Одной из важнейших предпосылок эффективного управления формированием прибыли предприятия в процессе финансовой деятельности является оценка стоимости его капитала. В современной отечественной литературе это понятие характеризуется иногда иными терминами - "затраты на капитал", "издержки капитала", "издержки финансирования капитала" и некоторыми другими. Однако наиболее широкое распространение в специальной отечественной литературе получил термин "стоимость капитала" . Она определяется как среднеарифметическая взвешенная величина стоимости отдельных элементов капитала. В качестве "весов" каждого из элементов выступает его удельный вес в общей сумме сформированного (используемого) или намечаемого к формированию капитала. Исходной базой расчета средневзвешенной стоимости капитала являются следующие данные, полученные в процессе поэлементной оценки капитала:

| Показатели | Элементы капитала, выделенные в процессе оценки | |||||

| 1 | 2 | ... | /1-1 | п | ||

| 1. Стоимость отдельных | с я | |||||

| элементов капитала, % | ч | С? | С п~ 1 | |||

| 2. Удельный вес отдельных | ||||||

| элементов капитала в об | ||||||

| щей его сумме, выражен | ||||||

| ный десятичной дробью | Vi | у 2 | ... | У„-1 | ||

С учетом приведенных исходных показателей определяется средневзвешенная стоимость капитала (ССК), принципиальная формула расчета которой имеет вид:

ССК = £ с #* у /

Исходя из механизма оценки средневзвешенной стоимости капитала предприятия, можно сделать вывод, что этот показатель интегрирует в себе информацию о конкретном составе элементов сформированного (формируемого) капитала, их значимости в общей его сумме, а также о стоимости каждого индивидуального его элемента.

В процессе экономической деятельности отдельных субъектов хозяйствования средневзвешенная стоимость капитала может быть определена в следующих вариантах:

Фактическая средневзвешенная стоимость капитала (рассчитанная по фактически сложившейся структуре элементов капитала и фактическому уровню стоимости каждого из них);

Прогнозируемая средневзвешенная стоимость капитала (рассчитанная по планируемой динамике структуры элементов капитала и прогнозируемому уровню стоимости каждого из них).

Оптимальная средневзвешенная стоимость капитала (по оптимизированной целевой структуре элементов капитала и прогнозируемому уровню стоимости каждого из них).

4. Оценка и прогнозирование средневзвешенной стоимости капитала на конкретном предприятии должны осуществляться с учетом многих факторов. Основными из таких факторов являются:

Структура элементов капитала по источникам его формирования;

Продолжительность использования привлекаемого капитала;

Уровень риска хозяйственной деятельности предприятия, характеризуемый состоянием его финансовой устойчивости, платежеспособности, деловой активности и рентабельности;

Средняя ставка ссудного процента и ее динамика, определяемая колебаниями конъюнктуры рынка денег и рынка капитала;

Уровень ставки налогообложения прибыли, установленный для данного вида деятельности, и система налоговых льгот;

Дивидендная политика предприятия, определяющая стоимость собственного капитала;

Доступность различных источников финансирования, определяющая финансовую гибкость предприятия;

Отраслевые особенности деятельности предприятия, определяющие длительность его операционного цикла и уровень ликвидности активов;

Соотношение объемов капитала, используемого в операционной и инвестиционной деятельности предприятия;

Стадия жизненного цикла предприятия.

Под влиянием перечисленных факторов средневзвешенная стоимость капитала постоянно изменяется в процессе экономического развития предприятия.

5. Обеспечение эффективного формирования капитала предприятия в процессе его развития требует постоянной оценки его предельной стоимости. Под предельной стоимостью капитала понимается уровень стоимости каждой новой его единицы, дополнительно привлекаемой предприятием.

Концепция формирования предельной стоимости капитала базируется на том, что экономическое поведение субъекта хозяйствования предполагает использование на первоначальной стадии формирования капитала его элементов с наиболее низкой стоимостью; в процессе своего развития по мере исчерпания источников привлечения капитала с таким уровнем стоимости предприятие вынуждено прибегать к привлечению элементов капитала с более высоким уровнем стоимости. Следовательно, по мере развития предприятия и привлечения им все большего объема нового капитала показатель предельной его стоимости постоянно возрастает.

По каждому отдельному элементу капитала возрастание предельной стоимости капитала носит скачкообразный характер. Это означает, что до определенного размера привлечения нового капитала по данному элементу уровень его стоимости остается прежним, а затем

новая единица капитала привлекается по более высокой стоимости (этот новый уровень стоимости элемента капитала также сохраняется до определенных пределов его привлечения, после чего наступает очередной его скачок).

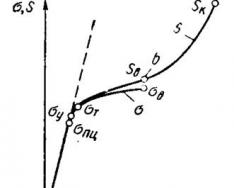

Графически механизм формирования предельной стоимости капитала представлен на рис. 17.1.

Динамика предельной стоимости капитала

Рисунок 17.1. График динамики предельной стоимости капитала предприятия по отдельному его элементу.

Приведенный график иллюстрирует скачкообразный характер изменения предельной стоимости капитала по отдельному его элементу по мере возрастания объема дополнительного его привлечения.

Точка, в которой происходит каждый новый скачок уровня стоимости дополнительно привлекаемого капитала, называется "точкой разрыва" . На представленном графике такими "точками разрыва" являются точки А, Б, В, Г и Д.

Увеличение уровня стоимости привлечения каждой дополнительной единицы отдельного элемента капитала в "точке разрыва" приводит одновременно к росту

средневзвешенной стоимости дополнительно привлекаемого капитала предприятия. Следовательно "точка разрыва" характеризует не только новый скачок уровня стоимости отдельного элемента капитала, но и границу перехода к новой средневзвешенной стоимости дополнительно привлекаемого капитала.

С помощью "точки разрыва" можно определить, какая сумма дополнительного капитала может быть привлечена предприятием, прежде чем возрастет предельная средневзвешенная стоимость капитала. Алгоритм этого расчета имеет следующий вид:

элементу до возрастания уровня его стоимости

Удельный вес дополнительно привлекаемого капитала по данному

элементу в общей сумме дополнительно привлекаемого капитала

Если предельная средневзвешенная стоимость возрастает за счет привлечения предприятием дополнительного капитала лишь по одному элементу, то динамика такого возрастания графически будет носить скачкообразный характер, проиллюстрированный на рис. 17.1 (координата такого графика вместо уровня стоимости отдельного элемента капитала будет отражать уровень средневзвешенной стоимости капитала, а кривая динамики - предельную средневзвешенную стоимость капитала).

Вместе с тем на предприятиях, наращивающих свой экономический потенциал высокими темпами, привлечение дополнительного капитала может осуществляться по многим его элементам и в достаточно больших объемах. Такие условия формирования дополнительного капитала будут характеризоваться многочисленными "точками разрыва", в результате чего динамика предельной средневзвешенной стоимости капитала будет графически представлена не скачкообразной, а сглаженной непрерывной линией (рис. 17.2).

Сумма дополнительно привлекаемого капитала

Рисунок 17.2. График формирования предельной средневзвешенной стоимости капитала предприятия при множественности „точек разрыва".

Точка А на представленном графике характеризует ту границу привлечения предприятием дополнительного капитала, преодоление которой вызывает рост предельной средневзвешенной стоимости капитала.

Динамика предельной средневзвешенной стоимости капитала отражает рост объема его дополнительного привлечения только из внешних собственных и заемных источников.

б. Показатели средневзвешенной и предельной стоимости капитала характеризуются многоаспектным применением во всех сферах финансовой деятельности предприятия, связанных с формированием и использованием капитала. Рассмотрим основные сферы применения этих показателей в финансовой деятельности предприятия (рис. 17.3).

Показатели стоимости отдельных элементов и средневзвешенной стоимости капитала используются в процессе выбора оптимальных схем финансирования нового бизнеса. Оценка этих показателей составляет основу формирования управленческих решений, связанных с привлечением капитала из альтернативных источников.

Рисунок 17.3. Основные сферы использования показателей стоимости капитала в хозяйственной деятельности предприятия.

На основе этих показателей формируется и оптимизируется структура капитала по источникам его привлечения.

Уровень средневзвешенной стоимости капитала является важнейшим измерителем уровня рыночной стоимости предприятия. Снижение средневзвешенной стоимости капитала приводит к соответствующему возрастанию рыночной стоимости предприятия и наоборот. Особенно оперативно эта зависимость проявляется в оценке деятельности акционерных компаний открытого типа, цена на акции которых поднимается или падает при соответственном снижении или росте уровня средневзвешенной стоимости капитала. Следовательно эффективное управление средневзвешенной стоимости капитала является одним из самостоятельных направлений повы шения рыночной стоимости предприятия.

Средневзвешенная стоимость капитала служит мерой оценки достаточности формирования прибыли предприятия от операционной деятельности. Так как средневзвешенная стоимость капитала характеризует ту часть прибыли, которая должна быть уплачена собственникам (инвесторам) или кредиторам предприятия за использование сформированного или привлечение нового капитала для обеспечения выпуска и реализации продукции, этот показатель выступает минимальной нормой формирования операционной прибыли предприятия, нижней границей при планировании ее размеров. Чем выше положительная разница между уровнем рентабельности операционной деятельности и уровнем средневзвешенной стоимости капитала, тем большим внутренним финансовым потенциалом обеспечения своего развития располагает предприятие.

Предельная средневзвешенная стоимость капитала выступает критериальным показателем принятия управленческих решений в сфере реального инвестирования предприятия. Если внутренняя ставка доходности по рассматриваемому инвестиционному проекту ниже уровня предельной средневзвешенной стоимости капитала, такой проект должен быть отвергнут, так как он не будет генерировать рост капитала в результате своей реализации. В этом своем качестве предельная средневзвешенная стоимость капитала выступает "ставкой отказа" от принятия к реализации неэффективных реальных инвестиционных проектов.

Показатель средневзвешенной стоимости капитала служит критерием принятия управленческих решений при использовании денежных средств предприятия в сфере финансового инвестирования. Так как эффективность финансового инвестирования должна обеспечивать генерирование дополнительных денежных потоков, то при оценке доходности отдельных финансовых инструментов исходной базой сравнения выступает уровень средневзвешенной стоимости капитала. Этот показатель позволяет оценить не только приемлемость уровня доходности отдельных финансовых инструментов инвестирования, но и сформировать наиболее эффективные направления и виды этого инвестирования на предварительной стадии формирования инвестиционного портфеля. И естественно, этот показатель служит мерой оценки приемлемости уровня доходности сформированного портфеля финансовых инвестиций предприятия в целом.

Уровень предельной средневзвешенной стоимости капитала является критериальным показателем оценки эффек тивности формирования соответствующего типа политики финансирования предприятием своих оборотных активов (рабочего капитала). Исходя из этого показателя, прогнозируемого на ближайшую перспективу, предприятие формирует агрессивный, умеренный (компромиссный) или консервативный тип политики финансирования этих активов.

Показатель средневзвешенной стоимости капитала предприятия выступает критерием принятия управленческих решений относительно использования аренды (лизинга) производственных основных средств. Если стоимость обслуживания финансового лизинга превышает уровень средневзвешенной стоимости капитала предприятия, использование этого направления формирования производственных основных средств для предприятия невыгодно, так как оно приведет к снижению его рыночной стоимости.

Прогнозируемый уровень средневзвешенной стоимости капитала является одним из элементов обоснования эффективности управленческих решений по вопросу слияния предприятий. Эта эффективность обеспечивается при условии, что уровень средневзвешенной стоимости капитала создаваемого предприятия будет ниже, чем средневзвешенной стоимости капитала объединяемых предприятий. Такое снижение средневзвешенной стоимости создаваемого предприятия обеспечивается совершенствованием структуры элементов капитала нового предприятия, использованием эффекта "налогового щита" и т.п.

Уровень средневзвешенной стоимости капитала позволяет оценить степень риска в хозяйственной деятельности предприятия. В условиях высокого уровня этого риска как инвесторы, так и кредиторы требуют обеспечения повышенной нормы доходности на предоставляемый капитал, в результате чего возрастает средневзвешенный его уровень. И наоборот - низкий уровень риска хозяйственной деятельности предприятия позволяет ему привлекать капитал из внешних источников с более низкой стоимостью, что формирует и более низкий уровень средневзвешенной стоимости капитала.

Достигнутый или прогнозируемый уровень средневзвешенной стоимости капитала предприятия используется им как норма процентной ставки в процессе наращения или дисконтирования стоимости денежных потоков. В этом своем качестве средневзвешенная стоимость капитала индивидуализирует среднерыночную норму ссудного процента с учетом структуры элементов капитала, меры риска его использования, типа дивидендной политики предприятия и других факторов, определяющих специфику его хозяйственной деятельности.

Проведенный обзор показывает, что показатели оценки стоимости капитала являются важным инструментом обоснования управленческих решений, направленных на повышение эффективности хозяйственной деятельности предприятия в целом и рациональности формирования его капитала в частности.

Развитие предприятия требует прежде всего мобилизации и повышения эффективности использования собственного капитала, так как это обеспечивает рост его финансовой устойчивости и уровня платежеспособности. Поэтому первоочередное внимание должно быть уделено оценке стоимости собственного капитала в разрезе отдельных его элементов и в целом с учетом ранее рассмотренных методических принципов.

Определение стоимости капитала и принципы ее оценки. Средневзвешенная стоимость капитала (WACC). Предельная стоимость капитала

Средства, используемые для формирования капитала предприятия, имеют свою цену. Ее величина, или стоимость капитала, будет в немалой степени определяться имеющимися у предприятия возможностями выбора источников финансирования. Сразу же следует подчеркнуть, что нельзя буквально толковать термин «стоимость капитала», под которой нередко понимается величина ставки процентов, которые предприятие платит за капитал, полученный в кредит. Эта величина, как правило, не отражает даже стоимости заемного капитала, не говоря уже о том, что и собственный капитал имеет свою стоимость. Так, реальная цена кредита может быть большей, чем объявленная процентная ставка. Она определяется рядом факторов, среди которых можно выделить факторы, сокращающие получаемую денежную сумму (например, в качестве условия предоставления кредита может быть требование наличия определенной суммы на счете, либо беспроцентном, либо приносящем низкие проценты), и факторы, увеличивающие стоимость кредита, например некоторый Дополнительный процент от ссуды, который заемщик при определенных условиях должен выплатить за период ее погашения.

Под стоимостью капитала следует понимать то, во что обходится предприятию весь используемый капитал. В широком смысле стоимость капитала представляет собой размер финансовой ответственности, взятой на себя предприятием за использование собственного и заемного капитала в своей деятельности. Как видим, в такой интерпретации понятие «стоимость капитала» очень близко по экономическому содержанию понятию «рентабельность капитала».

Собственный капитал не является бесплатным по разным причинам. Основной среди них является та, что капитал может быть вложен за пределами предприятия. Например, если существует альтернативная возможность заработать 25%, вложив средства за пределами предприятия, то вложения в текущую деятельность следует сравнить с имеющимися внешними источниками получения дохода, иначе инвестиции капитала внутри предприятия окажутся менее выгодны ми, чем вне его.

Таким образом, стоимость собственного капитала обычно рассматривается с точки зрения упущенной выгоды. Акционер, пре доставляя капитал, упускает иные возможности получения дохода от вложения имеющихся у него средств. Соответственно компенсацией или платой за понесенную упущенную выгоду акционеру должны стать будущие доходы в виде дивидендов и роста стоимости акций.

Проблема определения стоимости собственного капитала действительно является сложной. Не случайно в литературе, посвященной данной проблеме, рассматриваются различные способы определения «цены» собственного капитала. Среди них можно выделить следующие основные подходы: на основании дивидендов; на основании доходов; на основании определения «цены» капитальных активов. Первые два метода предполагают использование для определения стоимости собственного капитала потоков дивидендов или чистых доходов (под чистыми доходами понимают разность между доходами и расходами). Одна из концепций состоит в том, что стоимость собственного капитала определяется текущей стоимостью дивидендов, которые акционеры либо получают, либо ожидают получить от предприятия. Под дивидендами понимают любые денежные выплаты акционерам из чистой прибыли. Логика данной концепции состоит в том, что явные или ожидаемые расходы чистой прибыли в виде дивидендов рассматриваются как плата за собственный капитал.

В зарубежной практике в качестве наиболее простого приема, позволяющего установить стоимость собственного капитала данным способом, является использование следующей формулы:

Включение в формулу прогнозного значения ожидаемого темпа роста дивидендов позволяет уточнить расчет. В этом виде формула стала широко известна как формула Гордона и Шапиро.

Данная формула будет справедлива в том случае, когда дивиденды за каждый период будут увеличиваться на фиксированный процент по сравнению с предыдущим периодом. Очевидно, насколько сложно использование данной формулы в настоящее время в российской практике. Трудности связаны в первую очередь с определением темпов роста дивидендов. Удовлетворительная оценка данного показателя может быть получена при Наличии стабильной инвестиционной и дивидендной политики, стабильном уровне получаемой чистой прибыли и некоторых других условиях. В свою очередь получаемая прибыль зависит от большого количества факторов, часто не зависящих от предприятия. Возможность определения текущей рыночной цены акций связана с условием обращения акций на рынке ценных бумаг и, следовательно, для многих российских предприятий, функционирующих в форме ЗАО, ООО и т.д., не приемлема. Упрощением данной формулы и попыткой сделать ее универсальной стал следующий вариант расчета:

Таким образом, данная формула оперирует историческими оценками стоимости собственного капитала, что одновременно можно рассматривать и как достоинство метода, и как его недостаток.

Данный способ определения «цены» собственного капитала является понятным и наглядным, в чем состоит его главное достоинство. Акционеры не предоставят капитал, если взамен они не получат дивиденды. Отсюда, дивиденды и есть плата за собственный капитал, а стоимость капитала должна определяться процентным соотношением первого и второго показателей.

Использование данных бухгалтерского учета облегчает расчеты чисто технически, и само определение «цены» собственного капитала сводится к простому арифметическому действию с имеющимися данными.

В то же время такое определение цены собственного капитала является приблизительным именно в силу того, что рассмотренный способ оперирует прошлыми данными, относящимися к уже истекшему на момент принятия решения периоду. Он не учитывает ни возможных изменений в структуре капитала, которые могут иметь место в предстоящем периоде, ни изменений в ожиданиях акционеров в части выплаты им дивидендов.

Поэтому при выборе способа расчета данного показателя следует исходить из целей анализа, наличия удовлетворительной с точки зрения надежности информации, профессионального суждения аналитика.

При всей кажущейся очевидности использования дивидендного подхода для определения «цены» собственного капитала у него есть существенный с нашей точки зрения недостаток, связанный с неуче том при данном подходе стоимости такого источника собственного капитала, как капитализированная прибыль. Под капитализирован ной прибылью понимается та часть чистой прибыли, которая остается на предприятии (реинвестируется). Ее отражение в балансе российского предприятия можно найти в так называемых капитальных статьях «Нераспределенная прибыль» и «Фонды накопления».

Среди руководителей предприятий существует довольно распространенная точка зрения, что данный источник финансирования текущей или инвестиционной деятельности является бесплатным. Вместе с тем подобный упрощенный подход может привести к серьезным стратегическим просчетам. Стоимость данного источника финансирования определяется упущенной возможностью использовать капитал другим способом. Можно сказать, что с точки зрения акционеров реинвестирование чистой прибыли связано с выплатой им лишь части полученной чистой прибыли в виде дивидендов. Следовательно, налицо упущенная выгода получения большей суммы дивидендов. С позиции акционеров это должно рассматриваться как затраты (равные неполученному доходу). Тот факт, что акционеры принимают решение о реинвестировании части прибыли, говорит о признании ими необходимости произведения таких затрат с целью получения больших выгод в дальнейшем, например повышение курсовой стоимости акций.

В международной практике доходы акционеров подразделяются |на доходы, получаемые в виде дивидендов, и доходы от роста рыночной стоимости акций. По причинам, связанным с подоходным налогом, вторые могут оказаться для акционера предпочтительнее.

Для российских предприятий более обоснованным объяснением того, что часть чистой прибыли должна быть оставлена на предприятии, является то, что в настоящее время это необходимое (хотя и недостаточное) условие сохранения его финансовой устойчивости, а может быть, и собственно возможности существования.

Включение в расчет стоимости собственного капитала только той. части чистой прибыли, которая будет выплачиваться акционерам, приводит к ее занижению. Иными словами, полагаем, что нераспределенная прибыль должна рассматриваться как источник финансирования, участвующий в формировании чистых активов и имеющий цену, равную величине дохода, который получили бы акционеры в результате полного распределения чистой прибыли.

На данном положении основан второй из названных ранее подходов - доходный подход, предусматривающий полное включение заработанного дохода (прибыли, остающейся в распоряжении предприятия) в расчет стоимости собственного капитала. В зарубежной практике одним из способов практической реализации данного подхода является использование следующей формулы:

Проблемы использования данной формулы связаны с надежностью прогноза ожидаемой чистой прибыли и собственно существованием рыночной стоимости акций. * Вариантом расчета цены собственного капитала в рамках данного подхода является следующий упрощенный способ:

Так же как и при дивидендном подходе, аналитику приходится - выбирать между способами оценки показателей, участвующих при определении собственного капитала (историческая или текущая). Получить историческую оценку, основанную на данных бухгалтерского учета, проще, но следует иметь в виду, что при этом должно быть сделано допущение о том, что ожидаемая структура капитала и доходность собственного капитала не будут существенно отличаться от сложившихся на предприятии.

Модель определения цены капитальных активов (САРМ) основана на установлении нормальной рыночной доходности акций скорректированной в зависимости от степени риска. Для использования данного подхода необходима информация об оценке уровня доходности свободных от риска ценных бумаг; оценке уровня доходности ценных бумаг, средних по степени риска; характеристике величины риска. В качестве последнего параметра выступает коэффициент (3, определяющий величину систематического риска, т.е. риска, возникающего в результате колебаний доходности на рынке ценных бумаг.

В модели САРМ используется формула:

R= Rf + р (Rm - Rf),

где Rf - ставка доходности по безрисковым вложениям;

Rm - среднерыночный уровень доходности обыкновенных акций;

Р - коэффициент «бета».

Составляющая Р (Rm - Rf) представляет собой корректировку на риск по сравнению с доходностью вложений, свободных от риска. Модель САРМ традиционно рассматривается в литературе, по священной вопросам финансового анализа. Следует иметь в виду, что необходимым условием использования данной модели является наличие развитого рынка ценных бумаг.

Привлечение заемных средств для предприятия - один из способов расширения его деятельности. При этом отдельные виды заемных средств (ссуды банка, займы, кредиторская задолженность поставщикам и т.д.) имеют для предприятия различную стоимость. В обязательном порядке проценты за пользование заемными средствами выплачиваются по ссудам банка: При этом стоимость банковского кредита определяется не только собственно уплачиваемыми процентами, но и расходами по получению гарантий и др. При расчетах с поставщиками и подрядчиками плата за временное пользование средствами кредиторов, как правило, не взимается, хотя условиями договора могут быть предусмотрены санкции за несвоевременность оплаты.

В условиях распространенной в нашей стране предварительной оплаты продукции дополнительным дешевым источником финансирования деятельности многих предприятий-товаропроизводителей стали суммы средств, поступающие от их покупателей. Практика показывает, что разрыв во времени между поступлением денег на расчетный счет предприятия-поставщика и отгрузкой продукции во многих случая измеряется месяцами.

В составе текущей задолженности предприятия особое место его обязательства перед бюджетом. Согласно действующему налоговому законодательству каждый день просрочки уплаты прибыль (или внесение меньшей суммы авансовых платежей рассматривается как форма кредитования государством предприятия - (по процентной ставке Центрального банка Российской Федерации) с обязательным внесением в бюджет процентов. Несмотря на многообразие видов задолженности, в качестве общего подхода к определению стоимости заемного капитала может использоваться следующий: цена заемного капитала определяется отношением расходов, связанных с привлечением финансовых ресурсов к самой величине привлекаемого капитала.

Определив стоимость отдельных типов финансирования - собственного и заемного капитала, рассчитаем среднюю стоимость капитала. Стоимость капитала предприятия может быть определена как средневзвешенная величина стоимости всех категорий капитала.

Главная цель расчета данного важнейшего аналитического показателя состоит в том, чтобы получить критерий отбора для предстоящих инвестиций, которые оцениваются по ставке доходности, достаточной, чтобы компенсировать затраты вкладчиков капитала. В общем случае средневзвешенная стоимость капитала характеризует уровень компенсации вкладчикам капитала отказа от использования ими средств иным образом - вне данного предприятия. Учитывая, что степень участия различных вкладчиков капитала в финансировании деятельности не равноценна, стоимость отдельных видов финансирования взвешивается исходя из удельного веса данного источника в общем объеме финансирования. Сама формула средневзвешенной стоимости капитала имеет вид:

где Ц ск, Д ск - соответственно стоимость и удельный вес собственного капитала;

Ц зк, Д зк - соответственно стоимость и удельный вес заемного капитала.

Руководство предприятия должно знать, каким образом различная структура капитала отразится на стоимости привлечения дополнительного капитала. В этой связи вполне понятно стремление снизить стоимость дополнительно привлекаемого капитала за счет изменения структуры капитала.

При определении средневзвешенной стоимости капитала принципиальными являются следующие вопросы:

использовать ли для расчетов сложившуюся структуру соотношения собственного и заемного капитала, определяемую по данным бухгалтерского баланса, или ту структуру капитала, которую будет иметь предприятие в результате принимаемого варианта финансирования;

использовать ли в формуле средневзвешенной стоимости капитала исторические оценки стоимости отдельных типов финансирования или их рыночную стоимость.

Данные вопросы решаются исходя из целей определения средне взвешенной стоимости капитала и, разумеется, имеющейся доступной информации. Если исходить из того, что средневзвешенная стоимость капитала используется для оценки целесообразности будущих инвестиций, очевидно, что исторические оценки стоимости капитала и его структуры могут дать неверную картину.

Следовательно, для того чтобы оценить рациональность предстоящих управленческих решений, необходимо использовать ожидаемые значения параметров. Если в результате анализируемого вари анта структура финансирования изменится, в расчет средневзвешенной стоимости капитала войдут данные, скорректированные с учетом предстоящих изменений.

Следующая проблема связана с выбором между исторической и текущей стоимостью капитала. Второй подход строится на оценке ожиданий вкладчиков капитала, основанных на существующих ценах на рынке капитала. Очевидно, следует согласиться с той точной зрения, что, если целью расчета средневзвешенной стоимости капитала является установление критерия для оценки будущих инвестиций, необходимо использовать текущую стоимость различных типов капитала, имея в виду, что они отражают сегодняшние, а не прошлые ожидания как кредиторов, так и собственников.

В то же время практическая реализация этого методически обоснованного подхода сопряжена с уже рассмотренными сложностями прогноза ожидаемой величины чистой прибыли и дивидендов (при определении текущей стоимости собственного капитала) и прогноза среднего уровня процентных ставок и структуры ставок по срокам (при определении текущей стоимости заемного капитала).

Термин средневзвешенная стоимость капитала (англ. weighted average cost of capital, WACC) применяется в финансовой экономике для измерения стоимости капитала компании. Данный показатель широко используется многими предприятиями как ставка дисконтирования для финансируемых проектов, поскольку текущая стоимость капитала является логичным показателем «цены» капитала.

Средневзвешенная стоимость капитала может быть рассчитана как:

где y - требуемая или ожидаемая доходность от собственного капитала;

b - требуемая или ожидаемая доходность от заёмных средств;

X c - эффективная ставка налога на прибыль для компании;

D - всего заёмных средств;

E - всего собственного капитала;

K - всего инвестированного капитала;

Это уравнение описывает ситуацию для однородных собственного и заемного капитала. Если в капитале присутствуют привилегированные акции со своей стоимостью, то формула будет включать дополнительные слагаемые для каждого источника капитала.

Стоимость капитала представляет собой цену, которую предприятие платит за его привлечение из различных источников.

Концепция такой оценки исходит из того, что капитал, как один из важных факторов производства, имеет как и другие его факторы, определенную стоимость, формирующую уровень операционных и инвестиционных затрат предприятия. Эта концепция является одной из базовых в системе управления финансовой деятельностью предприятия. При этом она не сводится только к определению цены привлечения капитала, а определяет целый ряд направлений хозяйственной деятельности предприятия в целом. Рассмотрим основные сферы использования показателя стоимости капитала в деятельности предприятия.

1. Стоимость капитала предприятия служит мерой прибыльности операционной деятельности. Так как стоимость капитала характеризует часть прибыли, которая должна быть уплачена за использование сформированного или привлеченного нового капитала для обеспечения выпуска и реализации продукции, этот показатель выступает минимальной нормой формирования операционной прибыли предприятия, нижней границей при планировании ее размеров.

2. Показатель стоимости капитала используется как критериальный В процессе осуществления реального инвестирования. Прежде всего, уровень стоимости капитала конкретного предприятия выступает как дисконтная ставка, по которой сумма чистого денежного потока приводится к настоящей стоимости в процессе оценки эффективности отдельных реальных проектов. Кроме того, он служит базой сравнения с внутренней ставкой доходности по рассматриваемому инвестиционному проекту - если она ниже, чем показатель стоимости капитала предприятия, такой инвестиционный проект должен быть отвергнут.

3. Стоимость капитала предприятия служит базовым показателем формирования эффективности финансового инвестирания. Так как критерий этой эффективности задается самим предприятием, то при оценке прибыльности отдельных финансовых инструментов базой сравнения выступает показатель стоимости капитала. Этот показатель позволяет оценить не только реальную рыночную стоимость или доходность отдельных инструментов финансового инвестирования, но и сформировать наиболее эффективные направления и виды этого инвестирования на предварительной стадии формирования инвестиционного портфеля. И естественно, этот показатель служит мерой оценки прибыльности сформированного инвестиционного портфеля в целом.

4. Показатель стоимости капитала предприятия выступает критерием принятия управленческих решений относительно использования аренды (лизинга) или приобретения в собственность производственных основных средств. Если стоимость использования (обслуживания) финансового лизинга превышает стоимость капитала предприятия, применение этого направления формирования производственных основных средств для предприятия невыгодно.

5. Показатель стоимости капитала в разрезе отдельных его элементов используется в процессе управления структурой этого капитала на основе механизма финансового левериджа. Искусство использования финансового левериджа заключается в формировании наивысшего его дифференциала, одной из составляющих которого является стоимость заемного капитала. Минимизация этой составляющей обеспечивается в процессе оценки стоимости капитала, привлекаемого из разных заемных источников, и формирования соответствующей структуры источников его использования предприятием.

6. Уровень стоимости капитала предприятия является важнейшим измерителем уровня рыночной стоимости этого предприятия. Снижение уровня стоимости капитала приводит к соответствующему возрастанию рыночной стоимости предприятия и наоборот. Особенно оперативно эта зависимость реально отражается на деятельности акционерных компаний открытого типа, цена на акции которых поднимается или падает при соответственно снижении или росте стоимости их капитала. Следовательно управление стоимостью капитала является одним из самостоятельных направлений повышения рыночной стоимости предприятия.

7. Показатель стоимости капитала является критерием оценки и формирования соответствующего типа политики финансирования предприятием своих активов (в первую очередь - оборотных). Исходя из реальной стоимости используемого капитала и оценки предстоящего ее изменения предприятие формирует агрессивный, умеренный (компромиссный) или консервативный тип политики финансирования активов.

Раздел III. Управление капиталом

Важность оценки стоимости капитала при управлении его формированием определяет необходимость корректного расчета этого показателя на всех этапах развития предприятия. Процесс оценки стоимости капитала базируется на следующих основных принципах:

1. Принцип предварительной поэлементной оценки стоимости капитала. Так как используемый капитал предприятия состоит из неоднородных элементов (прежде всего - собственного и заемного их видов, а внутри них - по источникам формирования), в процессе оценки его необходимо разложить на отдельные составляющие элементы, каждый из которых должен быть объектом осуществления оценочных расчетов.

Стоимость функционирующего собственного капитала предприятия в отчетном периоде определяется по следующей формуле:

ЧП с х100

ф0 ~ СК " где СКф 0 - стоимость функционирующего собственного капитала

предприятия в отчетном периоде, %;

ЧП С - сумма чистой прибыли, выплаченная собственникам предприятия в процессе ее распределения за отчетный период;

СК - средняя сумма собственного капитала предприятия в отчетном периоде.

Стоимость дополнительно привлекаемого капитала за счет эмиссии привилегированных акций рассчитывается по формуле:

пр К пр х(1-Э3)" гдеССК пр - стоимость собственного капитала, привлекаемого за

счет эмиссии привилегированных акций, %; Дпр - сумма дивидендов, предусмотренных к выплате в соответствии с контрактными обязательствами эмитента; Кпр - сумма собственного капитала, привлекаемого за счет

эмиссии привилегированных акций;

ЭЗ - затраты по эмиссии акций, выраженные в десятичной дроби по отношению к сумме эмиссии.

Стоимость дополнительного капитала, привлекаемого за счет эмиссии простых акций (дополнительных паев), рассчитывается по следующей формуле:

ССК - К а х Дпа*П В т х100

ПЗ \г

Стоимость собственного капитала, привлекаемого за счет эмиссии простых акций (дополнительных паев), %;

К а - количество дополнительно эмитируемых акций;

Дпа - сумма дивидендов, выплаченных на одну простую акцию в отчетном периоде (или выплат на единицу паев), %;

ПВ Т - планируемый темп выплат дивидендов (процентов по паям), выраженный десятичной дробью;

К па - сумма собственного капитала, привлеченного за счет

эмиссии простых акций (дополнительных паев); ЭЗ- затраты по эмиссии акций, выраженные в десятичной дроби по отношению к сумме эмиссии акций (дополнительных паев).

Стоимость заемного капитала В форме банковского кредита оценивается по следующей формуле:

ПК б х(1-С нп) = 1-ЗПв "

где СБК - стоимость заемного капитала, привлекаемого в форме банковского кредита, %;

ПКб- ставка процента за банковский кредит, %;

С нп - ставка налога на прибыль, выраженная десятичной дробью;

ЗПе- уровень расходов по привлечению банковского кредита к его сумме, выраженный десятичной дробью.

Стоимость финансового лизинга оценивается по следующей формуле:

(ЛС-НА)х(1-Сн„)

Стоимость капитала представляет собой цену, которую предприятие платит за его привлечение из различных источников.

Концепция такой оценки исходит из того, что капитал, как один из важных факторов производства, имеет как и другие его факторы, определенную стоимость, формирующую уровень операционных и инвестиционных затрат предприятия.

Рассмотрим основные сферы использования показателя стоимости капитала в деятельности предприятия.

1. Стоимость капитала предприятия служит мерой прибыльности операционной деятельности. Так как стоимость капитала характеризует часть прибыли, которая должна быть уплачена за использование сформированного или привлеченного нового капитала для обеспечения выпуска и реализации продукции, этот показатель выступает минимальной нормой формирования

операционной прибыли предприятия, нижней границей при планировании ее размеров.

Показатель стоимости капитала используется как критериальный в процессе осуществления реального инвестирования. Прежде всего, уровень стоимости капитала конкретного предприятия выступает как дисконтная ставка, по которой сумма чистого денежного потока приводится к настоящей стоимости в процессе оценки эффективности отдельных реальных проектов.

Кроме того, он служит базой сравнения с внутренней ставкой доходности по рассматриваемому инвестиционному проекту - если она ниже, чем показатель стоимости капитала предприятия, такой инвестиционный проект должен быть отвергнут.

Стоимость капитала предприятия служит базовым показателем эффективности финансового инвестирования.

Показатель стоимости капитала предприятия выступает критерием принятия управленческих решений относительно использования аренды (лизинга) или приобретения в собственность производственных основных средств.

Показатель стоимости капитала в разрезе отдельных его элементов используется в процессе управления структурой этого капитала на основе механизма финансового левериджа. Искусство использования финансового левериджа заключается в формировании наивысшего его дифференциала, одной из составляющих которого является стоимость заемного капитала. Минимизация этой составляющей обеспечивается в процессе оценки стоимости капитала, привлекаемого из разных заемных источников, и формирования соответствующей структуры источников его использования предприятием.

Уровень стоимости капитала предприятия является важнейшим измерителем уровня рыночной стоимости этого предприятия. Снижение уровня стоимости капитала приводит к соответствующему возрастанию рыночной стоимости предприятия и наоборот.

Показатель стоимости капитала является критерием оценки и формирования соответствующего типа политики финансирования предприятием своих активов (в первую очередь - оборотных). Исходя из реальной стоимости используемого капитала и оценки предстоящего ее изменения предприятие формирует агрессивный, умеренный (компромиссный) или консервативный тип политики финансирования активов.

Процесс оценки стоимости капитала базируется на следующих основных принципах:

1. Принцип предварительной поэлементной оценки стоимости капитала. Так как используемый капитал предприятия состоит из неоднородных элементов (прежде всего - собственного и заемного их видов, а внутри них - по источникам формирования), в процессе оценки его необходимо разложить на отдельные составляющие элементы, каждый из которых должен быть объектом осуществления оценочных расчетов.

Стоимость функционирующего собственного капитала предприятия в отчетном периоде определяется по следующей формуле:

где СКфо - стоимость функционирующего собственного капитала предприятия в отчетном периоде, %;

ЧПс - сумма чистой прибыли, выплаченная собственникам предприятия в процессе ее распределения за отчетный период; СК - средняя сумма собственного капитала предприятия в отчетном периоде,

Стоимость дополнительно привлекаемого капитала эа счет эмиссии привилегированных акций рассчитывается по формуле:

ССКпр Кпр х (1 - ЭЗГ

где ССКпр - стоимость собственного капитала, привлекаемого за счет эмиссии привилегированных акций, %;

Дпр - сумма дивидендов, предусмотренных к выплате в соответствии с контрактными обязательствами эмитента;

Кпр - сумма собственного капитала, привлекаемого за счет эмиссии привилегированных акций;

ЭЗ - затраты по эмиссии акций, выраженные в десятичной дроби по отношению к сумме эмиссии.

Стоимость дополнительного капитала, привлекаемого за счет эмиссии простых акций (дополнительных паев), рассчитывается по следующей формуле:

Ка х Дпа х ПВт х 100 ССКпа= Кпа х (1 - ЭЗ) ,

где ССКпа - стоимость собственного капитала, привлекаемого за счет эмиссии простых акций (дополнительных паев), %; Ка - количество дополнительно эмитируемых акций; Дпа- сумма дивидендов, выплаченных на одну простую акцию

в отчетном периоде (или выплат на единицу паев), %; ПВт - планируемый темп выплат дивидендов (процентов по паям), выраженный десятичной дробью;

Кпа - сумма собственного капитала, привлеченного за счет эмиссии простых акций (дополнительных паев);

ЭЗ - затраты по эмиссии акций, выраженные в десятичной

дроби по отношению к сумме эмиссии акций (дополнительных паев).

Стоимость заемного капитала в форме банковского кредита

оценивается по следующей формуле:

ПКб х (1 - Снп)

СБК= 1-ЗЗпб

где СБК - стоимость заемного капитала, привлекаемого в форме банковского кредита, %;

ПКб - ставка процента за банковский кредит, %; Снп - ставка налога на прибыль, выраженная десятичной дробью;

ЗПб - уровень расходов по привлечению банковского кредита к его сумме, выраженный десятичной дробью.

Стоимость финансового лизинга оценивается по следующей формуле:

(ЛС - НА) х (1 - Снп)

СФЛ= i - ЗПфл,

где СФЛ - стоимость заемного капитала, привлекаемого на условиях финансового лизинга, %;

ЛС - годовая лизинговая ставка, %;

НА - годовая норма амортизации актива, привлеченного на

условиях финансового лизинга, %; Снп- ставка налога на прибыль, выраженная десятичной дробью; ЗПфл- уровень расходов по привлечению актива на условиях финансового лизинга к стоимости этого актива, выраженный десятичной дробью.

Стоимость заёмного капитала, привлекается за счёт эмиссии облигаций определяется по формуле:

СК X (1 - Снп) СОЗк= - - , 1 - ЭЗо

где СОЗк - стоимость заемного капитала, привлекаемого за счёт эмиссии облигаций,% ; СК - ставка купонного процента по облигации, %; Снп - ставка налога на прибыль, выраженная десятичной дробью; ЭЗо - уровень эмиссионных затрат по отношению к объёму эмиссии, выраженный десятичной дробью.

Стоимость товарного кредита, предоставляемого на условиях краткосрочной отсрочки платежа, рассчитывается по следующей формуле:

СТКк = (ЦС X 360) X (1 - Снп) к ПО \"

где СТКк - стоимость товарного (коммерческого) кредита, предоставляемого на условиях краткосрочной отсрочки платежа, %; ЦС - размер ценовой скидки при осуществлении и платежа за продукцию («платежа против документов»), %; Снп - ставка налога на прибыль, выраженная десятичной дробью; ПО - период предоставления отсрочки платежа за продукцию, в днях.

Стоимость внутренней кредиторской задолженности предприятия учитывается по нулевой ставке, так как представляет собой бесплатное финансирование его хозяйственной деятельности за счёт этого вида заёмного капитала.

Принцип обобщающей оценки стоимости капитала.

Поэлементная оценка стоимости капитала служит предпосылкой для обобщающего расчета этого показателя. Таким обобщающим показателем является средневзвешенная стоимость капитала (ССК), которая расчитывается по формуле:

ССК= Z Ci х Yi,

где О - стоимость конкретного элемента капитала;

Yi - удельный вес конкретного элемента капитола в общей сумме

Исходной базой его формирования являются следующие данные, полученные в процессе поэлементной оценки капитала

Принцип сопоставимости оценки стоимости собственного и заемного капитала.

В процессе оценки стоимости капитала следует иметь в виду, что суммы используемого собственного и заемного капитала, отражаемые в пассиве баланса предприятия, имеют несопоставимое количественное значение.

Если предоставленный в использование предприятию заемный капитал в денежной или товарной форме оценен по сумме в ценах приближенных к рыночным, то собственный капитал, отражаемый балансом, по отношению к текущей рыночной стоимости, как правило, существенно занижен.

Для обеспечения сопоставимости и корректности расчетов средневзвешенной стоимости капитала, сумма собственной его части должна быть выражена в текущей рыночной оценке.

Принцип динамической оценки стоимости капитала.

Факторы, влияющие на показатель средневзвешенной стоимости капитала, весьма динамичны, поэтому с изменением стоимости отдельных элементов капитала должны вноситься коррективы и в средневзвешенное его значение. Кроме того, принцип динамичности оценки предполагает, что она может осуществляться как по уже сформированному, так и по планируемому к формированию (привлечению) капиталу.

Принцип взаимосвязи оценки текущей и предстоящей средневзвешенной стоимости капитала предприятия. Такая взаимосвязь обеспечивается использованием показателя предельной стоимости капитала. Он характеризует уровень стоимости каждой новой его единицы, дополнительно привлекаемой предприятием. Привлечение дополнительного капитала предприятия как за счет собственных, так и за счет заемных источников имеет на каждом этапе развития предприятия свои экономические пределы и, как правило, связано с возрастанием средневзвешенной его стоимости.

Поэтому динамика показателя предельной стоимости капитала должна быть обязательно учтена в процессе управления финансовой деятельностью предприятия.

Сравнивая предельную стоимость капитала с ожидаемой нормой прибыли по отдельным хозяйственным операциям, для которых требуется дополнительное привлечение капитала, можно в каждом конкретном случае определить меру эффективности и целесообразности осуществления таких

операций. В первую очередь это относится к принимаемым инвестиционным решениям.

б.Принцип определения границы эффективного использования дополнительно привлекаемого капитала. Оценка стоимости капитала должна быть завершена выработкой критериального показателя эффективности его дополнительного привлечения. Таким критериальным показателем является предельная эффективность капитала. Этот показатель характеризует соотношение прироста уровня прибыльности дополнительно привлекаемого капитала и прироста средневзвешенной стоимости капитала. Расчет предельной эффективности капитала осуществляется по следующей формуле:

где ПЭК- предельная эффективность капитала;

АРк - прирост уровня рентабельности капитала; А ССК- прирост средневзвешенной стоимости капитала.

Изложенные принципы оценки позволяют сформировать систему основных показателей, определяющих стоимость капитала и границы эффективного его использования.

Среди рассмотренных показателей основная роль принадлежит показателю средневзвешенной стоимости капитала. Он складывается на предприятии под влиянием многих факторов, основными из которых являются:

Средняя ставка процента, сложившаяся на финансовом рынке; доступность различных источников финансирования (кредита банков; коммерческого кредита; собственной эмиссии акций и облигаций и т.п.);

Отраслевые особенности операционной деятельности, определяющие длительность операционного цикла и уровень ликвидности используемых активов;

Соотношение объемов операционной и инвестиционной деятельности;

Жизненный цикл предприятия;

Уровень риска осуществляемой операционной, инвестиционной и финансовой деятельности.

Учет этих факторов производится в процессе целенаправленного управления стоимостью собственного и заемного капитала предприятия.

Еще по теме Стоимость капитала и принципы его оценки:

- 4.5. Использование стоимости капитала при оценке создания стоимости: понятие экономической добавленной стоимости (EVA3)

- КАПИТАЛ И ФИНАНСОВЫЕ РЕСУРСЫ ПРЕДПРИЯТИЙ Структура и оценка стоимости капитала

- 9.2 Оценка стоимости капитала транснациональной компании

- Авторское право - Адвокатура - Административное право - Административный процесс - Антимонопольно-конкурентное право - Арбитражный (хозяйственный) процесс - Аудит - Банковская система - Банковское право - Бизнес - Бухгалтерский учет - Вещное право - Государственное право и управление - Гражданское право и процесс - Денежное обращение, финансы и кредит - Деньги - Дипломатическое и консульское право -

Стоимость капитала – процентная ставка (доля единицы) от суммы капитала, вложенного в какой-либо бизнес, которую необходимо выплатить инвестору в течение определенного периода за использование его капитала.

Оценка стоимости капитала может осуществляться в следующем порядке.

1. Поэлементная оценка стоимости капитала. В ходе данной оценки совокупный капитал раскладывается на отдельные элементы, каждый из которых рассматривается как объект оценки

2. Обобщающая оценка стоимости капитала.Такой вид оценки рассчитывается как средневзвешенный результат поэлементной оценки (С/) с учетом удельного веса различных источников финансирования

3. Сопоставимость оценки стоимости собственного и заемного капитала. Необходимость данной оценки связана с обесценением собственного капитала и искусственным занижением его удельного веса.

4. Динамическая оценка стоимости капитала, которая предполагает расчет динамических показателей за ряд периодов по сформированному и планируемому к привлечению капиталу.

5. Оценка предельной стоимости капитала (ПСК). Данная оценка характеризует прирост средневзвешенной стоимости капитала в соотношении с суммой дополнительно привлекаемого источника финансирования

6. Оценка предельной эффективности капитала (ЭКlim). Для расчета этого показателя следует сопоставить дополнительные расходы на обслуживание планируемых источников финансирования (ДССК) и прирост прибыли (ДП) по планируемым операциям предприятия:

Необходимость оценки стоимости капитала связана с использованием в хозяйственной практике различных источников финансирования. Основная область применения стоимости капитала – оценка экономической эффективности инвестиций.

Показатель, отражающий относительный уровень общей суммы расходов на поддержание оптимальной структуры источников, характеризует стоимость капитала, название .

Экономический смысл средневзвешенной стоимости капитала заключается главным образом в определении стоимости вновь привлекаемой денежной единицы. Основное предназначение WACC состоит в том, чтобы использовать полученное значение в качестве коэффициента дисконтирования при составлении бюджета капиталовложений. WACC – относительно стабильная величина. Она характеризует сложившуюся структуру капитала. В данном случае оптимальность необходимо понимать несколько условно, так как она нередко носит вынужденный характер, поскольку владельцы и руководство компании, возможно, желали бы изменить структуру источников, но это не представляется возможным в силу ряда объективных и субъективных обстоятельств. Однако если уже сложившаяся структура считается удовлетворительной, то тогда именно она должна поддерживаться при вовлечении новых источников средств для финансирования деятельности предприятия.

13. Сущность дивидендной политики предприятия. Факторы, определяющие дивидендную политику на предприятии.

Необходимость увеличения собственного капитала приводит предприятия к необходимости использования такого источника финансирования, как эмиссия акций. Этот источник является альтернативным выпуску облигаций. Выпуск (продажа) акций позволяет, как правило, привлечь больше дополнительных собственных средств, однако приводит к перераспределению прав управления предприятием, Облигации же, по сути, представляют собой сделку по займу денег на стороне.

Дивиденды – денежные выплаты, которые получает акционер при распределении чистой прибыли предприятия пропорционально числу акций.

Вопросы выплаты дивидендов должны быть заранее решены руководством предприятия. При этом должны быть заранее проработаны все аспекты денежных выплат. Все решения по выплате дивидендов должны быть объединены в рамках такого вида финансовой политики предприятий, как дивидендная политика.

Дивидендная политика предприятия объединяет решения по следующим вопросам:

1) следуетли предприятию выплачивать акционерам всю чистую прибыль или ее часть в текущем году или инвестировать ее в целях будущего роста, т. е. каково соотношение в чистой прибыли той части, которая реинвестируется в активы корпорации;

2) при каких условиях следует менять значение дивидендного выхода, следует одной долгосрочной перспективе придерживаться одной дивидендной политики или можно ее часто менять;

3) в какой форме выплачивать акционерам заработанную чистую прибыль – в денежной форме пропорционально имеющимся акциям, в форме дополнительных акций или через выкуп акций;

4) каковадолжна быть периодичность выплат и ихабсолютная величина;

5) как строить политику выплаты дивидендов в отношении не полностью оплаченных акций .

Факторы дивидендной политики – процессы и явления, которые способны влиять на принятие решения о выплате дивидендов. В составе факторов дивидендной политики рассматриваются следующие ограничения:

– правового характера – необходимы для того, чтобы защитить права кредиторов;

– в связи с недостаточной ликвидностью – на практике дивиденды обычно выплачиваются в денежной форме, однако у предприятия не всегда могут быть необходимые денежные средства на счете в нужный момент;

– в связи с расширением производства – развитие предприятия требует активного использования различных источников финансирования, поэтому экономически оправданно ограничить выплату дивидендов, а полученную прибыль реинвестировать в производство;

– в связи с интересами акционеров – в теории общий доход акционеров формируется из сумм полученных дивидендов и прироста курсовой стоимости акций, т. е., рассчитывая оптимальный размер дивиденда, следует оценить, как величина дивидендов повлияет на стоимость предприятия в целом;

Существуют три теории обоснования оптимальной дивидендной политики.

1. Иррелевантности дивидендов. Данная теория разработана Ф. Модильяни и М. Миллером. величина дивидендов не влияет на изменение совокупного богатства акционеров, которое определяется способностью предприятия генерировать прибыль

2. Существенности дивидендной политики. Представители данной теории – М. Гордон и Дж. Линтер. Состоит она в том, что инвесторы предпочитают текущие дивиденды доходам, лишь потенциально возможным в будущем.

3. Налоговой дифференциации. Представители данной теории – Р. Литеценбергер и К. Рамасвами. для акционеров приоритетное значение имеет капитализированная доходность.

Известны следующие виды дивидендной политики.

1. Остаточная. Если денежные средства, необходимые для реализации выгодных проектов, превышают размер располагаемого нового капитала, то дивиденды не выплачиваются, а вся чистая прибыль реинвестируется. Если денежные средства меньше, чем располагаемый размер нового капитала, то дивиденды выплачиваются по остаточному принципу.

2. Фиксированного дивидендного выхода. Предприятия могут устанавливать оптимальное значение дивидендного выхода и придерживаться его. Но так как величина чистой прибыли варьируется по годам, то денежное выражение дивидендных выплат тоже будет различно.

3. Снижающихся дивидендов на акцию и остаточного подхода к нераспределенной прибыли.

4. Выплаты дивидендов акциями. Эта политика может проводиться как при неблагополучном финансовом состоянии, так и при временном недостатке финансовых средств для реализации инвестиционных программ при общей финансовой устойчивости.

5. Выкупа собственных акций, что означает использование чистой прибыли на выплаты владельцам капитала и, следовательно, может рассматриваться как дивидендная политика, альтернативная денежным выплатам дивиденда.

14. Бюджетирование как составная часть финансового планирования.

Деление вопросов управления на стратегические и тактические позволяет заметно повысить эффективность управления:

– грамотнее расставить персонал;

– определить специфику работы персонала;

– разработать свои ориентиры для контроля и т. п.

Текущее финансовое планирование рассматривается как составная часть перспективного плана и представляет собой конкретизацию его показателей.

Система текущего финансового планирования имеет своей целью обеспечить реализацию финансовой стратегии.. Результат текущего финансового планирования – конкретные виды текущих финансовых планов, дающие возможность,сформировать структуру доходов и затрат, обеспечить постоянную платежеспособность.

В процессе текущего финансового планирования должны разрабатываться три финансовых плана: движения денежных средств; отчета о прибылях и убытках; бухгалтерского баланса.

План прибылей и убытков показывает обобщенные результаты текущей (хозяйственной) деятельности. С его помощью можно анализировать соотношение доходов с расходами с целью выявления резервов увеличения собственного капитала предприятия.

План движения денежных средств предназначен для определения источников финансирования. Он считается окончательно составленным, если в нем предусмотрены источники покрытия дефицита средств в плановом периоде.

План бухгалтерского баланса отражает все изменения в активах и пассивах в результате запланированных мероприятий.

С развитием бюджетирования названия данных документов претерпели некоторые изменения. Так, в рамках бюджетирования эти планы называются: бюджет движения денежных средств; бюджет доходов и расходов; бюджет по балансовому листу. Для составления этих документов используется следующая информация:

– финансовая стратегия фирмы;

– результаты финансового анализа за предшествующий период;

– планируемые объемы производства и реализации продукции;

– система разработанных на фирме норм и нормативов затрат отдельных ресурсов;

– действующая система налогообложения.

Одна из популярных технологий управления – бюджетирование . Общепринята следующая точка зрения: бюджетирование – производственно-финансовое планирование деятельности предприятия путем составления общего бюджета предприятия, а также бюджетов отдельных подразделений с целью определения их финансовых затрат и результатов.

Бюджетирование следует отличать от финансового планирования. Во-первых, бюджетирование – это одновременно планирование, учет, анализ, мотивация и контроль, а финансовое планирование затрагивает только этап планирования. Во-вторых, в процессе бюджетирования осуществляется планирование всехсфер деятельности предприятия: сбыта, производства, закупки, финансов и т. д. В процессе финансового планирования затрагиваются только вопросы финансовой системы предприятия.

Результат бюджетирования на предприятии – разработка системы бюджетов, которые могут составляться как в натуральном, так и стоимостном выражении. Бюджеты предприятия могут пониматься как экономические прогнозы, основа для контроля, средство координации, основа для постановки задачи, средство делегирования полномочий.

В системе бюджетирования разрабатывается множество видов и форм бюджетов. Отдельные бюджеты характеризуют промежуточные операции (закупки сырья и материалов, бюджет производства и т. п.), могут нести информацию только о расходах или доходах (бюджеты продаж). Укрупненные бюджеты (бюджетный отчет о прибылях и убытках, бюджет денежных средств) показывают как расходы, так и доходы предприятия.

Каждое предприятие само определяет параметры системы бюджетирования:

– состав бюджетов;

– горизонты планирования;

– состав плановых показателей и т. д. Внедрение системы бюджетирования означает для предприятия, как правило, серьезные структурные изменения в экономический и финансовой работе. В результате управленческие процессы становятся более понятными и прозрачными, выявляются неэффективные структурные подразделения, усиливается мотивация работников предприятия, обеспечивается привязка стратегических вопросов к тактическим.

Трудности внедрения бюджетирования на отечественных предприятиях обычно связаны с тем, что это требует:

– коренной перестройки всех бизнес-процессов предприятия;

– внедрения дорогостоящих средств автоматизации бюджетирования;

– повышения квалификации финансовых и всех управленческих работников;

– дополнительных затрат на оплату услуг консультантов;

– разработки нормативной базы;

– повышения исполнительской дисциплины внутренних правовых документов и т. д.

Полезные инструменты