В процессе своей деятельности предприниматели сталкиваются с совокупностью различных видов риска, которые отличаются между собой по месту и времени возникновения, совокупности внешних и внутренних факторов, влияющих на их уровень и, следовательно, по способу их анализа и методам описания.

Как правило, все виды рисков взаимосвязаны и оказывают влияния на деятельность предпринимателя. При этом изменение одного вида риска может вызывать изменение большинства остальных.

Классификация рисков означает систематизацию множества рисков на основании каких-то признаков и критериев, позволяющих объединить подмножества рисков в более общие понятия.

Наиболее важными элементами, положенными в основу классификации рисков, являются:

- время возникновения;

- основные факторы возникновения;

- характер учета;

- характер последствий;

- сфера возникновения и другие.

По времени возникновения риски распределяются на ретроспективные, текущие и перспективные риски. Анализ ретроспективных рисков, их характера и способов снижения дает возможности более точно прогнозировать текущие и перспективные риски.

По факторам возникновения риски подразделяются на:

- Политические риски - это риски, обусловленные изменением политической обстановки, влияющей на предпринимательскую деятельность (закрытие границ, запрет на вывоз товаров, военные действия на территории страны и др.).

- Экономические (коммерческие) риски - это риски, обусловленные неблагоприятными изменениями в экономике предприятия или в экономике страны. Наиболее распространенным видом экономического риска, в котором сконцентрированы частные риски, являются изменения конъюнктуры рынка, несбалансированная ликвидность (невозможность своевременно выполнять платежные обязательства), изменения уровня управления и др.

По характеру учета риски делятся на:

- К внешним рискам относятся риски, непосредственно не связанные с деятельностью предприятия или его контактной аудитории (социальные группы, юридические и (или) физические лица, которые проявляют потенциальный и (или) реальный интерес к деятельности конкретного предприятия). На уровень внешних рисков влияет очень большое количество факторов - политические, экономические, демографические, социальные, географические и др.

- К внутренним рискам относятся риски, обусловленные деятельностью самого предприятия и его контактной аудитории. На их уровень влияет деловая активность руководства предприятия, выбор оптимальной маркетинговой стратегии, политики и тактики и др. факторы: производственный потенциал, техническое оснащение, уровень специализации, уровень производительности труда, техники безопасности.

По характеру последствий риски подразделяются на:

- Чистые риски (иногда их еще называют простые или статические) характеризуются тем, что они практически всегда несут в себе потери для предпринимательской деятельности. Причинами чистых рисков могут быть стихийные бедствия, войны, несчастные случаи, преступные действия, недееспособности организации и др.

- Спекулятивные риски (иногда их еще называют динамическими или коммерческими) характеризуются тем, что могут нести в себе как потери, так и дополнительную прибыль для предпринимателя по отношению к ожидаемому результату. Причинами спекулятивных рисков могут быть изменение конъюнктуры рынка, изменение курсов валют, изменение налогового законодательства и т.д.

Классификация рисков по сфере возникновения, в основу которой положены сферы деятельности, является самой многочисленной группой. В соответствии со сферами предпринимательской деятельности обычно выделяют: производственный, коммерческий, финансовый и страховой риск.

Производственный риск связан с невыполнением предприятием своих планов и обязательств по производству продукции, товаров, услуг, других видов производственной деятельности в результате неблагоприятного воздействия внешней среды, а также неадекватного использования новой техники и технологий, основных и оборотных средств, сырья, рабочего времени. Среди наиболее важных причин возникновения производственного риска можно отметить: снижение предполагаемых объемов производства, рост материальных и/или других затрат, уплата повышенных отчислений и налогов, низкая дисциплина поставок, гибель или повреждение оборудования и др.

Коммерческий риск - это риск, возникающий в процессе реализации товаров и услуг, произведенных или закупленных предпринимателем. Причинами коммерческого риска являются: снижение объема реализации вследствие изменения конъюнктуры или других обстоятельств, повышение закупочной цены товаров, потери товаров в процессе обращения, повышения издержек обращения и др.

Финансовый риск связан с возможностью невыполнения фирмой своих финансовых обязательств. Основными причинами финансового риска являются: обесценивание инвестиционно-финансового портфеля вследствие изменения валютных курсов, неосуществления платежей.

Страховой риск - это риск наступления предусмотренного условиями страховых событий, в результате чего страховщик обязан выплатить страховое возмещение (страховую сумму). Результатом риска являются убытки, вызванные неэффективной страховой деятельностью как на этапе, предшествующем заключению договора страхования, так и на последующих этапах - перестрахование, формирование страховых резервов и т.п. Основными причинами страхового риска являются: неправильно определенные страховые тарифы, азартная методология страхователя.

Формируя классификацию, связанную с производственной деятельностью, можно выделить следующие риски:

- Организационные риски - это риски, связанные с ошибками менеджмента компании, ее сотрудников; проблемами системы внутреннего контроля, плохо разработанными правилами работ, то есть риски, связанные с внутренней организацией работы компании.

- Рыночные риски - это риски, связанные с нестабильностью экономической конъюнктуры: риск финансовых потерь из-за изменения цены товара, риск снижения спроса на продукцию, трансляционный валютный риск, риск потери ликвидности и пр.

- Кредитные риски - риск того, что контрагент не выполнит свои обязательства в полной мере в срок. Эти риски существуют как у банков (риск не возврата кредита), так и у предприятий, имеющих дебиторскую задолженность, и у организаций, работающих на рынке ценных бумаг

- Юридические риски - это риски потерь, связанных с тем, что законодательство или не было учтено вообще, или изменилось в период сделки; риск несоответствия законодательств разных стран; риск некорректно составленной документации, в результате чего контрагент в состоянии не выполнять условия договора и пр.

- Технико-производственные риски - риск нанесения ущерба окружающей среде (экологический риск); риск возникновения аварий, пожаров, поломок; риск нарушения функционирования объекта вследствие ошибок при проектировании и монтаже, ряд строительных рисков и пр.

Помимо вышеприведенных классификаций, риски можно классифицировать по последствиям:

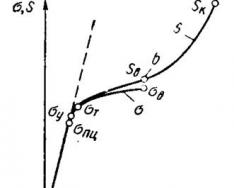

- Допустимый риск - это риск решения, в результате неосуществления которого, предприятию грозит потеря прибыли. В пределах этой зоны предпринимательская деятельность сохраняет свою экономическую целесообразность, т.е. потери имеют место, но они не превышают размер ожидаемой прибыли.

- Критический риск - это риск, при котором предприятию грозит потеря выручки; т.е. зона критического риска характеризуется опасностью потерь, которые заведомо превышают ожидаемую прибыль и, в крайнем случае, могут привести к потере всех средств, вложенных предприятием в проект.

- Катастрофический риск - риск, при котором возникает неплатежеспособность предприятия. Потери могут достигнуть величины, равной имущественному состоянию предприятия. Также к этой группе относят любой риск, связанный с прямой опасностью для жизни людей или возникновением экологических катастроф.

Существует большое количество видов и классификаций рисков в зависимости от специфики деятельности компании. Отдельно классифицируются инвестиционные риски, риски на рынке недвижимости, риски на рынке ценных бумаг и пр.

Ведение дел в рыночных условиях неизбежно вызывает необходимость квалифицированно оценивать риски в процессе управления ресурсами и эффективно снижать или компенсировать их негативные последствия. Любая управленческая деятельность в той или иной степени имеет рисковый характер, что обусловлено как многофакторной динамикой объекта управления и его внешнего окружения, так и ролью человеческого фактора в процессе воздействия. Понятие «риск» также имеет многофакторную природу, раскрыть которую можно лишь во взаимосвязи с такими понятиями, как «неопределенность», «вероятность», «условия неопределенности», «условия риска».

Согласно математическим определениям неопределенность проявляется в тех случаях, когда результатом действия является набор возможных альтернатив, вероятность которых неизвестна. Риск имеет место, если действие приводит к набору альтернатив, причем вероятность осуществления каждой из них известна. Отсюда следует, что риск есть неопределенность, которую можно квалифицировать. Понятия риска и неопределенности, широко используемые в теории игр и динамическом программировании, нашли не менее широкое применение в экономике, политике, теории управления и менеджмента, в области права и страхования. Формирование рыночных отношений в России активизировало процесс исследования предпринимательского риска, в том числе инвестиционного, страхового и банковского. Вместе с тем проблема рисков остается малоисследованной, нет достаточно ясных понятий о сущности предпринимательского риска, его разновидностях, областях использования, средствах управления риском.

Риски и неопределенность выступают неотъемлемыми чертами хозяйственной деятельности и процессов управления. Неопределенность рассматривается как условие ситуации, в которой нельзя оценить вероятность потенциального результата. Часто такая ситуация возникает, когда воздействующие на ситуацию факторы новы и о них нельзя получить достоверную информацию. Поэтому последствия принятия управленческого решения трудно предусмотреть, особенно в быстроменяющихся условиях (к ним относятся наукоемкая и нововведенческая сферы, ценовая и рыночная конъюнктура). Обычно менеджер, сталкиваясь с неопределенностью, пытается получить дополнительную информацию при помощи экспертных методов, а чаще интуиции, определить вероятность достижения результата.

Понятие «определенность» связывается с условиями выработки и принятия управленческих решений, когда руководитель с достаточной для данной ситуации достоверностью знает потенциальный результат каждого из возможных вариантов развития событий. Например, если известна динамика изменения стоимости материала и рабочей силы, арендной платы, то можно рассчитать затраты на производство конкретного изделия и сделать прогноз цены. Следует отметить, что ситуация полной определенности встречается довольно редко.

Понятие «риск» в экономическом смысле предполагает потери, ущерб, вероятность которых связана с наличием неопределенности (недостаточности информации, недостоверности), а также выгоду и прибыль, получить которые возможно лишь при действиях, обремененных риском, что чаще всего связывается с инновационной деятельностью.

В менеджменте понятие «риск» прежде всего связывается с характером и сложностью проблем, условиями принятия управленческих решений и прогнозированием результата. Управленческий риск следует рассматривать как характеристику управленческой деятельности, осуществляемой в ситуации той или иной степени неопределенности вследствие недостаточности информации, при выборе менеджером альтернативного решения, критерий эффективности которого связан с вероятностью проявления негативных условий реализации.

Размер потерь организации как результата деятельности в условиях неопределенности представляет собой цену риска, а величина успеха (дополнительной прибыли) - плату за риск. Риск проявляется в процессе реализации продукции производственно-хозяйственной системы или услуги и выступает одним из конечных результатов деятельности. Сущность, содержание, характер проявления риска в деятельности организации позволяют определить природу риска как экономическую.

В практике менеджмента используются следующие характеристики риска:

размер вероятного ущерба (потерь) или величина ожидаемого дополнительного дохода (прибыли) как результат деятельности в риск-ситуации;

вероятность риска - степень свершения источника риска (события), измеряемая в пределах значений от 0 до 1. Иначе говоря, каждый вид риска имеет нижние и верхние (от 0 до 1) границы вероятности;

уровень риска - отношение величины ущерба (потерь) к затратам на подготовку и реализацию риск-решения, изменяющийся по величине от нулевого значения до 1, выше которого риск не оправдан;

степень риска - качественная характеристика величины риска и его вероятности. Различают степени: высокую, среднюю, низкую и нулевую;

приемлемость риска - вероятность потерь и вероятность того, что эти потери не превысят определенный уровень (рубеж);

правомерность риска - вероятность риска находится в пределах нормативного уровня (стандарта) для данной сферы деятельности, который нельзя превысить без правовых нарушений.

Таким образом, риск - это потенциально существующая вероятность потери ресурсов или неполучения доходов, связанная с конкретной альтернативой управленческого решения.

В кризисных условиях у предприятия велика вероятность оказаться банкротом, в связи с чем персоналу требуется умение в риск-ситуациях, с одной стороны, избегать неоправданных потерь, с другой - действовать смело и инициативно. Менеджер должен уметь рисковать, т.е. взвешенно, не преувеличивая опасности, добиваться намеченных целей, естественно, при решении проблем границ правомерности риска.

В практике имеют место случаи, когда выбирается вариант небольшого результата, но при отсутствии риска. Это может привести к снижению результативности и конкурентоспособности организации. При принятии решения с максимальным результатом, но с высоким уровнем риска надо сопоставить ожидаемую экономическую выгоду и возможные потери в связи с рисковыми действиями. Если потери превышают выгоду, такое решение не оправдано. Очевидно, что в сложных ситуациях требуется использование совокупности критериев, при выборе которых важен комплексный подход, позволяющий оценить ситуацию с учетом разнонаправленных факторов. Приступая к анализу рисковой ситуации и разработке решений, в первую очередь следует установить, с какими видами рисков встретится менеджер в процессе управления.

В значительной степени данная проблема решается на основе методологической систематизации рисков и их классификации, которая отражает многофакторную природу риска.

На схеме (рис. 9.2) отражены взаимосвязь и взаимодействие внешних и внутренних (системных) факторов, или источников риска, применительно к менеджменту производственно-хозяйственных организаций. Из внешних факторов следует отметить источники риска, связанные с кризисом социально-экономического развития страны и отдельных регионов, а также рыночные источники, связанные с нарушением надежности или трудностями формирования новых отношений с потребителями, поставщиками, с проблемами обеспеченности финансовыми, трудовыми, материальными и другими видами ресурсов.

В качестве внутренних признаков выделения риска выступают функциональные особенности рисковой деятельности - производственной, финансовой, маркетинговой и др. Важным признаком выделения рисков является и содержание риска как результата рисковой деятельности, главными из которых следует отметить: экономические, социальные, организационные, правовые, инновационные.

Среди последствий реализации результатов риск-решений наиболее распространены: экологические, социальные, политические, интеграционные, или факторы взаимодействия, свойственные менеджменту, обеспечивают управление риском как процессом выявления источников риска, определения вероятности его проявления в ходе производственного процесса и воздействия на результат и последствия производственно-хозяйственной деятельности организации. При использовании средств управления менеджер рискует, выбирая цели, стратегии развития, системы мотивации деятельности персонала и другие средства управления.

Значительная доля риска кроется и в выборе методов и критериев измерения и оценки вероятностей и величин риска, например при проведении экспертизы, при исследовании статистических данных или определении коэффициента дисконтирования при приведении стоимости будущих доходов к настоящему времени.

Рассмотренная логика формирования риска позволяет системно оценивать каждый вид риска, что чрезвычайно важно. На рис. 9.3 в укрупненном виде представлена классификация рисков по основным признакам.

Систематизация и детальное исследование рисков позволяют провести их ранжирование, создать сценарии вероятного хода событий для конкретной ситуации, разработать карты риска, выявить пороги стабильности системы управления посредством имитационного и других видов моделирования. Иначе говоря, классификация рисков служит основой организации управления рисками. При этом следует отметить, что каждая производственно-хозяйственная система своеобразна, а состав рисков изменчив, поэтому на предприятии должна разрабатываться на основе общей - система управления риском.

Как видно из рис. 9.3, в зависимости от возможного экономического результата решения риски можно разделить на две группы: чистые и спекулятивные.

Чистые риски означают возможность получения отрицательного результата (ущерб, убыток) или нулевого. К этой категории рисков относятся природные, экологические, политические, транспортные и часть коммерческих рисков: производственные и торговые.

Спекулятивные риски выражаются в возможности получения как отрицательного, так и положительного (выигрыш, прибыль) результата. К ним относится другая часть коммерческих рисков - финансовые риски.

Финансовые риски могут быть также классифицированы на риски, связанные с покупательной способностью денег, включающие инфляцию и дефляцию, валютные операции и риски ликвидности, а также инвестиционные риски - упущенной выгоды, снижения доходности (процентные и кредитные) и риски прямых финансовых потерь (биржевые, селективные и банкротства).

Оценка риска предполагает обоснование рисков и измерение возможного уровня и вероятности потерь.

4 ПОНЯТИЕ, ПРИЗНАКИ И КЛАССИФИКАЦИЯ РИСКОВ

4.1. Понятие риска и его сущность

В условиях рыночной экономики риск - ключевой элемент предпринимательства. Предприниматель, умеющий вовремя рисковать, зачастую оказывается вознагражденным.

В условиях политической и экономической нестабильности степень риска значительно возрастает. В современных кризисных условиях экономики России проблема усиления рисков весьма актуальна, что подтверждается данными о росте убыточности предприятий промышленности.

В практике риск-менеджмента выделяют два ключевых понятия - это «риск », который характеризует такую ситуацию, когда наступление некоторых событий весьма вероятно и может быть оценено количественно, и «неопределенность », которая предполагает невозможность оценки вероятности наступления таких событий.

Существование риска непосредственно связанно с неопределенностью.

Она неоднородна по форме проявления и по содержанию. Риск является одним из способов снятия неопределенности, которая представляет собой незнание достоверного, отсутствие однозначности. Акцентировать внимание на этом свойстве риска важно в связи с тем, что оптимизировать на практике управление и регулирование, игнорируя объективные и субъективные источники неопределенности, бесперспективно.

При классификации неопределенности при осуществлении предпринимательской деятельности можно выделить следующие виды неопределенности:

человеческая неопределенность связана с невозможностью точного предсказания поведения людей в процессе работы. Люди отличаются друг от друга уровнем образования, опытом, творческими способностями, интересами. Индивидуальные реакции меняются изо дня в день, в зависимости от самочувствия, настроения, контактов с другими людьми и т.д.;

техническая неопределенность (значительно меньше по сравнению с человеческой неопределенностью) связана с надежностью оборудования, предсказуемостью производственных процессов, сложностью технологии, уровнем автоматизации, объемом производства, темпами обновления и т.д.;

социальная неопределенность определяется стремлением людей образовывать социальные связи и помогать друг другу, вести себя в соответствии с взаимно принятыми обязательствами, служебными отношениями, ролями, стимулами, конфликтами, традициями и т.п. Структура таких взаимоотношений не определена.

Риск - это возможность возникновения неблагоприятных ситуаций в ходе реализации планов и исполнения бюджетов предприятия.

Различают две основные функции риска - стимулирующую и защитную.

Стимулирующая функция имеет два аспекта: конструктивный и деструктивный. Первый проявляется в том, что риск при решении экономических задач выполняет роль катализатора, особенно при решении инновационных инвестиционных решений. Второй аспект выражается в том, что принятие и реализация решений с необоснованным риском ведут к авантюризму. Авантюризм - разновидность риска, объективно содержащая значительную вероятность невозможности осуществления задуманной цели, хотя лица, принимающие такие решения, этого не осознают.

Защитная функция имеет также два аспекта: историко-генетический и социально-правовой. Содержание первого состоит в том, что люди всегда стихийно ищут формы и средства защиты от возможных нежелательных последствий. На практике это проявляется в создании страховых резервных фондов, страховании предпринимательских рисков. Сущность второго аспекта заключается в необходимости внедрения в хозяйственное, трудовое, уголовное законодательство категорий правомерности риска.

Риску присущ ряд черт, среди которых можно выделить:

противоречивость;

альтернативность;

неопределенность.

Противоречивость проявляется в том, что, с одной стороны, риск имеет важные экономические, политические и духовно-нравственные последствия, поскольку ускоряет общественный технический прогресс, оказывает позитивное влияние на общественное мнение и духовную атмосферу общества. С другой стороны, риск ведет к авантюризму, волюнтаризму, субъективизму, тормозит социальный прогресс, порождает те или иные социально-экономические и моральные издержки, если в условиях неполной исходной информации, ситуации риска альтернатива выбирается без учета объективных закономерностей развития явления, по отношению к которому принимается решение.

Альтернативность предполагает необходимость выбора двух или нескольких возможных вариантов решений. Отсутствие возможности выбора снимает разговор о риске. Там, где нет выбора, не возникает рискованная ситуация и, следовательно, не будет риска.

В отечественной экономической науке по существу отсутствуют общепризнанные теоретические положения о предпринимательском риске, методах оценки риска применительно к тем или иным производственным ситуациям и видам предпринимательской деятельности, хотя в последние годы появились научные работы, в которых при рассмотрении вопросов планирования, экономической деятельности коммерческих организаций, соотношения спроса и предложения затрагиваются вопросы риска.

Мировая экономическая наука представляет классическую и неоклассическую теории предпринимательского риска. При исследовании предпринимательской прибыли такие представители классической теории , так Дж. Милль и И.У. Сениор, различали в структуре предпринимательского дохода процент (как долю на вложенный капитал), заработную плату предпринимателя и плату за риск (как возмещение возможного риска, связанного с предпринимательской деятельностью).

В классической теории предпринимательский риск отождествляется с математическим ожиданием потерь, которые могут произойти в результате выбранного решения.

Риск здесь не что иное, как ущерб, который наносится осуществлением данного решения. Такое одностороннее толкование сущности риска вызвало резкое возражение у части зарубежных экономистов, что повлекло за собой выработку иного понимания содержания предпринимательского риска.

В 30-е гг. XX в. экономисты А. Маршалл и А. Пигу разработали основы неоклассической теории предпринимательского риска, состоящие в следующем: предприниматель, работающий в условиях неопределенности, прибыль которого есть случайная переменная, при заключении сделки руководствуется двумя критериями:

размерами ожидаемой прибыли;

величиной ее возможных колебаний.

Согласно неоклассической теории риска, поведение предпринимателя обусловлено концепцией предельной полезности . Это означает, что при наличии двух вариантов, например, капитальных вложений, дающих одинаковую ожидаемую прибыль, предприниматель выбирает вариант, в котором колебания ожидаемой прибыли меньше.

Если принимается небольшое число решений одного типа, то нельзя рассчитывать, что отклонения от ожидаемой прибыли взаимно уравняются, ибо в таком случае закон больших чисел не действует. Именно поэтому предприниматель, принимая решение, должен учитывать колебания прибыли и выбирать вариант, дающий тот же результат, но характеризующийся меньшими колебаниями.

Таким образом, категорию «риск» можно определить как опасность потенциально возможной, вероятной потери ресурсов или недополучения доходов по сравнению с вариантом, который рассчитан на рациональное использование ресурсов в данном виде предпринимательской деятельности.

Иначе говоря, риск - это угроза того, что предприниматель понесет потери в виде дополнительных расходов или получит доходы ниже тех, на которые рассчитывал.

В абсолютном выражении риск может определиться величиной возможных потерь в материально-вещественном (физическом) или стоимостном (денежном) выражении, если только ущерб поддается такому измерению.

В относительном выражении риск определяется как величина возможных потерь, отнесенная к некоторой базе, в виде которой наиболее удобно принимать либо финансовое состояние коммерческой организации, либо общие затраты ресурсов на данный вид предпринимательской деятельности, либо ожидаемый доход (прибыль) от предпринимательства.

Хотя последствия риска чаще всего проявляются в виде финансовых потерь или невозможности получения ожидаемой прибыли, однако риск - это не только нежелательные результаты принятых решений. При определенных вариантах предпринимательских проектов существует не только опасность не достичь намеченного результата, но и вероятность превысить ожидаемую прибыль. В этом и заключается предпринимательский риск, который характеризуется сочетанием возможности достижения как нежелательных, так и особо благоприятных отклонений от запланированных результатов.

4.2. Классификация рисков

Одним из первых классификацией рисков занялся Дж.М. Кейнс. Он подошел к этому вопросу со стороны субъекта, осуществляющего инвестиционную деятельность, выделив три основных вида рисков:

Кейнс отмечает, что указанные риски тесно переплетены - так заемщик, участвуя в рисковом проекте, стремится получить как можно большую разницу между процентом по кредиту и нормой рентабельности; кредитор же, учитывая высокий риск, стремится также максимизировать разницу между чистой нормой процента и своей процентной ставкой. В результате риски «накладываются» друг на друга, что не всегда замечают инвесторы.

В настоящий момент практически в каждой книге, посвященной вопросам риска приводится один из вариантов классификации рисков. В большинстве случаев выбранные критерии не позволяют охватить все множество рисков, однако ряд основных рисков в экономической литературе фигурирует. Исходя их этого, достаточно частыми являются попытки классифицировать подмножества рисков, входящих в эти общие понятия.

операционный риск (operational risk);

рыночный риск (market risk);

кредитный риск (credit risk).

Подобного подхода придерживаются ведущие западные банки, специалисты Базельского комитета, разработчики систем анализа, измерения и управления рисками, а также российские специалисты.

К этим базовым рискам добавляют еще несколько вариантов, встречающихся в той или иной последовательности:

деловой риск (business risk);

риск ликвидности (liquidity risk);

юридический риск (legal risk);

риск, связанный с регулирующими органами (regulatory risk).

Помимо вышеприведенной классификации, риски можно классифицировать по другим признакам.

Например, Адриан Сливоцки, директор консалтинговой компании Oliver Wyman и автор книги «Upside: The 7 Strategies for Turning Big Threats into Growth Breakthroughs» выделяет 7 основных видов рисков.

Отрасль. Если государство ослабит контроль в той или иной отрасли, игроки на данном рынке могут не удержать свои позиции.

Технология. Новая технология, на которую организация возлагала большие надежды, может не оправдать ожиданий.

Бренд. Его репутация может резко ухудшиться, что повлечет за собой снижение прибыли компании.

Конкурент. Если на рынке появляется новый сильный игрок, он может увести значительную часть Ваших клиентов.

Клиент. Если предпочтения клиентов изменятся, а организация не успеет отреагировать, это серьезно отразится на ее прибыли.

Проект. Важный проект может провалиться, и вследствие этого компания потеряет свои позиции на рынке.

Стагнация. Если компания перестает расти и развиваться - с большой долей вероятности ее ждет провал.

В данном случае за основу классификации взяты источники и окружение фирмы.

По последствиям принято разделять риски на три категории:

Основой для следующей классификации рисков также является характер воздействия на результаты деятельности предприятия.

Так, риски делятся на два вида:

Очевидно, что вышеприведенные классификации взаимосвязаны между собой, причем вторая несет более общий характер.

Существует большое количество классификаций в зависимости от специфики деятельности компании. Отдельно классифицируются инвестиционные риски, риски на рынке недвижимости, риски на рынке ценных бумаг и пр. Это обусловлено тем, что каждое предприятие является очень индивидуальным, поскольку создается, существует и функционирует при определенных условиях, присущих только ему. Поэтому невозможно определить четкий перечень рисков, которые должны быть присущи любому предприятию.

В качестве условно-универсальной классификации рассмотрим подход, основанный на делении рисков на внешние и внутренние (рис 4.1). Данный подход можно использовать для построения иерархической структуры рисков компании.

Следует подчеркнуть, что, хотя категории внешнего риска по своей сути не зависят от предприятия, тем не менее, имеют непосредственную связь с деятельностью самого предприятия.

Как мы видим, причины, вызывающие внешние экономические риски, могут заключаться во внутренней среде предприятия. Таким образом, ни один из внешних рисков не является «чисто внешним».

В то же время, категории внутреннего риска формируются по центрам образования затрат. Центрами затрат являются отдельные подразделения предприятия, на которые могут быть отнесены затраты. Отсюда можно выделить риски: транспортный, снабженческий, производственный, риск хранения готовой продукции, сбытовой и управленческий.

Как и для рисков, относящихся к категории внешних, данные виды внутреннего риска могут быть частично обусловлены причинами, лежащими за пределами предприятия.

Дальнейшая классификация рисков может быть произведена по структурным подразделениям предприятия, видам продукции, факторам производства и т.д. Но поскольку ассортимент выпускаемой продукции и масштабы производства на малых предприятиях не бывают столь широкими, то оптимальным признаком для классификации рисков являются факторы производства .

Факторы производства являются единым для всех предприятий признаком, потому что воплощенные в них риски характерны для всех предприятий и организаций, хотя, безусловно, они неодинаковы по причинам возникновения, величине, возможным последствиям и направлениям их устранения.

В зависимости от сферы проявления предпринимательский риск подразделяют на производственный, финансовый, инвестиционный. Производственный риск непосредственно может быть связан с риском полной остановки производства: риском недополучения исходных материалов, комплектующих, покупных полуфабрикатов; риском незаключения договоров на реализацию продукции; риском отказа покупателя от полученной и оплаченной продукции; риском ликвидности товара из-за изменения оценки качества продукции ее потребительских свойств; ценовым риском реализованной продукции на различных сегментах рынка; имущественным риском, связанным с гибелью или повреждением оборудования, зданий и сооружений, сырья, материалов, готовой продукции на складе, и т.п.

Финансовый риск подразделяется на кредитный, процентный, валютный риск; риски, связанные с покупательной способностью денег (инфляционный или дефляционный риски); риск срыва заключенных соглашений о предоставлении займов, осуществлении совместных проектов, т.е. риск формирования структуры финансовых ресурсов предприятия; риск недополучения или несвоевременного получения денежных средств за отгруженную продукцию (риск дебиторской задолженности); риск банкротства как деловых партнеров (контрагентов реализаторов, поставщиков и т.п.), так и самого предприятия.

Инвестиционный риск связан с направлениями инвестиционной деятельности предприятия. Выделяют риск инвестирования в ценные бумаги, так называемый «портфельный риск», и риск новых проектов (риск технологических нововведений, риск осуществления проекта, риск «новаторства», риск изменения доходности проекта, риск прямых финансовых потерь).

Следующий этап построения классификации экономических рисков конкретных факторов представляется наиболее трудоемким и ответственным. Здесь необходимо конкретизировать риск факторов производства для того, чтобы по каждому выявить причины возникновения. Основания классификации могут быть следующими.

По возможности предвидения - предсказуемые и непредсказуемые.

Умышленность создания ситуации риска (преступления, служебные ошибки и т.п.).

По причинам возникновения.

По месту обнаружения.

По времени обнаружения.

По центрам ответственности.

По виновникам возникновения.

По возможности страхования.

По длительности действия.

По методам обнаружения.

По способам минимизации последствий.

По этапам производственного цикла.

По этапам технологического процесса.

По производственным условиям.

По этапам жизненного цикла продукции, производимой предприятием.

По месту нахождения продукции.

По этапам жизненного цикла продукции, реализуемой предприятием.

По видам продукции (по номенклатуре, ассортименту).

По типу организации производства.

По уровню цен на производимую продукцию.

По длительности и условиям хранения продукции на предприятии.

По длительности и условиям хранения запасов сырья на предприятии.

По потребителю продукции.

По каналам сбыта и т.д.

Как мы уже говорили, невозможно разработать общий перечень рисков, который можно было бы применять к любому предприятию. На каждом предприятии построению классификации экономических рисков, угрожающих предприятию, предшествует предварительная организационная и исследовательская работа, которая производится на основе рассмотренной нами классификации рисков.

Эта работа состоит из нескольких связанных между собой этапов.

Этап 1. Вам необходимо подобрать команду высококвалифицированных специалистов, хорошо знающих рассматриваемую область деятельности и деятельность предприятия и способных разработать перечень возможных для него внешних и внутренних рисков.

Этап 2. После подбора экспертной группы Вы должны подготовить необходимый инструментарий для проведения исследования по выявлению экономических рисков предприятия: программу исследования, вопросник для проведения опроса экспертов, методику, ключ к обработке и оценке его результатов, перечень необходимых для этого технических средств и программного обеспечения.

Этап 3. На этом этапе группа отобранных экспертов методом «мозгового штурма» осуществляет сбор и генерацию идей. Здесь необходимо соблюдение следующих основных условий:

для высказывания как можно большего количества идей, мнений, оценок относительно потенциальных рисков предприятия стимулируется максимальная активность экспертов;

в адрес высказываемых идей не допускается никакая критика.

Этап 4. На основе обсуждения высказанных идей утверждается перечень потенциальных экономических рисков и проводится работа по анализу рисков и по разработке программы по предупреждению, минимизации или устранению последствий рисков.

Следует помнить, что ключевым элементом успеха составления перечня рисков (его еще называют реестром рисков) является квалификация экспертов, поскольку распространенной причиной ошибок управления рисками является формирование экспертных групп либо из чистых теоретиков, либо из практиков-ситуативников.

В современных рыночных условиях всегда возникает необходимость оценить возможные риски для эффективного управления людскими, для снижения потерь от них и компенсации их негативных последствий.

В понятие риска входит фактор неопределенности, который имеет в своей основе три важных причины. Это - незнание, случайность и противодействие. Поэтому неопределенность является основной, абсолютно закономерной причиной для возникновения любого типа риска.

Риск - это определенная вероятность наступления неблагоприятных факторов, вследствие которых возможны как материальные потери (потеря денежных средств, имущества и т.п.) так и физические. Это и кратковременная потеря здоровья, физические и психические травмы и т.п.

Риску подвержена любая деятельность человека. Риск содержит в себе некоторые элементы, которые передают его основную сущность: возможность достижения цели, возможность отклонения от нее, возможность получения взамен различных потерь в результате неблагоприятных внешних и внутренних воздействий. Примером наступления рисковых обстоятельств могут стать форс-мажорные факторы. Это и непредсказуемые катаклизмы), и прогнозируемые. Классификация рисков очень важна для принятия управленческих решений, так как проблема их возникновения и поведения малоисследованна. А в нашем быстроменяющемся мире предусмотреть и точно просчитать влияние рисковых факторов на бизнес-процессы и возможные потери очень-очень сложно.

Классификация рисков подразделяется на отдельные виды по роду предполагаемой опасности, по различным сферам их проявления, по источникам возникновения, по размеру возможного ущерба, по временному характеру проявления, по степени возможного страхования и предвидения, по частоте, по времени проявления и т.п.

По роду предполагаемой опасности классификация рисков делится на отдельные виды. Это техногенные, природные и смешанные риски.

По сферам их проявления риски можно подразделить на: экологические, политические, социальные, коммерческие и профессиональные.

По возможным источникам возникновения риски делятся на: внешние (рыночные) и внутренние (специфичные), имеющие разную периодичность возникновения.

По размеру возможного ущерба и видимым финансовым потерям риски делятся на: экономические, при которых возможна значительная потеря капитала, риски в виде и т.п.

При этом данные риски подразделяются еще и по критическому уровню. Риски могут быть допустимые, критические и катастрофические

По возможности прогнозирования и страхования, по частоте рисковые факторы делятся на прогнозируемые, страхуемые и непрогнозируемые, и нестрахуемые, высокие, средние и малые.

По времени проявления рисковые обстоятельства могут иметь постоянный характер или временный.

Но, несмотря на все это, некоторые виды рисков поддаются управлению и очень важно их изучать, исследовать и стараться предугадать, использовать все возможные методы для исключения возможности наступления их пагубного воздействия. Классификация рисков дает возможность их подробного рассмотрения и изучения для дальнейшего противодействия им. Управление риском должно быть, прежде всего, разумным и тщательно обдуманным, так как на карту жизни иногда ставится весь социальный быт человека. Это и финансы, и карьера, и эмоциональное благополучие и т.д. Причем их потеря может очень неблагоприятно сказаться как на самом предпринимателе, так и на его близких людях. Ведь практически без своего социума современный человек не сможет выжить как личность. Управление рисками выражается в принятии определенных методов при ведении бизнеса. К исключающим и предугадывающим различные неблагоприятные обстоятельства, относится политика принятия риска, его снижение, страхование, диверсификация и лимитирование размеров сделки. Поэтому, предусматривая возможные рисковые ситуации, предприниматели стараются избежать любых отрицательных последствий для своего бизнеса в виде банкротства и неплатежеспособности, что очень важно. Ведь главная - получение максимальной прибыли.

Предпринимательскую деятельность всегда подстерегает опасность. Любое действие бизнесмена может обернуться риском и привести к ущербу, убыткам и потерям. Мощный стимул, вынуждающий человека к их совершению – это вероятность получения определенного дохода.

Определение риска

Современная хозяйственная практика не так давно обзавелась такими понятиями, как «характеристика риска», «нестабильная ситуация», «анализ рисков», «минимизация рисков». Лишь несколько лет назад объединение накопленного международного опыта и российской теоретической базы позволило закрепить законодательно данные понятия, а также сделать их обязательной частью бизнес-плана или инвестиционного проекта.

Риск – это вероятность того, насколько будет недополучен предполагаемый доход или какая часть ресурсов будет потеряна.

Характеристика риска:

- потенциальный ущерб, выраженный в деньгах;

- вероятность наступления риска;

- уровень риска, то есть соотношение затрат, необходимых для подготовки и реализации риска и потенциального ущерба: если результат превышает 1, то риск считается неоправданным;

- правомерность риска: данная величина определяется вероятностью нахождения риска в пределах, установленных законодательством и стандартами (например, резервный фонд туроператора должен равняться не менее, чем 1 млн рублей).

Жизнедеятельность человека тоже всегда сопровождает риск. Причиной опасности может стать окружающая внешняя среда или непосредственно сам человек.

Риск – это вероятность того, что опасность наступит, вызовет конкретные последствия и неопределенную величину ущерба. В качестве примера можно привести риск заболевания.

Предпринимательские риски

Предпринимательский риск впервые был классифицирован Дж. Кейнсом. Он считал, что в состав цены товара должны входить: затраты, связанные с повышенным износом используемого оборудования, изменчивость рыночной конъюнктуры, а также ряд разрушений, вызванных возникновением какой-либо аварийной ситуации (издержки риска).

В экономической сфере принято выделять следующие виды предпринимательских рисков:

- Риск заемщика или предпринимателя – возникает в том случае, если планируется вложение собственных средств, и у предпринимателя есть сомнения касаемо того, будет ли достигнута та выгода, которую он планировал.

- Риск кредитора - встречается в тех случаях, когда имеет место кредитная операция. Он связан с обоснованностью оказанного доверия, ведь должник может начать уклоняться от выполнения собственного обязательства или организует преднамеренное банкротство. Вероятность риска также увеличивается ввиду недостаточного обеспечения ссуды в случае, если наступит невольное банкротство в результате того, что предполагаемый доход не будет достигнут.

- Риск инфляции – возможное уменьшение ценности единицы денег. При этом напрашивается вывод о том, что надежность денежного займа гораздо ниже, чем реального имущества. Кроме того, долгосрочная перспектива инвестиционных вложений ставит должника в привилегированное положение по отношению к кредитору.

Дж. Кейнс считал, что предпринимательский риск требует предварительного количественного и качественного анализа.

Виды предпринимательских рисков

Понятие риска предпринимательского характера включает в себя следующие вопросы:

- менеджмент рисков;

- страхование предпринимательских рисков;

- распределение рисков в соответствии с субъектами;

- изменение рисковых условий и пр.

Среди основных можно выделить «опасность» национального уровня (экономика родной страны) и международного (экономика других стран).

Национальные предпринимательские риски включают:

Экономические риски макроэкономического уровня представлены общегосударственными и локальными. Субъектом первого является высший орган государственной власти. Локальный риск присущ частным, специфическим задачам и проявляется на уровне отраслевого или регионального управления хозяйством.

Субъект риска

Характеристика риска предполагает его классификацию в соответствии с субъектом, видом и проявлением. В качестве субъектов риска обычно выступают юридические или физические лица, принимающие в нем участие или являющиеся его причиной.

Субъектами предпринимательских рисков могут быть:

- предприятия-производители;

- физические лица (отдельные индивидуумы или получатели прибыли);

- прочие субъекты (организации, практикующие непроизводственную сферу деятельности, в том числе и правительственный орган).

Среди основных видов риска можно выделить:

- производственный (чистый);

- инвестиционный;

- инновационный;

- финансовый;

- комплексный;

- товарный;

- банковский.

Последний вид риска является отдельной позицией, так как его важность и специфичность очень велика.

Анализ рисков

Любому предприятию, делу, компании присуще наличие определенных рисков, которые могут повлиять на итоговый результат. В процессе реализации бизнес-стратегии могут изменяться права, обязанности и обязательства предпринимателя, возможно появление непредусмотренного или не применявшегося ранее процесса, а также последствий другого типа. На выбор оптимальных действий, направленных на достижение результата, огромное влияние оказывает анализ рисков и учет влияния побочных эффектов.

Для оценки необходимо использовать всю доступную информацию, позволяющую выяснить вероятность наступления определенного события и возможный масштаб его последствий. Анализ рисков направлен на выявление всех негативных событий и обстоятельств, например, убыток при проведении венчурного предприятия, стихийное бедствие, приведшее к серьезным последствиям и т. д. При этом не исключено и выявление потенциальных положительных последствий.

Качественный анализ рисков

В основе данного исследования лежит внутренняя (инстинктивная) оценка складывающихся событий. Этот уровень предполагает субъективное суждение и вызванные им мнения.

Качественная оценка риска носит простой описательный характер, при этом аналитик-исследователь должен выйти на количественный результат, стоимостную оценку выявленного риска, его негативные последствия и «стабилизационные» мероприятия.

Качественный подход в качестве главной задачи ставит перед собой выявление и идентификацию возможных видов рисков, присущих проекту. Кроме того, должна быть описана и дана стоимостная оценка предполагаемого последствия гипотетической реализации выявленного риска и предложены мероприятия, направленные на минимизацию и/или компенсацию этого события.

Количественный анализ рисков

Количественная оценка риска может проводиться при помощи следующих способов:

- Детерминистический подход предполагает точечную оценку, то есть, чтобы понять, каким будет итог в отдельно взятом случае, каждому событию необходимо присвоить определенное значение. Например, финансовая модель позволяет оценить следующие варианты: наихудший (убыточность проекта), наилучший (грядущая прибыль) и наиболее вероятный (умеренный, относительный размер прибыли). Этому методу присущ ряд недостатков: он не позволяет предусмотреть максимально возможное количество вариантов развития событий (рассматриваются только основные версии), кроме того, недостаточно учитываются факторы риска, оказывающие значительное влияние на ситуацию, что существенно упрощает модель.

- Стохастический анализ рисков – гораздо более надежный метод. Данный подход предполагает использование диапазонных значений исходных параметров (производится распределение вероятности). При этом для разных переменных свойственна различная вероятность наступления последствий. Значение выбирается случайно, исходя из возможного распределения вероятности.

Внутренние и внешние факторы риска

Факторы риска любого бизнеса можно разделить на 2 группы:

- внутренние;

- внешние.

Внешним (объективным) фактором является все то, что имеет непосредственную связь с производственным процессом субъекта предпринимательской деятельности, то есть организации.

Внешние факторы риска могут быть:

- региональными;

- социально-экономическими;

- политическими;

- отраслевыми.

В социально-экономическую сферу входят: инфляционный фактор риска, дефляционный, налоговый, процентный, ценовой в отношении сырья, материалов и комплектующих. В результате воздействия данных факторов может резко перемениться рыночная ситуация, снизиться платежеспособность спроса или ужесточиться конкуренция.

Региональный фактор включает: социально-демографический риск, региональный и налоговый. Отраслевой фактор предполагает опасность занимаемого положения организации в отрасли, экологический и другие. Политический фактор – это потеря контроля, вызванная нестабильностью и невозможностью нормального ведения хозяйственной деятельности ввиду того, что были введены ограничения, связанные с товарообменом и товарооборотом.

Внутренний (субъективный) фактор риска может проявиться непосредственно в процессе ведения деятельности и напрямую зависит от того, какой вид, способ, стратегия и тактика хозяйствования были выбраны.

Идентификация опасности

Опасность зачастую обладает потенциальным, то есть скрытым характером. Идентификация опасности состоит в обнаружении и установлении характеристик количественного, пространственного, временного и иного характера, без которых невозможно разработать и внедрить оперативные и профилактические мероприятия, способствующие нормальному функционированию технической системы и повышению качества жизни.

Процесс идентификации позволяет выявить номенклатуру опасностей, вероятность их проявления, пространственную локализацию (координаты), масштабность ущерба и ряд других параметров, необходимых для решения той или иной задачи.

Идентификация опасности предполагает использование следующих методов:

- Инженерный определяет опасности, которым присуща вероятностная природа происхождения.

- Экспертный выявляет отказы и ищет причины их происхождения. Для этого требуется создание специальной экспертной комиссии, состоящей из разных экспертов, дающих заключения.

- Социологический. В данном случае опасность определяется на основании исследования мнений населения (социальной группы).

- Регистрационный использует информацию о подсчете каких-либо событий, ресурсных затрат, количества жертв и т. д.

- Органолептический. Для анализа берется только та информация, которая была получена органами чувств человека (зрение, осязание, обоняние, вкус и т. д.). Примером может служить визуальный осмотр изделий или техники, а также определение на слух четкости работы двигателя.

Характеристика риска имеет итальянское происхождение и представляет собой опасность или препятствие, которое в определенной мере можно было предвидеть. Иначе говоря, это неопределенность, которую, ввиду тех или иных событий, было трудно или невозможно предусмотреть.

Понятие риска пытались установить и исследовать многие науки, такие как теория катастроф, психология, философия, медицина и т. д. При этом каждая из них брала за основу собственный предмет исследования и использовала свои подходы и методы. Именно в этом и таится многоаспектность данного явления.

Свободное взаимодействие рыночных субъектов и динамично развивающаяся конкуренция привели к тому, что экономические риски были признаны объективно необходимой категорией, влекущей за собой внесение существенных корректив в размер не только предпринимательского дохода, но и заработной платы.

О методах оценки экономических рисков

Чтобы определить уровень риска, нужно выполнить следующие действия:

- выявить возможные варианты решения проблемы;

- определить потенциальные последствия, к которым может привести реализация принятого решения;

- произвести интегральную оценку риска, в части количественного и качественного аспектов.

Существует несколько методов оценки риска, призванных реализовывать вышеуказанные мероприятия в комплексе. Но, несмотря на это, общая тенденция оценивания опасности по 2-м направлениям сохраняется. Речь идет об уровне риска и риске времени.

Первый определяет соотношение масштабности ожидаемых потерь и объем основных средств организации, а также вероятность того, что эти потери наступят.

Любой метод оценки уровня риска в качестве исходного параметра берет изменчивость последствий того или иного решения.

Изменчивостью называется количество колебаний, которые случились в определенном диапазоне значений в результате того, что произошло отклонение от характерного среднего значения.

Основным постулатом уровня риска является следующее определение: большее значение изменчивости таит за собой более высокий уровень риска проекта.

Другим фактором, сильно влияющим на риск, считается время. Именно поэтому экономическая опасность часто именуется не иначе как "возрастающая функция времени", то есть чем дольше реализуется принятое решение, тем выше уровень риска.

Инвестиционные риски

Инвестиционный риск имеет место там, где есть вероятность того, что прибыль может быть недополучена или потеряна вовсе в процессе реализации того или иного бизнес-проекта. В данном случае объект риска – это имущественный интерес лиц, осуществивших вложение собственных средств, то есть инвесторов.

В соответствии с особенностями воплощения бизнес-плана в жизнь или способа привлечения заемных средств, можно выделить следующие риски:

- кредитный;

- присущий первому этапу инвестиционного проекта;

- предпринимательский, напрямую связанный со второй стадией инвестиционной деятельности;

- страновый.

Инвестиционным рискам свойственна сложная структура, так как каждую вышеперечисленную составляющую группы нельзя назвать однородной.

Так, общие риски, имеющее место на первом этапе реализации проекта, следующие:

- выявление технической ошибки в проекте;

- неправильное оформление юридического права: аренды или собственности в отношении земельного участка, объекта недвижимости или разрешения на начало строительных работ. Причины риска зачастую таятся в отсутствии соответствующих знаний.

- Превышение сметы из-за того, что увеличилась стоимость проекта.

Второй этап реализации инвестиционного проекта должен обеспечить его окупаемость. Эта стадия предусматривает обычную торговлю или производственную деятельность, поэтому ее преследуют различные неблагоприятные последствия, иначе называемые предпринимательскими рисками.

Финансирование инвестиционного проекта путем получения кредита можно пускать только на определенные цели, прописанные в технико-экономическом обосновании бизнес-плана. Данная ситуация может вызвать опасность возможного невозврата суммы заемных средств и процента по ним, то есть кредитный риск. Причины могут быть разные: незавершенность проекта, изменение ситуации на рынке, низкий уровень маркетинговой обработки бизнес-плана или наступление чрезвычайных обстоятельств.

Налоги и платежи