Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость.

Нижеприведенные коэффициенты финансовой устойчивости , характеризуют независимость по каждому элементу активов предприятия и по имуществу в целом, дают возможность измерить, достаточно ли устойчива компания в финансовом отношении.

Наиболее простые коэффициенты финансовой устойчивости характеризуют соотношения между активами и обязательствами в целом, без учета их структуры. Важнейшим показателем данной группы является коэффициент автономии (или финансовой независимости , или концентрации собственного капитала в активах ).

Устойчивое финансовое положение предприятия - это результат умелого управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности предприятия. Финансовая устойчивость обусловлена как стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия, так и от результатов его функционирования, его активного и эффективного реагирования на изменения внутренних и внешних факторов.

Коэффициент структуры капитала – комплексное понятие, которое предусматривает оценку долей заемного и собственного финансирования в структуре капитала субъекта бизнеса. Для этого представляется необходимым определение показателей автономии, зависимости, концентрации заемного капитала, покрытия процентов, а в некоторых случаях – и доли покрытия совокупных активов собственными средствами. Основанием для расчета служат данные финансовой отчетности фирмы – Формы №1 и №2.

Любой инвестор или кредитор прежде чем направлять средства в компанию, интересуются степенью ее платежеспособности и, в частности, возможностью погашения ею долгосрочной задолженности. Источником таких сведений для них способны стать показатели структуры капитала.

Коэффициенты структуры капитала (Capital Structure Indicator - CSI, КСК) - это группа финансовых показателей, которые позволяют выявить, насколько соотношение заемного (ЗК) и собственного капитала (СК) в компании близко к нормативному значению, а также определить финансовое состояние и платежеспособность субъекта хозяйствования.

Справка! Коэффициент структуры капитала позволяет оценить качество сочетания заемного и собственного капитала, для чего используются несколько показателей:

- Коэффициент автономии или концентрации собственного капитала (Кавт).

- Коэффициент концентрации заемного капитала (Ккзк).

- Коэффициент финансовой зависимости (Кфз).

- Коэффициент покрытия процентов (Кпп).

КСК позволяет определить степень финансовой автономии предприятия и его зависимости от заемных источников финансирования, а также наглядно демонстрирует уровень риска банкротства ввиду чрезмерного использования займов.

Справка! Если предприятие использует только заемные средства, то риск его банкротства равен нулю. Однако такое положение дел нельзя считать оптимальным состоянием: если заемное финансирование не используется для расширения и улучшения производственной деятельности, то считается, что руководство сознательно ограничивает хозяйственную деятельность, недополучает выручку и прибыль.

Для того чтобы наладить эффективное производство, но при этом уберечь предприятие от банкротства, важно достижение оптимального соотношения между заемными и собственными средствами. Для этой цели и используются индикаторы структуры капитала.

Кому важно рассчитывать КСК?

Поскольку показатели структуры финансирования компании способны продемонстрировать финансовое состояние бизнеса, его платежеспособность, эффективность использования всех каналов, риск банкротства, возможность покрывать обязательства в долгосрочном периоде, то в их расчете заинтересован широкий круг лиц:

- Инвесторы удостоверяются в перспективах развития компании и ее устойчивом финансовом положении.

- Кредиторы уточняют уровень риска банкротства, который выступает стоп-фактором при определении возможности предоставления займов.

- Руководство оценивает возможности привлечения дополнительных заемных средств без ущерба для своей финансовой устойчивости.

Примечание! В некоторых случаях КСК рассчитывают государственные регулирующие органы, когда речь идет о предприятиях стратегических отраслей или субъектов хозяйствования, ухудшение финансового положения которых может повлечь за собой необратимые последствия для всего национального хозяйства в целом.

Формула расчета коэффициента структуры капитала

Показатели из группы Capital Structure Indicator включают в себя несколько отдельных индикаторов оценки соотношения ЗК и СК:

- Коэффициент автономии

представляет собой финансовый показатель, который рассчитывается как отношение суммарного значения собственного и резервного капитала к активам компании. Он показывает, какую долю своих активов компания покрывает собственными средствами.

Кавт = СК + Резервы / Совокупные активы

- Коэффициент концентрации заемного капитала

является финансовым показателем, который выступает соотношением заемного капитала к валюте баланса (суммарное значение активов или пассивов). Он показывает, какую долю в финансовых ресурсах предприятия занимает заемный капитал.

Ккзк = Краткосрочные обязательства + Долгосрочные обязательства / Валюта баланса

- Коэффициент финансовой зависимости

демонстрирует, насколько компания зависит от внешних источников финансирования, в частности, сколько заемных средств она привлекла на 1 руб. заемного финансирования.

Кфз = Совокупные обязательства / Собственные средства + Резервы

- Коэффициент покрытия процентов

нередко называют индикатором защищенности кредиторов, поскольку он показывает, сколько раз за год компания заработала средства для погашения своих обязательств по займам.

Кпп = Прибыль до уплаты процентов и налогов / Проценты к уплате

После расчета четырех приведенных выше показателей можно сформулировать окончательный вывод относительно того, насколько оптимальным представляется соотношение заемных и собственных средств в рамках объекта исследования.

Примечание! Нередко наряду с приведенными выше показателями рассчитывают коэффициент покрытия совокупных активов (Total Equity Assets) собственными средствами. Однако он варьируется в зависимости от отраслевой принадлежности и оттого применяется опционально.

Каково оптимальное значение показателей?

Вне зависимости от масштабов деятельности и отрасли функционирования компании должны стремиться к общему нормативному соотношению заемного и собственного финансирования.

Превышение любым из коэффициентов структуры капитала нормативного значения свидетельствует о развитии факторов, способствующих снижению финансовой устойчивости бизнеса.

Важный момент! Предприятие любой отрасли обязано использовать в своей деятельности не только собственные, но и заемные средства. Оптимальным соотношением заемного и собственного финансирования выступает 60%/40% соответственно. Если оно сдвигается в пользу собственного капитала, то считается, что фирма неэффективно пользуется заемным финансированием. Если же ЗК оказывается больше 60%, то финансовое положение предприятия дестабилизируется. При соотношении 80% /20% фирма считается банкротом.

Примеры расчета индикаторов

Более детальный порядок оценки финансового состояния компании на базе системы коэффициентов структуры капитала представлен в примерах их расчета для российских компаний: ГК «Внешэкономбанк» и ПАО «Сургутнефтегаз».

Все сведения для определения структуры финансирования компании приведены в финансовой отчетности корпорации - форме №1 (бухгалтерский баланс) и форме №2 (отчет о прибылях и убытках).

Вывод! По итогам расчета коэффициентов структуры капитала для ГК «Внешэкономбанк» была выявлена существенная зависимость заемных источников финансирования. В частности, индикатор автономии свидетельствует о недостаточности собственных средств, а показатель зависимости от займов продемонстрировал чрезмерно высокое значение. От банкротства ее удерживает нормальное значение коэффициента концентрации заемного капитала, а также наличие собственных средств для обеспечения процентных выплат. В динамике заметно медленное увеличение собственных и сокращение заемных средств.

Для «Внешэкономбанка» чрезмерный объем заемного финансирования не угрожает процедурой банкротства, поскольку средства привлекаются с государственной поддержкой - под низкий процент.

Представленные сведения взяты из консолидированной финансовой отчетности корпорации, которая находится в публичном доступе.

Вывод! По итогам расчета коэффициентов структуры капитала для ПАО «Сургутнефтегаз» установлено, что все показатели находятся в пределах допустимых значений: фирма обладает солидным собственным капиталом (Кавт) и оптимально использует заемное финансирование (Кфз и Ккзк). Что касается Кпп, то в течение 2014-2015 гг. компания получала невысокую прибыль, обусловленную снижением стоимости нефти, что не позволяло ей погашать проценты по обязательствам за счет собственного капитала, однако в 2016 году ситуация изменилась.

Расчет коэффициентов структуры капитала удобнее всего осуществлять в табличном редакторе Excel. Все приведенные выше примеры представлены в

Министерство общего и профессионального образования РФ

Ульяновский Государственный технический университет

Кафедра: Информационные системы

Отчет

по лабораторной работе №4

«Технико-экономический анализ деятельности предприятия»

Вариант №4

Выполнил:

студент группы ИСЭд-52

Потехин А.С.

Проверил преподаватель:

Шанченко Н.И.

Ульяновск 2010

Анализ финансовой устойчивости

Задание:

По данным бухгалтерского баланса (Ф.1) провести анализ финансовой устойчивости предприятия – рассчитать показатели из табл. 3.2. и дать характеристику финансовой устойчивости предприятия и наблюдаемой текущей их динамики.

Решение:

Показатели финансовой устойчивости предприятия

|

Наименование показателя |

Норма-тивное значение |

начало периода |

конец периода |

Изменения |

|

1. Коэффициент концентрации собственного капитала | ||||

|

2. Коэффициент финансовой зависимости | ||||

|

3. Коэффициент маневренности собственного капитала |

| |||

|

4. Коэффициент концентрации привлеченного капитала | ||||

|

5. Коэффициент структуры долгосрочных вложений | ||||

|

6. Коэффициент долгосрочного привлечения заемных средств | ||||

|

7. Коэффициент структуры привлеченного капитала | ||||

|

8. Коэффициент соотношения привлеченных и собственныхсредств |

|

Выводы:

Коэффициент концентрации характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов предприятие. В анализируемом периоде динамика данного коэффициента отрицательна, хотя отклонение невелико – 0,02.

Коэффициент финансовой зависимости – показывает зависимость фирмы от заемных средств. Слишком большая доля заемных средств снижает платежеспособность предприятия, подрывает его финансовую устойчивость и соответственно снижает доверие к нему контрагентов и уменьшает вероятность получения кредита. Значение данного коэффициента на конец периода увеличился (+0,06), что свидетельствует о росте финансовой зависимости данного предприятия.

Коэффициент маневренности собственного капитала – показывает, какая часть собственного капитала используется для финансирования текущей деятельности. Рекомендуемое значение - 0,5 и выше. Зависит от характера деятельности предприятия: в фондоемких производствах его нормальный уровень должен быть ниже, чем в материалоемких. Значение данного коэффициента на конец периода остается выше нормативного, но по сравнению с началом периода динамика отрицательна (-0,05).

Коэффициент концентрации привлеченного капитала – показывает долю привлеченного капитала. Динамика положительная (+0,02).

Коэффициент структуры долгосрочных вложений – показывает, какая часть основных средств и других внеоборотных активов профинансирована за счет долгосрочных заемных источников. Низкое значение этого коэффициента может свидетельствовать о невозможности привлечения долгосрочных кредитов и займов, а слишком высокое либо о возможности предоставления надежных залогов или финансовых поручительств, либо о сильной зависимости от сторонних инвесторов. Динамика отрицательна (-0,04).

Коэффициент долгосрочного привлечения заемных средств – показывает, какая часть в источниках формирования внеоборотных активов на отчетную дату приходится на собственный капитал, а какая на долгосрочные заемные средства. Особо высокое значение этого показателя свидетельствует о сильной зависимости от привлеченного капитала, о необходимости выплачивать в перспективе значительные суммы денежных средств в виде процентов за пользование кредитами. Наблюдается отрицательная динамика (уменьшение почти в два раза -0,42). Это говорит об уменьшении зависимости от привлеченного капитала.

Коэффициент структуры привлеченного капитала – показывает, какую часть у предприятия в анализируемый период имеют долгосрочные обязательства. Отрицательная динамика в данном случае (-0,02) свидетельствует об уменьшении долгосрочных обязательств.

Коэффициент соотношения привлеченных и собственных средств – показывает, какой объем собственных средств приходится на 1 рубль заемного капитала. Рекомендуемое минимальное значение - 1. Наблюдается положительная динамика (+0,06).

Завершающим этапом оценки финансовой устойчивости коммерческой организации является расчет и анализ относительных показателей (финансовых коэффициентов) финансовой устойчивости, которые иногда называют коэффициентами рыночной устойчивости предприятия. Анализ данных коэффициентов ведется в динамике, в сопоставлении с рекомендуемыми значениями и с данными других предприятий.

При проведении анализа целесообразно рассмотреть динамику двух групп качественных показателей:

1-я группа - характеризует структуру источников средств. Показатели этой группы формируются путем сопоставления определенных групп имущества и источников его покрытия. Условно эту группу показателей можно считать показателями капитализации.

2-я группа - характеризует качество расходов, связанных с обслуживанием внешних источников. Условно эту группу показателей можно считать показателями покрытия. С помощью показателей данной группы осуществляется оценка того, в состоянии ли предприятие поддерживать сложившуюся структуру источников средств.

Основными коэффициентами финансовой устойчивости 1-й группы (капитализации)

являются:

Коэффициент концентрации собственного капитала

(финансовой автономии, независимости) - определяется как отношение собственного капитала предприятия к итогу баланса предприятия.

Кск = Собственный капитал

Валюта баланса

Данный коэффициент показывает удельный вес собственного капитала в общей сумме средств, авансированных в его деятельность. Считается, что чем выше доля собственных средств, тем больше шансов у предприятия справиться с рыночной неопределенностью.

Нормальное минимальное значение данного показателя оценивается на уровне 0,5. Если значение больше 0,5, то предприятие может покрыть все свои обязательства собственными средствами.

Рост коэффициент концентрации собственного капитала в динамике является положительным фактором, свидетельствует о повышении уровня финансовой устойчивости, снижении уровня зависимости от внешних инвесторов.

Дополнением к этому показателю является следующий коэффициент:

♦ Коэффициент концентрации привлеченных средств

Определяется как отношение суммы привлеченных средств предприятия к итогу баланса предприятия.

Кпс = Привлеченные средства

Валюта баланса

Его значение показывает долю привлеченных средств в общей сумме средств, авансируемых в деятельность организации. Рост показателя в динамике является отрицательным фактором, свидетельствует о снижении уровня финансовой устойчивости, повышении уровня зависимости от внешних инвесторов. Сумма значений показателей Кск и Кпс равняется 1 (или 100%).

Коэффициент финансирования

Отношение собственного капитала к привлеченным заемным средствам:

Кфин = Собственный капитал

Привлеченные средства

Значение показателя показывает, какая часть деятельности организации финансируется за счет собственных средств, а какая часть, за счет привлеченных средств. Данный показатель используется для общей оценки уровня финансовой устойчивости. Рекомендуемое значение этого показателя: Кфин > 0,7; оптимальное Кфин = 1,5. Иными словами, на каждый рубль заемных средств должно приходится не менее 0,7 руб. собственных средств.

Коэффициент соотношения привлеченных и собственных средств (капитализации) - определяется как отношение суммы долгосрочных (ДО) и краткосрочных обязательств (КО) к собственному капиталу организации (СК):

Кз/с = (ДО + КО) = Привлеченные средства

СК Собственный капитал

Этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия. Значение показывает, сколько рублей привлеченного капитала приходится на 1 руб. собственного капитала. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. о некотором снижении финансовой устойчивости, и наоборот. Этот показатель особенно широко применяется при оценке финансового риска, ассоциируемого с данным предприятием.

Финансовая устойчивость предприятия — это такое состояние финансовых ресурсов предприятия, при котором оно способно обеспечить непрерывный производственный процесс, расширение хозяйственной деятельности и не испытывать трудностей с финансированием.

Финансовая устойчивость предприятия — это такое состояние финансовых ресурсов предприятия, при котором оно способно обеспечить непрерывный производственный процесс, расширение хозяйственной деятельности и не испытывать трудностей с финансированием.

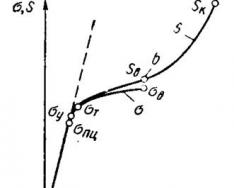

Анализ финансовой устойчивости производиться при помощи баланса предприятия (форма 1) и осуществляется методом сопоставления размеров и структуры его активов и пассивов. В отношении финансовой устойчивости выделяют такие виды:

- Абсолютная финансовая устойчивость означает, что в структуре пассивов предприятия нет заемных средств. Такая финансовая устойчивость практически не встречается.

- Нормальная финансовая устойчивость — это состояние в котором предприятие обеспечивает свою деятельность собственным капиталом и долгосрочными обязательствами

- Предприятие становится финансово неустойчивым, когда предприятие становится зависимым от короткосрочных займов для финансирования деятельности (долгосрочные уже никто не дает)

- Критическая финансовая устойчивость возникает когда хозяйственная деятельность предприятия не обеспечивается источниками формирования пассивов и предприятие пребывает на гране банкротства.

Для анализа финансовой устойчивости предприятия существует ряд коэффициентов, которые вычисляются по соответствующим формулам. Основные из них это:

Коэффициент концентрации собственного капитала (коэффициент автономии).

Этим коэффициентом характеризуется часть собственников предприятия в общей сумме средств, вложенных в предприятие. Если данный коэффициент имеет высокое значение, это означает, что предприятие финансово устойчивое и слабо зависит от внешних кредиторов. Дополнением к этому показателю финансовой устойчивости является коэффициент концентрации привлеченного (заемного) капитала — их сумма равна 1 (или 100%).

В настоящее время никто не может дать однозначно ответить какой должна быть концентрация собственного капитала для поддержания нормальной финансовой устойчивости. Все зависит от региона, в котором находится предприятие, и отрасли, в которой оно работает. Для промышленных предприятий в странах бывшего СССР наиболее часто можно встретить показатель 60% и более, для банков — 15%.

Коэффициент финансовой зависимости.

Этот показатель финансовой устойчивости предприятия вычисляется по формуле:

Из этой формулы видно, что коэффициент финансовой зависимости является обратным коэффициенту концентрации собственного капитала. Этот показатель лучше воспринимается некоторыми людьми при оценке финансовой устойчивости, т. к. при значении коэффициента 1,6 становится ясно, что на каждые 1$ средств собственников приходится 0,6$ заемных средств.

Коэффициент отношения собственных и заемных средств.

Формула, по которой вычисляется такой показатель финансовой устойчивости предприятия, выглядит так:

Этот показатель для анализа финансовой устойчивости предприятия является разновидностью предыдущих двух коэффициентов и всегда на единицу меньше, чем коэффициент финансовой зависимости. Также создан для удобства восприятия.

Коэффициент концентрации заемного капитала.

Этот показатель финансовой устойчивости вычисляется по формуле:

Также тесно связан с предыдущими тремя показателями и вычисляется для людей, которым удобна именно такая форма представления о пропорции собственных и заемным средств в структуре капитала. Большое значение коэффициента может сигнализировать как о доверии со стороны банков, так и о преддефолтном состоянии предприятия, низкое — либо об осторожной и взвешенной политике менеджмента, либо о низком уровне доверия со стороны кредиторов. В любом случае замеченное при анализе финансовой устойчивости отклонение должно вызвать осторожность и последующие выяснение причин.

Для анализа финансовой устойчивости предприятия не обязательно вычислять все предыдущие четыре показателя, достаточно выбрать наиболее удобный для себя или для человека, который будет принимать решение — все равно они в разных формах показывают одно и то же.

Коэффициент структуры заемного капитала.

Этот показатель финансовой устойчивости определяется по формуле:

Данный коэффициент финансовой устойчивости предприятия показывает, какую часть в обязательствах составляют долгосрочные займы. Низкое значение этого показателя означает, что предприятие сильно зависит от краткосрочных займов, а значит и от сиюминутной коньюктуры рынка.

Коэффициент структуры долгосрочных вложений.

Этот показатель финансовой устойчивости получается по формуле:

Такой коэффициент вычисляется с целью получения информации о том какая часть основных средств и других необоротных активов профинансирована внешними инвесторами.

Коэффициент маневренности собственного капитала.

Этот показатель финансовой устойчивости подсчитывается по формуле:

Используя этот показатель финансовой устойчивости предприятия, можно определить какая часть используется в текущей деятельности, а какая капитализирована. Данный показатель может меняться в зависимости от отрасли предприятия, нормативным значением является 0,4 - 0,6.

Енвд