Эмиссионная политика (emission policy) - часть общей политики формирования финансовых ресурсов предприятия, заключающаяся в обеспечении привлечения необходимого их объема за счет внешних источников путем выпуска и размещения на первичном собственных ценных бумаг ( , и т.п.).

Привлечение собственного капитала из внешних источников путем дополнительной эмиссии акций является сложным и дорогостоящим процессом. Поэтому данный источник формирования собственных финансовых ресурсов используют лишь в крайнем случае.

С позиции финансового менеджмента основной целью эмиссионной политики является привлечение на фондовом рынке необходимого объема собственных финансовых средств в минимально возможные сроки.

В современных условиях предприятия эмитируют для размещения на фондовом рынке в основном акции. Разработка эффективной эмиссионной политики предприятия в процессе намечаемой эмиссии этих ценных бумаг охватывает следующие этапы:

1. Исследование возможностей эффектного размещения предполагаемой эмиссии акций . Решение о предполагаемой первичной (при предприятия в акционерное общество) или дополнительной (если предприятие уже создано в форме акционерного общества и нуждается в дополнительном притоке собственного капитала) эмиссии акций можно принять лишь на основе всестороннего предварительного анализа конъюнктуры фондового рынка и оценки своих акций.

Анализ конъюнктуры фондового рынка (биржевого и внебиржевого) включает характеристику состояния спроса и предложения акций, динамику уровня цен их котировки, объемов продаж акций новых эмиссий и ряда других показателей. Результатом проведения такого анализа является определение уровня чувствительности реагирования фондового рынка на появление новой эмиссии и оценка его потенциала поглощения эмитируемых объемов акций.

Оценка инвестиционной привлекательности своих акций проводится с позиции учета перспективности развития отрасли (в сравнении с другими отраслями), конкурентоспособности производимой продукции, а также уровня показателей своего (в сравнении со среднеотраслевыми показателями). В процессе оценки определяется возможная степень инвестиционной предпочтительности акций своей компании в сравнении с обращающимися акциями других компаний.

2. Определение целей эмиссии. В связи с высокой стоимостью привлечения собственного капитала из внешних источников цели эмиссии должны быть достаточно весомыми с позиций стратегического развития предприятия и возможностей существенного повышения его рыночной стоимости в предстоящем периоде. Основными из таких целей, которыми предприятие руководствуется, прибегая к этому источнику формирования собственного капитала, являются:

- реальное инвестирование, связанное с отраслевой (подотраслевой) и региональной диверсификацией производственной деятельности (создание сети новых филиалов, дочерних фирм, новых производств с большим объемом выпуска продукции и т.п.);

- необходимость существенного улучшение структуры используемого капитала (повышение доли с целью роста уровня ; обеспечение более высокого уровня собственной и снижение за счет этого стоимости привлечения ; повышение эффекта и т.п.);

- намечаемое других предприятий с целью получения (участие в приватизации сторонних государственных предприятий также может рассматриваться как вариант их поглощения, если при этом обеспечивается приобретение или преимущественная доля в уставном фонде);

- иные цели, требующие быстрой аккумуляции значительного объема собственного капитала.

4. Определение номинала, видов и количества эмитируемых акций . Номинал акций определяется с учетом основных категорий предстоящих их покупателей (наибольшие номиналы акций ориентированы на их приобретение , а наименьшие - на приобретение населением). В процессе определения видов акций (простых и привилегированных) устанавливается целесообразность выпуска ; если такой выпуск признан целесообразным, то устанавливается соотношение простых и привилегированных акций (при этом следует иметь в виду, что в соответствии с действующим законодательством доля привилегированных акций не может превышать 10% общего объема эмиссии). Количество эмитируемых акций определяется исходя из объема эмиссии и номинала одной акции (в процессе одной эмиссии может быть установлен лишь один вариант номинала акций).

5. Оценка стоимости привлекаемого капитала . В соответствии с принципами такой оценки (см. ) она осуществляется по двум параметрам:

- предполагаемому уровню (он определяется исходя из избранного типа );

- затрат по выпуску акций и размещению эмиссии (приведенных к среднегодовому размеру).

Расчетная стоимость привлекаемого капитала сопоставляется с фактической средневзвешенной стоимостью капитала и средним уровнем ставки процента на рынке капитала. Лишь после этого принимается окончательное решение об осуществлении эмиссии акций.

6. Определение эффективных форм андеррайтинга . Для того, чтобы быстро и эффективно провести открытое размещение эмитируемого объема акций, необходимо определить состав , согласовать с ними цены начальной котировки акций и размер комиссионного вознаграждения, обеспечить регулирование объемов продажи акций в соответствии с потребностями в потоке поступления финансовых средств, обеспечивающих поддержание ликвидности уже размещенных акций на первоначальном этапе их обращения.

Эмиссионная политика с точки зрения государства — это политика, связанная с эмиссией (выпуском) государством в обращении банковских и казначейских билетов, бумажных денег и ценных бумаг. В русле этой политики в большинстве стран эмиссионные банки национализированы или находятся под контролем государства. Их деятельность регламентируется эмиссионным правом.

ЭМИССИОННАЯ ПОЛИТИКА АКЦИОНЕРНОГО ОБЩЕСТВА

Привлечение собственного капитала из внешних источников путем дополнительной эмиссии акций является сложным и дорогостоящим процессом. Поэтому этот источник формирования собственных финансовых ресурсов используют лишь в ограниченных случаях.

С позиции финансового менеджмента основной целью эмиссионной политики является привлечение на фондовом рынке необходимого объема собственных финансовых средств в минимально возможный срок.

Разработка эффективной эмиссионной политики предприятия охватывает следующие этапы.

1. Исследование возможностей эффективного размещения предполагаемой эмиссии акций.

Анализ конъюнктуры фондового рынка (биржевого и внебиржевого) включает характеристику состояния спроса и предложения на акции, динамику уровня цен их котировки, объемы продаж акций, новые эмиссии и ряд других показателей. Результатом проведения такого анализа является определение уровня чувствительности реагирования фондового рынка на появление новой эмиссии.

Оценку инвестиционной привлекательности своих акций проводят с позиции оценки перспективности развития отрасли, конкурентоспособности продукции, а также уровня показателей своего финансового состояния. В процессе оценки определяется возможная степень инвестиционной преимущества акций своей компании в сравнении с акциями других компаний.

2. Определение цели эмиссии. В связи с высокой стоимостью привлечения собственного капитала из внешних источников цель эмиссии должна быть достаточно весомой с позиций стратегического развития предприятия и возможностей существенного повышения его рыночной стоимости в будущем периоде. Основными целями, которыми руководствуется предприятие, являются:

1) реальное инвестирование (создание сети новых филиалов, дочерних фирм, новых производств с большим объемом выпуска продукции и т. П.);

2) необходимость существенного улучшения структуры используемого капитала (повышение доли собственного капитала для роста уровня финансовой устойчивости: обеспечение высокого уровня собственной, кредитоспособности и снижение за счет этого стоимости привлечения заемного капитала, повышение эффекта финансового левериджа и т. П.);

3) намечено поглощения других компаний;

4) иные цели, требующие быстрой аккумуляции значительного объема собственного капитала.

3. Определение объема эмиссии. Объем эмиссии определяют на основе ранее рассчитанной потребности в привлечении собственных финансовых ресурсов за счет внешних источников.

4. Определение номинала, видов и количества эмитированных акций. Номинал акций определяется с учетом основных категорий их потенциальных покупателей (наибольшие номиналы акций ориентированы на их приобретение институциональными инвесторами, а наименьшие - на приобретение населением). В процессе определения видов акций (простых и привилегированных) устанавливают целесообразность выпуска привилегированных акций; если такой выпуск признан целесообразным, то устанавливается соотношение простых и привилегированных акций.

5. Оценка стоимости создаваемого акционерного капитала. В соответствии с принципами такой оценки акционерный капитал оценивают по двум параметрам: а) предполагаемый уровень дивидендов (согласно выбранным типом дивидендной политики); б) расходы по выпуску акций и размещения эмиссии.

Порядок формирования уставного капитала акционерного общества

Уставный капитал акционерного общества состоит из взносов акционеров (участников). Он отражает собственные источники формирования активов и собственность акционерного общества как юридического лица. В то же время сумма уставного капитала отражает коллективную собственность акционеров, где доля каждого определяется номинальной стоимостью приобретенных им акций.

Бухгалтерский учет уставного капитала начинается со дня регистрации предприятия в государственном реестре субъектов предпринимательской деятельности и заканчивается днем выбытия предприятия из государственного реестра (в результате прекращения деятельности, банкротства и т.д.).

Согласно Закону Украины "О хозяйственных обществах" акционерным признается общество, которое имеет уставный капитал, разделенный на определенное количество акций равной номинальной стоимости, и несет ответственность по обязательствам только имуществом общества. Уставный капитал акционерного общества не может быть меньше суммы, эквивалентной на момент создания общества 1250 минимальных заработных плат. Сумма уставного капитала, отраженная в финансовом учете и отчетности, должна равняться общей номинальной стоимости выпущенных акций, указанной в учредительных документах.

Акция является единицей собственности в акционерном обществе. Закон Украины "О ценных бумагах и фондовой бирже" определяет акцию как ценная бумага без установленного срока обращения, удостоверяющая долевое участие в уставном капитале акционерного общества, подтверждает членство и право на участие в управлении им, дает право его владельцу на получение части прибыли в форме дивидендов, а также на участие в распределении имущества в случае ликвидации акционерного общества.

Акции могут быть именными и на предъявителя, простыми и привилегированными. Все акционерные общества должны выпускать простые акции, которым предоставляется право голоса. Могут также выпускать привилегированные акции. Сумма простых акций - это остаточный капитал предприятия, потому что владельцам привилегированных акций предоставляется первоочередное право при уплате дивидендов и распределении активов в случае ликвидации общества. Владельцы привилегированных акций не имеют права принимать участие в управлении акционерным обществом, если иное не предусмотрено его уставом.

Выпуск акций обязательно должен сопровождаться его регистрацией в Государственной комиссии по ценным бумагам и фондовому рынку. Бланки акций учитываются на забалансовом счете "Бланки строгой отчетности".

Учредителями акционерного общества могут быть юридические лица и граждане. Учредители акционерного общества заключают между собой договор, определяющий порядок осуществления ими совместной деятельности по созданию акционерного общества, ответственность перед лицами, подписавшихся на акции, и третьими лицами.

Учредители несут солидарную ответственность по обязательствам, возникшим до регистрации акционерного общества.

Для создания акционерного общества учредители должны сделать сообщение о намерении создать акционерное общество, осуществить подписку акций, провести учредительное собрание и государственную регистрацию акционерного общества.

Акционерное общество имеет право выпускать ценные бумаги в соответствии с требованиями, установленными Государственной комиссией по ценным бумагам и фондовому рынку. В случае дополнительного выпуска акций без регистрации предыдущего выпуска акций все договоры купли-продажи акций дополнительного выпуска считаются недействительными. Не позднее чем через шесть месяцев после регистрации выпуска акций акционерное общество обязано выдать акционерам акции (сертификаты акций). Закрытое акционерное общество имеет право выпускать только именные акции.

Участники покупают акции в случае создания акционерного общества на основании договора с его учредителями, а в случае дополнительного выпуска акций в связи с увеличением уставного фонда - договор с обществом.

Акция может быть приобретена также на основании договора с ее собственником (держателем) по цене, определяемой сторонами, или по цене, сложившейся на фондовом рынке, а также в порядке наследования граждан или правопреемника юридических лиц и по другим основаниям, предусмотренным законодательством.

При создании акционерного общества акции могут быть распространены путем открытой подписки (в открытых акционерных обществах) или распределения всех акций между учредителями (в закрытых акционерных обществах).

Открытой подписке акций акционерного общества организуют его учредители. Они в любом случае обязаны быть держателями акций на сумму не менее чем 25% уставного фонда, и сроком не менее двух лет.

Учредители открытого акционерного общества (эмитенты) обязаны опубликовать в соответствии с требованиями действующего законодательства информацию о выпуске акций, содержание и порядок регистрации которой устанавливаются Государственной комиссией по ценным бумагам и фондовому рынку.

Учредители акционерного общества публикуют сообщение о следующей открытой подписке, в котором указывается его фирменное наименование, предмет, цели и сроки деятельности общества, состав учредителей, дата проведения учредительного собрания, размер уставного фонда, предполагается, номинальную стоимость акций, их количество и виды, преимущества и льготы учредителей, место проведения, начальный и конечный сроки подписки на акции, состав имущества, которое вносят учредители в натуральной форме, наименование банковского учреждения и номер текущего счета, на который должны быть внесены начальные взносы. По решению учредителей, в сообщение может быть включена и другая информация. Срок открытой подписки не может превышать шести месяцев.

Лица, которые хотят приобрести акции, должны внести на счет учредителей не менее 10% стоимости акций, которые они подписались, после чего учредители выдают им письменное обязательство о продаже соответствующего количества акций.

По истечении указанного в извещении срока подписка прекращается. Если к тому времени не удалось охватить подпиской 60% акций, акционерное общество считается неучрежденным. Лицам, подписавшихся на акции, возвращаются внесенные ими суммы или иное имущество не позднее чем через 30 дней. За невыполнение этого обязательства учредители несут солидарную ответственность.

В случае, если подписка акций превышает размер уставного фонда, основатели могут отклонить лишнюю подписку, если это предусмотрено условиями выпуска. Отказ в подписке проводится согласно перечню подписчиков с конца перечня. В случае, если учредители не отклоняют лишней подписки, решение о принятии или отказе лишней подписки принимают учредительное собрание. Если учредители или учредительное собрание отказываются от излишней подписки, то внесенные суммы возвращают в предусмотренном порядке.

Ко дню созыва учредительного собрания лица, подписавшихся на акции, должны внести с учетом предварительного взноса не менее 30% номинальной стоимости акций. В подтверждение взноса учредители выдают временные свидетельства.

Акционерное общество имеет право выкупить у акционера оплаченные им акции только за счет сумм, превышающих уставный фонд, для их последующей перепродажи, распространения среди своих работников или аннулирования. Указанные акции должны быть реализованы или аннулированы в срок не более одного года. В течение этого периода распределение прибыли, а также голосование и определение кворума на общем собрании акционеров производится без учета приобретенных акционерным обществом собственных акций.

Акционер в сроки, установленные учредительным собранием, но не позднее чем через год после регистрации акционерного общества, обязан оплатить полную стоимость акций.

В случае неуплаты в установленный срок акционер, если иное не предусмотрено уставом предприятия, уплачивает за время просрочки 10% годовых от суммы просроченного платежа.

По неуплаты в течение трех месяцев после установленного срока платежа акционерное общество имеет право реализовать эти акции в порядке, установленном уставом общества.

Акционерному обществу запрещается выпуск акций для покрытия убытков, связанных с его хозяйственной деятельностью.

Эмиссионная политика – это составная часть общей политики управления собственным капиталом организации, созданной в организационно-правовой форме акционерного общества.

Цель эмиссионной политики – привлечение на фондовом рынке необходимого объема собственных финансовых ресурсов в соответствии с задачами, поставленными в финансовой стратегии организации.

Процесс управления эмиссией акций строится по следующим основным этапам:

Исследование возможностей эффективного размещения предполагаемой эмиссии акций. Решение о предполагаемой первичной (при преобразовании организации в акционерное общество) или дополнительной (если организация уже создана в форме акционерного общества и нуждается в дополнительном притоке собственного капитала) эмиссии акций можно принять лишь на основе всестороннего предварительного анализа конъюнктуры фондового рынка и оценки потенциальной инвестиционной привлекательности своих акций.

- Определение целей эмиссии. В связи с высокой стоимостью привлечения собственного капитала из внешних источников цели эмиссии должны быть достаточно весомыми с позиций стратегического развития организации и возможностей существенного повышения ее рыночной стоимости в предстоящем периоде.

3. Определение объема эмиссии. При определении объема эмиссии необходимо исходить из ранее рассчитанной потребности в привлечении собственных финансовых ресурсов за счет внешних источников. Объем эмиссии акций определяют путем умножения количества выпускаемых акций на номинальную стоимость одной акции (в процессе одной эмиссии может быть установлен один вариант номинала акций).

Определение номинала, видов и количества эмитируемых акций. Номинал акций определяется с учетом основных категорий предстоящих их покупателей (наибольшие номиналы акций ориентированы на их приобретение институциональными инвесторами, а наименьшие – на приобретение населением). В процессе определения видов акций (простых и привилегированных) устанавливается целесообразность выпуска привилегированных акций; если такой выпуск признан целесообразным, то устанавливается соотношение простых и привилегированных акций.

Оценка стоимости привлекаемого акционерного капитала. В соответствии с принципами такой оценки она осуществляется по двум параметрам:

- предполагаемому уровню дивидендов (он определяется исходя из избранного типа дивидендной политики);

- затрат по выпуску акций и размещению эмиссии (приведенных к среднегодовому размеру).

Расчетная стоимость привлекаемого капитала сопоставляется с фактической средневзвешенной стоимостью капитала и средним уровнем ставки процента на рынке капитала. Только после этого принимается окончательное решение об осуществлении эмиссии акций.

Определение эффективных форм андеррайтинга. Если не предусмотрена продажа акций непосредственно инвестором по подписке, то для того, чтобы быстро и эффективно провести открытое размещение эмитируемого объема акций, целесообразно воспользоваться услугами финансового посредника (андеррайтера), который организует первичную и повторную реализацию ценных бумаг эмитента на фондовом рынке.

Вопросы и задания для самостоятельной работы:

1. Что такое дивиденд?

2. Какова связь между дивидендами и прибылью предприятия?

3. Может ли фирма выплачивать дивиденды, если н имеет прибыли? И наоборот – может ли не выплачивать дивиденды, имея прибыль?

4. Кто принимает решение о выплате дивидендов?

5. Когда акционерам выгоднее получать дивиденды, а когда наоборот – оставить их в распоряжении предприятия?

6. Консервативная, агрессивная и компромисная дивидендная политика предприятия.

7. Влияние дивидендной политики на стоимость предприятия

8. Лизинг и франчайзинг как особые методы финансирования бизнеса.

1. Финансовый менеджмент: теория и практика. Учебник. / Под ред. Е.С. Стояновой – М., Перспектива, 2008. – 656 с

- Колтынюк Б.А. Инвестиционные проекты. – СПб.: Изд-во В.А. Михайлова, 2000.

- Балабанов И.Т. Основы финансового менеджмента: как управлять капиталом? – М.: Финансы и статистика, 1997.

- Бригхэм Ю. Энциклопедия финансового менеджмента. - М.: РАГС, Экономика, 1998.

- Ван Хорн Дж.К. Основы управления финансами. М.: Финансы и статистика,2002.

- Ковалев В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 1999.

- Финансовый менеджмент. / Под ред. Г.Б. Поляка. – М.: Финансы, 1997. – 518 с.

- Теплова Т.В. Финансовые решения: стратегия и тактика. – М.: Магистр, 1998

- Шим Дж. К. Финансовый менеджмент. – М.: Филинъ, 1997. – 400с.

Эмиссионная деятельность предприятия охватывает широкий спектр проблем, выходящих за рамки финансового менеджмента. Поэтому, рассматривая вопросы эмиссионной политики предприятия как формы привлечения собственных финансовых ресурсов из внешних источников, введем ряд ограничений.

Во-первых, эмиссионная политика предприятия будет ограничена вопросами эмиссии только акций – основного источника формирования собственного капитала на фондовом рынке.

Во-вторых, из перечня вопросов исключено акционирование приватизируемых государственных предприятий. Их корпоратизация представляет собой лишь смену форм собственности с государственной на акционерную без дополнительного привлечения реального капитала.

В-третьих, будут рассмотрены лишь финансовые аспекты эмиссионной политики, не затрагивая организационных и других ее вопросов .

Привлечение собственного капитала из внешних источников путем дополнительной эмиссии акций является сложным и дорогостоящим процессом. Поэтому к данному источнику формирования собственных финансовых ресурсов следует прибегать лишь в крайне ограниченных случаях.

С позиции финансового менеджмента основной целью эмиссионной политики является привлечение на фондовом рынке необходимого объема собственных финансовых средств в минимально возможные сроки. С учетом сформулированной цели эмиссионная политика предприятия представляет собой часть общей политики формирования собственных финансовых ресурсов, заключающейся в обеспечении привлечения необходимого их объема за счет выпуска и размещения на фондовом рынке собственных акций .

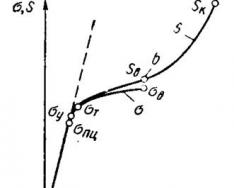

Разработка эффективной эмиссионной политики предприятия охватывает следующие этапы (рисунок 4).

Рисунок 4 – Основные этапы формирования эмиссионной политики предприятия при увеличении собственного капитала.

1. Исследование возможностей эффективного размещения предполагаемой эмиссии акций. Решение о предполагаемой первичной (при преобразовании предприятия в акционерное общество) или дополнительной (если предприятие уже создано в форме акционерного общества и нуждается в дополнительном притоке собственного капитала) эмиссии акций можно принять лишь на основе всестороннего предварительного анализа конъюнктуры фондового рынка и оценки инвестиционной привлекательности своих акций .

Анализ конъюнктуры фондового рынка (биржевого и внебиржевого) включает характеристику состояния спроса и предложения акций, динамику уровня цен их котировки, объемов продаж акций новых эмиссий и ряда других показателей. Результатом проведения такого анализа является определение уровня чувствительности реагирования фондового рынка на появление новой эмиссии и оценка его потенциала поглощения эмитируемых объемов акций.

Оценка инвестиционной привлекательности своих акций проводится с позиции учета привлекательности развития отрасли (в сравнении с другими отраслями), конкурентоспособности производимой продукции, а также уровня показателей своего финансового состояния (в сравнении со среднеотраслевыми показателями). В процессе оценки определяется возможная степень инвестиционной привлекательности акций своей компании в сравнении с обращающимися акциями других компаний.

- 2. Определение целей эмиссии. В связи с высокой стоимостью привлечения собственного капитала из внешних источников цели эмиссии должны быть достаточно весомыми с позиции стратегического развития предприятия и возможностей существенного повышения его рыночной стоимости в предстоящем периоде. Основными из таких целей, которыми предприятие руководствуется, прибегая к этому источнику формирования собственного капитала, являются:

- · реальное инвестирование, связанное с отраслевой (подотраслевой) и региональной диверсификацией производственной деятельности (создание сети новых филиалов, дочерних фирм, новых производств с большим объемом выпуска продукции и т. п.);

- · необходимость существенного улучшения структуры используемого капитала (повышение доли собственного капитала с целью роста уровня финансовой устойчивости; обеспечение более высокого уровня собственной кредитоспособности и снижение за счет этого стоимости привлечения заемного капитала; повышение эффекта финансового левериджа и т. п.);

- · намечаемое поглощение других предприятий с целью получения эффекта синергизма (участие в приватизации сторонних государственных предприятий также может рассматриваться как вариант их поглощения, если при этом обеспечивается приобретение контрольного пакета акций или преимущественная доля в уставном фонде);

- · иные цели, требующие быстрой аккумуляции значительного объема собственного капитала.

- 3. Определение объема эмиссии. При определении объема эмиссии необходимо исходить из ранее рассчитанной потребности в привлечении собственных финансовых ресурсов за счет внешних источников.

- 4. Определение номинала, видов и количества эмитируемых акций. Номинал акций определяется с учетом основных категорий предстоящих их покупателей (наибольшие номиналы акций ориентированы на их приобретение институциональными инвесторами, а наименьшие – на приобретение населением). В процессе определения видов акций (простых и привилегированных) устанавливается целесообразность выпуска привилегированных акций; если такой выпуск признан целесообразным, то устанавливается соотношение простых и привилегированных акций (при этом следует иметь в виду, что в соответствии с действующим законодательством доля привилегированных акций не может превышать 10% общего объема эмиссии). Количество эмитируемых акций определяется исходя из объема эмиссии и номинала одной акции (в процессе одной эмиссии может быть установлен лишь один вариант номинала акций).

- 5. Оценка стоимости привлекаемого акционерного капитала. В соответствии с принципами такой оценки она осуществляется по двум параметрам: а) предполагаемому уровню дивидендов (он определяется исходя из типа дивидендной политики); б) затрат по выпуску акций и размещению эмиссии (приведенных к среднегодовому размеру). Расчетная стоимость привлекаемого капитала сопоставляется с фактической средневзвешенной стоимостью капитала и средним уровнем ставки процента на рынке капитала. Лишь после этого принимается окончательное решение об осуществлении эмиссии акций.

- 6. Определение эффективных форм андеррайтинга. Для того, чтобы быстро и эффективно провести открытое размещение эмитируемого объема акций, необходимо определить состав андеррайтеров, согласовать с ними цены начальной котировки акций и размер комиссионного вознаграждения, обеспечить регулирование объемов продажи акций в соответствии с потребностями в потоке поступления финансовых средств, обеспечивающих поддержание ликвидности уже размещенных акций на первоначальном этапе их обращения .

С учетом возросшего объема собственного капитала предприятие имеет возможность используя неизменный коэффициент финансового левериджа соответственно увеличить объем привлекаемых заемных средств, а следовательно и повысить рентабельность собственного капитала.

Так как управление прибылью, распределением дивидендов и эмиссионная политика являются неотъемлемой частью общей политики предприятия по управлению собственным капиталом, то несомненно освещение этих вопросов очень важно при обсуждении данной темы. Операционная прибыль и доходы от эмиссии – это основные источники увеличения собственного капитала. Поэтому чтобы построить грамотное и эффективное управление им, необходимо знать и уметь управлять и отдельными составляющими собственного капитала. Количество прибыли, которое идет на пополнение собственных источников финансирования напрямую зависит от проводимой на предприятии дивидендной политики. Выбор типа дивидендной политики определяется общей финансовой политикой предприятия и часто зависит от стадии жизненного цикла компании.

3 Анализ управления собственным капиталом Открытого акционерного общества Монтаж-Сервис (ОАО «Монтаж-Сервис»)

Для анализа структуры собственного капитала, выявления причин изменения отдельных его элементов и оценки этих изменений за анализируемый период на основании данных финансовой отчетности составим таблицу 2 .

Таблица 2 – Динамика структуры собственного капитала ОАО Монтаж-Сервис

|

Источники капитала |

Темп роста за 2004-2006 г.г. |

||||||

|

Уставный капитал |

|||||||

|

Добавочный капитал |

|||||||

|

Резервный капитал |

|||||||

|

Фонд социальной сферы |

|||||||

|

Итого собственный капитал |

Как видно из таблицы 2 за анализируемый период произошли значительные изменения в структуре собственного капитала. Если в 2004 г. он состоял на 94,50% из добавочного капитала и на 0,14% из уставного, то к концу 2004 г. его состав значительно расширился за счет остатка нераспределенной прибыли.

Размер уставного капитала за анализируемый период не изменился и остался равным 83 тыс.руб., однако его удельный вес в составе источников собственного капитала снизился с 0,14% до 0,11%. Сумма добавочного капитала также осталась неизменной и равна 57802 тыс. руб. Произошло снижение удельного веса добавочного капитала на 19,51%, за счет образования дополнительного источников формирования собственного капитала:

- · нераспределенной прибыли отчетного года в размере 6358 тыс. руб.

- · нераспределенной прибыли прошлых лет в размере 12839 тыс. руб.

Эти дополнительные источники значительно повлияли на увеличение собственного капитала предприятия. Их удельный вес в структуре собственного капитала составил 8,25% и 16,66%.

Структура капитала анализируемого предприятия не несет в себе большого риска для инвесторов, так как предприятие работает преимущественно на собственном капитале.

Для того чтобы проанализировать состояние и движение собственного капитала необходимо составить аналитическую таблицу 3 .

Таблица 3 – Анализ движения собственного капитала

Для расчета коэффициентов поступления и выбытия применялись формулы (32) и (33):

Кп= Поступило/Остаток на конец года (32),

Кв= Выбыло/ Остаток на начало года (33),

По данным таблицы 3 видно, что на предприятии практически отсутствует движение капитала. Значения коэффициентов выбытия значительно превышают значения коэффициентов поступления. Это говорит о том, что на предприятии заморожен процесс наращивания капитала. Наращивание средств происходило только по статье нераспределенная прибыль прошлых лет (+2,78).

Анализ собственных средств предприятия предполагает определение фактического размера средств и факторов, влияющих на их динамику.

По данным таблицы 4 видно, что за анализируемый период собственные оборотные средства предприятия выросли на 7262 тыс. руб. и составили в 2006 г. – 8079 тыс. руб. Положительный показатель собственных оборотных средств говорит об увеличении получаемой предприятием прибыли. Отрицательное влияние на сумму собственных оборотных средств оказало увеличение показателя незавершенного строительства на 11264 тыс. руб.

Таблица 4 – Расчет наличия собственного капитала ОАО Монтаж-Сервис

|

Показатели |

Абс. отклонение 2004-2006 |

|||

|

Уставный капитал |

||||

|

Добавочный капитал |

||||

|

Резервный капитал |

||||

|

Фонды социальной сферы |

||||

|

Нераспределенная прибыль прошлых лет |

||||

|

Нераспределенная прибыль отчетного года |

||||

|

Итого источников собственных средств |

||||

|

Основные средства |

||||

|

Незавершенное строительство |

||||

|

Прочие внеоборотные активы |

||||

|

Итого ВОА |

||||

|

Собственные оборотные средства |

Проведем анализ рентабельности капитала.

Рентабельность собственного капитала является одним из основных показателей эффективности функционирования предприятия, вся деятельность которого должна быть направлена на увеличение суммы собственного капитала .

По данным таблицы 5 видно, что в отчетном году увеличилась выручка от реализации (+122091 тыс. руб.), себестоимость продукции (+132793 тыс.руб.) и внереализационные доходы (+2452 тыс. руб.), но уровень рентабельности продаж по сравнению с 2004 г. упал на 13,5%, чистая рентабельность на 10,26%.

Деятельность организации в 2006 г. была убыточнее чем в 2004 г.

Таблица 5 – Динамика влияния отдельных факторов на рентабельность капитала ОАО Монтаж-Сервис

|

Факторы, влияющие на рентабельность |

Абс. отклонение 2004-2006 г.г. |

|||||||

|

Выручка от продажи |

||||||||

|

Себестоимость |

||||||||

|

Коммерческие расходы |

||||||||

|

Управленческие расходы |

||||||||

|

Рентабельность (убыточность) продаж |

||||||||

|

Проценты к получению |

||||||||

|

Проценты к уплате |

||||||||

|

Доходы от участия в других организациях |

||||||||

|

Прочие операционные доходы |

||||||||

|

Прочие операционные расходы |

||||||||

|

Прочие внереализационные доходы |

||||||||

|

Налог на прибыль |

||||||||

|

Чрезвычайные доходы |

||||||||

|

Чрезвычайные расходы |

||||||||

|

Чистая рентабельность (убыточность) |

Кроме коэффициентов рентабельности продаж и чистой рентабельности для анализа собственного капитала используют следующие показатели:

- 1. рентабельность всего капитала;

- 2. рентабельность собственного капитала;

- 3. рентабельность финансовых вложений.

Различные показатели рентабельности представлены в таблице 6.

Таблица 6 – Показатели рентабельности

По данным таблицы 6 видно, что рентабельность уменьшились по всем показателям. Так на единицу проданной продукции, приходится 4,89% прибыли что на 13,5% меньше чем в 2004 г. И только 5,96% прибыли остается у предприятия после выплаты налогов – на 10,25% меньше чем в 2004 г. На 11,53% уменьшился размер чистой прибыли, приходящейся на единицу выручки и составил 5,95%. Экономическая рентабельность показывает, что на предприятии снизилась эффективность использования имущества на 11,53%. Так же снизилась эффективность использования собственного капитала и составила 18,98% по сравнению с 2004 г. – 29,42%. На 1 рубль затрат приходится 5,15% прибыли от продаж. Произошло ухудшение в использовании капитала, вложенного в деятельность предприятия на длительный срок.

Рентабельность активов может повышаться при неизменной рентабельности продаж и росте объема реализации, опережающем увеличение стоимости активов, т.е. ускоренной оборачиваемости активов (ресурсоотдачей). И, наоборот, при неизменной ресурсоотдаче рентабельность активов может расти и за счет роста балансовой (до налогообложения) рентабельности.

Большое значение для организации имеет то, за счет каких факторов растет или снижается рентабельность активов. Потому что у разных организаций неодинаковы повышения рентабельности продаж и увеличения объема реализации.

Рентабельность продаж можно наращивать путем повышения цен или снижения затрат. Однако эти способы временны и недостаточно надежны. Наиболее последовательная политика организации, отвечающая целям укрепления ее финансового состояния, состоит в том, чтобы увеличивать производство и реализацию той продукции, необходимость которой определена путем улучшения рыночной конъюнктуры.

При анализе экономической рентабельности, безусловно, нужно принимать во внимание роль отдельных ее элементов. Но зависимость целесообразно строить не через оборачиваемость элементов, а через оценку структуры капитала в увязке с динамикой его оборачиваемости и рентабельности.

Для повышения рентабельности собственного капитала необходимо принимать во внимание три ключевые особенности этого показателя.

Первая связана с проблемой выбора стратегии управления финансово-хозяйственной деятельностью организации. Если выбирать стратегию с высоким риском, то необходимо получение высокой прибыли. Или наоборот – небольшая прибыль, но зато почти без риска. Одним из показателей рискованности бизнеса как раз является коэффициент финансовой независимости. Его низкое значение говорит о том, что доля собственного капитала в меньшей степени увеличивается за счет повышения коэффициента финансовой независимости. И это положение ослабляет финансовую устойчивость организации.

Вторая особенность связана с проблемой оценки. Числитель и знаменатель в формуле рентабельности собственного капитала выражены в денежных единицах разной покупательной способности. Числитель, то есть прибыль, динамичен. Он отражает результаты деятельности и сложившийся уровень цен на товары за истекший период. Знаменатель, т.е. стоимость собственного капитала, складывается в течение ряда лет. Он выражен в учетной оценке, которая существенно отличается от текущей оценки.

И наконец, третья особенность связана с временным аспектом деятельности организации. Коэффициент чистой рентабельности, влияющий на рентабельность собственного капитала, определяется результативностью работы отчетного периода, а будущий эффект долгосрочных инвестиций он не отражает. Снижение рентабельности собственного капитала нельзя рассматривать как негативную характеристику текущей деятельности, если предполагается окупаемость затрат в дальнейшем .

Связь между рентабельностью собственного капитала и рентабельностью активов (прибыль/убыток) отражает важное значение феномена задолженности.

Рентабельность собственного капитала равна отношению чистой прибыли (т.е. результата после финансовых расходов) к собственному капиталу.

На анализируемом предприятии деятельность финансируется только за счет собственного капитала, показатель задолженности равен нулю.

В таблице 7 показано влияние экономической рентабельности на рентабельность собственного капитала.

Таблица 7 – Влияние коэффициента экономической рентабельности на рентабельность собственного капитала

По данным таблицы 7 видно, что доходность собственного капитала уменьшилась на 15,09%. Произошло это за счет снижения экономической рентабельности на 11,53%. Это оказало влияние на уменьшение рентабельности продаж на 13,5% и на уменьшение чистой рентабельности на 10,26%.

На основании проведенного анализа можно сделать вывод о том, что ОАО Монтаж-Сервис испытывает финансовые затруднения по причине недостатка собственных источников формирования капитала.

Для улучшения финансового состояния и совершенствования учета собственного капитала анализируемого предприятия разработаны следующие рекомендации:

- · увеличить уставный капитал общества с целью повышения его финансовых гарантий;

- · создать резервный фонд;

- · усовершенствовать учет собственного капитала;

- · чаще и в большем объеме использовать собственные финансовые ресурсы в процессе осуществления хозяйственной деятельности;

- · использовать собственный капитал предприятия для осуществления инвестиционных проектов с целью получения максимальной прибыли;

- · совершенствовать бухгалтерскую отчетность общества в целях возможности ее использования для финансового анализа всеми участниками рынка.

Основной целью эмиссионной политики является привлечение на фондовом рынке необходимого объема собственных финансовых средств в минимально возможные сроки. С учетом сформулированной цели эмиссионная политика предприятия представляет собой часть общей политики формирования собственных финансовых ресурсов, заключающейся в обеспечении привлечения необходимого их объема за счет выпуска и размещения на фондовом рынке собственных акций.

Разработка эффективной эмиссионной политики предприятия охватывает следующие этапы:

1. Исследование возможностей эффективного размещения предполагаемой эмиссии акций. Решение о предполагаемой первичной (при преобразовании предприятия в акционерное общество) или дополнительной (если предприятие уже создано в форме акционерного общества и нуждается в дополнительном притоке собственного капитала) эмиссии акций можно принять лишь на основе всестороннего предварительного анализа конъюнктуры фондового рынка и оценки инвестиционной привлекательности своих акций.

Анализ конъюнктуры фондового рынка (биржевого и внебиржевого) включает характеристику состояния спроса и предложения акций, динамику уровня цен, их котировки, объемов продаж акций новых эмиссий и ряда других показателей. Результатом проведения такого анализа является определение уровня чувствительности реагирования фондового рынка на появление новой эмиссии и оценка его потенциала поглощения эмитируемых объемов акций.

Оценка инвестиционной привлекательности своих акций проводится с позиции учета перспективности развития отрасли (в сравнении с другими отраслями), конкурентоспособности производимой продукции, а также уровня показателей своего финансового состояния (в сравнении со среднеотраслевыми показателями). В процессе оценки определяется возможная степень инвестиционной предпочтительности акций своей компании в сравнении с обращающимися акциями других компаний.

2. Определение целей эмиссии. В связи с высокой стоимостью привлечения собственного капитала из внешних источников эмиссии должны быть достаточно весомыми с позиций стратегического развития предприятия и возможностей существенного повышения его рыночной стоимости в предстоящем периоде. Основные из таких целей, которыми предприятие руководствуется, прибегая этому источнику формирования собственного капитала, являются:

Реальное инвестирование, связанное с отраслевой и региональной диверсификацией производственной деятельности (создание сети новых филиалов, дочерних фирм, новых производств с большим объемом выпуска продукции и т.п.);

Необходимость существенного улучшение структуры используемого капитала (повышение доли собственного капитала с целью роста уровня финансовой устойчивости, обеспечение более высокого уровня собственной кредитоспособности и снижение за счет этого стоимости привлечения заемного капитала, повышение эффекта финансового левериджа и т. п.);

Намечаемое поглощение других предприятий с целью получения эффекта синергизма (участие в приватизации сторонних государственных предприятий также может рассматриваться как вариант их поглощения, если при этом обеспечивается приобретение контрольного пакета акций или преимущественная доля в уставном фонде);

Иные стратегические цели, требующие быстрой аккумуляции значительного объема собственного капитала.

3. Определение объема эмиссии. При определении объема эмиссии необходимо исходить из ранее рассчитанной потребности в привлечении собственных финансовых ресурсов за счет внешних источников.

4. Определение номинала, видов и количества эмитируемых акций. Номинал акций определяется с учетом основных категорий предстоящих их покупателей (наибольшие номиналы акций ориентированы на их приобретение институциональными инвесторами, а наименьшие – на приобретение населением). В процессе определения видов акций устанавливается целесообразность выпуска привилегированных акций, если такой выпуск признан целесообразным, то устанавливается соотношение простых и привилегированных акций. Количество эмитируемых акций определяется исходя из объема эмиссии и номинала одной акции (в процессе одной эмиссии может быть установлен лишь один вариант номинала акций).

5. Оценка стоимости привлекаемого акционерного капитала. В соответствии с принципами такой оценки она осуществляется по предполагаемому уровню дивидендов и затратам по выпуску акций и размещению эмиссии. Расчетная стоимость привлекаемого капитала оставляется с фактической средневзвешенной стоимостью капитала и средним уровнем ставки процента на рынке капитала. Лишь после этого принимается окончательное решение об осуществлении эмиссии акций.

6. Определение эффективных форм андеррайтинга. Для того, чтобы быстро и эффективно провести открытое размещение эмитируемого объема акций, необходимо определить состав андеррайтеров, согласовать с ними цены начальной котировки акций и размер комиссионного вознаграждения, обеспечить регулирование объемов продажи акций в соответствии с потребностями в потоке поступления финансовых средств, обеспечивающих поддержание ликвидности уже размещенных акций на первоначальном этапе их обращения.

С учетом возросшего объема собственного капитала предприятие имеет возможность, используя неизменный коэффициент финансового левериджа, соответственно увеличить объем привлекаемых заемных средств, а, следовательно, и повысить рентабельность собственного капитала.

Таким образом, именно показатели собственного капитала замыкают всю пирамиду показателей эффективности функционирования предприятия, вся деятельность которого должна быть направлена на увеличение суммы собственного капитала и повышения его доходности.

Несомненно, выше обозначенные методы и подходы к управлению собственным капиталом являются основополагающими. Однако, при оценке инвестиционной привлекательности предприятия первостепенной задачей при управлении собственным капиталом является его оценка.

ЗАКЛЮЧЕНИЕ

Собственный капитал является финансовой основой предприятия, а знание как правильно им управлять – это залог предстоящего развития предприятия, его финансовой устойчивости, следовательно, получение ожидаемой прибыли от деятельности фирмы.

Разработка единой модели формирования дивидендной политики предприятия невозможна из-за большого числа факторов. Поэтому осуществляется выбор из трех видов дивидендной политики:

1. Стабильный или непрерывно растущий дивиденд на акцию.

2. Низкий регулярный дивиденд плюс дополнительные выплаты, которые зависят от годовой прибыли.

3. Постоянный коэффициент выплат.

Дивидендная политика должна быть понятна инвесторам, но, к сожалению, на российском рынке дивиденды не содержат должной информации о политике предприятия, это отражается на инвестиционном процессе и соответственно сдерживает формирование эффективного рынка ценных бумаг в России.

Основная цель эмиссионной политики предприятия – это привлечение необходимых финансовых средств на фондовом рынке в минимальные сроки.

Разработка эффективной эмиссионной политики охватывает шесть этапов:

4. Исследование возможностей эффективного размещения предполагаемой эмиссии акций.

5. Определение целей эмиссии.

6. Определение объема эмиссии.

7. Определение номинала, видов и количества эмитируемых акций.

8. Оценка стоимости привлекаемого акционерного капитала.

9. Определение эффективных форм андеррайтинга.

И что касается цены капитала, с одной стороны, увеличение скорости оборота капитала непосредственно связано с ростом производительности труда, снижением трудоемкости продукции, совершенствованием системы управления производством, снабжением, сбытом, сокращением производственного цикла. С другой стороны, все эти процессы влекут за собой увеличение цены собственного капитала, которая может быть снижена вследствие экономии трансакционных издержек на единицу реализованной продукции. Для эффективного управления собственными источниками финансирования должны быть решены две задачи: первая - минимизация цены СК, вторая - уменьшение трансакционных издержек на единицу реализованной продукции.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Бенвисте Гай. Овладение политикой планирования. – М.: «Прогресс – Универс», 2001. – 304 с.

2. Бланк И. А. Управление формированием капитала.- К.: «Ника-Центр», 2000. – 512 с.

3. Большая энциклопедия Кирилла и Мефодия 2004

4. Бригхем Ю., Гапенски Л. Финансовый менеджмент: Полный курс: В 2-Х т./ Пер. с англ. под ред. В.В. Ковалева. СПб.: Экономическая школа, 2001 г. Т.1. - 497 с.

5. Гаврилова А. Н. Финансы организаций (предприятий): Учебник / А. Н. Гаврилова, А. А. Попов. – 3-е изд., перераб. и доп. – М.: КНОРУС, 2007. – 608 с.

6. Гиляровская Л. Т. Экономический анализ: Учебник для вузов. – М.: ЮНИТИ-ДАНА, 2002. – 527 с.

7. Дубаков М. В. Дивидендная политика предприятия//Финансовые исследования, №3, 2002 г.

8. Ковалев В. В., Ковалев Вит. В. Финансы организаций (предприятий): учеб. – М.: ТК Велби, Изд-во Проспект, 2007, - 352 с.

9. Ковалева А. М., Лапуста М. Г., Скамай Л. Г. Финансы фирмы: Учебник. – М.: ИНФА-М, 2002. – 416 с. – (Серия «Высшее образование»)

10. Моляков Д. С. Финансы предприятий: Учеб. пособие. – М.: Финансы и статистика, 2002. – 200 с.: ил.

11. Моляков Д. С., Шохин Е. И. Теория финансов предприятий: Учеб. пособие. – М.: Финансы и статистика, 2003. – 112 с.

12. Павлова Л.Н. Финансы предприятия: Учебник для вузов. – М.: Финансы, ЮНИТИ, 2003. – 639 с.

13. Финансы предприятий: Учебник для вузов / Н. В. Колчина, Г. Б. Поляк, Л. П. Павлова и др.; Под ред. проф. Н. В. Колчиной. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2003. – 447 с.

14. Финансы предприятий: Учеб. пособие / Под ред. проф. А. Д. Анюшиева. – Иркутск: Изд-во БГУЭП, 2003. – 342 с.

15. Чернов В. А. Финансовая политика организации: Учеб. пособие для вузов / Под ред. проф. М. И. Баканова. – М.: ЮНИТИ-ДАНА, 2003. – 247 с. (Серия «Профессиональный учебник: Финансы»)

Бланк И. А. Управление формированием капитала.- К.: «Ника-Центр», 2000. – с. 208-209

Ковалев В.В., Ковалев Вит.В. Финансы организаций (предприятий): учеб. – М.: ТК Велби, Изд-во Проспект, 2007. - с. 149

Бригхем Ю., Гапенски Л. Финансовый менеджмент: Полный курс: В 2-Х т./ Пер. с англ. под ред. В.В. Ковалева. СПб.: Экономическая школа, 2001, Т.1. - с. 99

Павлова Л.Н. Финансы предприятия: Учебник для вузов. – М.: Финансы, ЮНИТИ, 2003. – с. 481

Ковалев В.В., Ковалев Вит.В. Финансы организаций (предприятий): учеб. – М.: ТК Велби, Изд-во Проспект, 2007. - с. 152

Ковалева А. М., Лапуста М. Г., Скамай Л. Г. Финансы фирмы: Учебник. – М.: ИНФА-М, 2002. – с. 43

Гиляровская Л. Т. Экономический анализ: Учебник для вузов. – М.: ЮНИТИ-ДАНА, 2002. – с. 358

Моляков Д. С. Финансы предприятий: Учеб. пособие. – М.: Финансы и статистика, 2002. – 200 с.

Большая энциклопедия Кирилла и Мефодия 2004

Чернов В. А. Финансовая политика организации: Учеб. пособие для вузов / Под ред. проф. М. И. Баканова. – М.:ЮНИТИ-ДАНА, 2003. – 247 с. (Серия «Профессиональный учебник: Финансы»)

Дубаков М. В.. Дивидендная политика предприятия//Финансовые исследования, №3, 2001 г.

Бенвисте Гай. Овладение политикой планирования. – М.: «Прогресс – Универс», 2001. – 304с.

Моляков Д. С., Шохин Е. И. Теория финансов предприятий: Учеб. пособие. – М.: Финансы и статистика, 2003. – с. 93

Доверенности