При оценке эффективности инвестиционных проектов традиционно используют метод дисконтированных денежных потоков (DCF-метод). В рамках этого метода инвестиционный аналитик прогнозирует будущие денежные потоки, которые будет генерировать проект, и путем дисконтирования рассчитывает чистый денежный доход (ЧДД, NPV, эффект) проекта. При этом упускается из виду то, что менеджеры в своих действиях располагают свободой маневра, т.е. не учитывается управленческая гибкость. Например, если реализация проекта окажется неудачной, он может продлиться меньше намеченного срока, поскольку может быть сокращен или прекращен. Если же процесс реализации проекта окажется исключительно успешным, он может быть расширен или продлен. Кроме того, во многие проекты не обязательно сразу же вкладывать деньги. Инвестиции можно отложить на следующий год или даже на более позднее время. Проекты, которые допускают управленческую гибкость в процессе реализации, обладают свойствами опционов.

Как известно, опцион наделяет своего владельца правом (но не обязанностью) купить или продать актив по заранее оговоренной цене, именуемой ценой исполнения опциона, в заранее оговоренный период времени, именуемый сроком исполнения опциона.

Реальный опцион - это право (но не обязанность) осуществить инвестиционный проект, обладающий свойством управленческой гибкости.

Управленческая гибкость означает возможность менеджера проекта менять параметры проекта по ходу его реализации.

Пример управленческой гибкости:

- возможность увеличивать или уменьшать объем выпуска продукции;

- возможность выбирать начальный момент реализации проекта;

- возможность увеличивать или уменьшать ассортимент продукции и т.д.

Существует множество разновидностей реальных опционов. Рассмотрим кратко их классификацию в соответствии с .

Дадим несколько ключевых определений.

Европейский опцион «колл» - это право (но не обязанность) купить определенный актив (например, акцию) в определенный момент времени в будущем по заранее оговоренной цене исполнения.

Опцион «пут» в отличие от «колл» дает право продать актив по фиксированной цене.

Американский опцион в отличие от европейского может быть исполнен не только в момент исполнения опциона, но и в любой момент до него.

Опцион на прекращение проекта/выход из бизнеса. Опцион на прекращение (или продажу) проекта (например, возможность покинуть действующую угольную шахту) формально эквивалентен американскому опциону «пут» на акции. При неблагоприятном обороте событий к концу первого периода принимающий решение может отказаться от проекта и реализовать его ожидаемую ликвидационную стоимость, которую можно рассматривать как цену исполнения опциона «пут». Когда приведенная стоимость активов падает ниже их ликвидационной стоимости (цены продажи), акт прекращения (продажи) проекта эквивалентен исполнению опциона «пут». Поскольку ликвидационная стоимость образует нижний предел стоимости проекта, опцион на прекращение обладает ценностью. Следовательно, проект, который можно прекратить, стоит дороже такого же проекта, но не дающего такой возможности.

Опцион на отсрочку развития. Опцион на отсрочку инвестиций в развитие материальной базы формально эквивалентен американскому опциону «колл» на акции. К примеру, владелец лицензии на разработку неосвоенного нефтяного месторождения может инвестировать вложения в добычу нефти немедленно, а может отложить их до тех пор, пока не поднимутся цены на нефть. Иными словами, управленческий опцион, сопряженный с владением неосвоенным месторождением, представляет собой опцион на отсрочку. Ожидаемые затраты на освоение можно рассматривать как цену опциона «колл».

Опцион на расширение или сокращение. Опцион на расширение масштабов проекта формально эквивалентен американскому опциону «колл» на акции. Например, руководство компании может принять решение построить производственное предприятие с избыточной для планируемого объема выпуска мощностью, чтобы впоследствии иметь возможность увеличить производство, если реализация продукции пойдет успешнее, чем ожидается. Опцион на расширение наделяет руководство правом (но не обязанностью) при благоприятном для проекта стечении обстоятельств в дальнейшем осуществлять дополнительные инвестиции (например, для увеличения темпов производства). Опцион на сокращение масштабов проекта формально эквивалентен американскому опциону «пут» на акции. Многие проекты можно организовать таким образом, чтобы в дальнейшем без особых усилий свернуть объем производства. Предполагаемые будущие расходы по проекту равнозначны цене исполнения опциона «пут».

Опцион на продление или досрочное завершение проекта. Нередко бывает возможность продлить срок полезной службы актива или действие контракта за определенную сумму денег - цену исполнения опциона. Возможно и обратное: досрочно вывести актив из эксплуатации или прервать контракт. Опцион на продление представляет собой опцион «колл», а опцион на досрочное завершение - «пут». Например, соглашения об аренде недвижимости зачастую содержат оговорки, за которыми, по сути, кроется опцион на продление или досрочное завершение аренды.

Опцион на увеличение или уменьшение охвата. Охват проекта - это число связанных с ним видов деятельности. Опционный характер этого свойства проекта выражается в способности на каком-то этапе в будущем сменить направление деятельности. Охват подобен диверсификации: иногда при увеличении цены исполнения совсем не вредно иметь возможность выбора из широкого набора вариантов. Опцион на увеличение охвата представляет собой опцион «колл».

Опционы на переключение. Опцион на переключение (за- пуск/приостановку) проекта, в сущности, представляет собой портфель опционов, куда входят и «колл»-, и «пут»-опционы. Например, возможность возобновить операции по временно замороженному проекту эквивалентна американскому опциону «колл», а приостановить деятельность (закрыть предприятие) в неблагоприятных обстоятельствах - американскому опциону «пут». Издержки возобновления (или остановки) операций можно рассматривать как цену исполнения «колл» (или «пут»). Проект, позволяющий быстро переключаться с активной деятельности на полное ее сворачивание (или с одного предприятие на другое и т.п.), стоит дороже аналогичного проекта, не обладающего подобной гибкостью. Такого рода опционы заключены в гибкости производственной системы, способной выпускать несколько видов продукции, или электроэнергетическом предприятии, которое может работать на нескольких видах топлива, или в возможности покинуть отрасль, а потом туда вернуться.

Сложные опционы. Это опционы на опционы. Ярким примером могут служить поэтапные инвестиции. Например, строительство завода можно представить как последовательность реальных опционов, каждый из которых обусловлен предыдущим. На каждом этапе проект можно продолжить, вложив в него новую сумму денег (цена исполнения). И наоборот, на каждом этапе его можно прекратить, продав завод и выручив за него некую сумму денег. Другие примеры такого рода опционов - программы НИОКР, внедрение на рынок новых продуктов, разведка и освоение нефтегазовых месторождений или программы поглощений, первоначальные инвестиции в которых можно рассматривать как базу для последующих поглощений.

«Арочные» опционы. Множественные источники неопределенности порождают так называемые арочные опционы. В частности, большинству программ НИОКР свойственны два типа неопределенности: связанная с технологиями и связанная с рыночным успехом нового продукта. Последняя воплощается в динамике цены продукта от сегодняшнего, более или менее определенного уровня к будущим неизвестным уровням, зависящим как от общего состояния экономики, так и от многих других неведомых факторов. Следовательно, неопределенность, связанная с рыночным успехом продукта, нарастает с течением времени. Технологическая неопределенность, напротив, со временем убывает, по мере того как исследования и испытания все полнее выявляют свойства и возможности нового продукта. Такого же рода арочный опцион присутствует и в разведке/освоении природных ресурсов.

При определенных допущениях для оценки реальных опционов используется инструментарий оценки финансовых опционов, поэтому далее мы кратко рассмотрим модели оценки опционов на финансовом рынке.

старший преподаватель кафедры

бухгалтерского учета и финансов

Северодвинского филиала

Санкт-Петербургского государственного

морского технического университета

Для любой компании важна разумная и целенаправленная инвестиционная деятельность. Вложения денежных средств в реализацию различных проектов несут в себе задачу достижения определенных целей в зависимости от проводимой компанией политики. Цели могут быть самыми различными: повышение рентабельности производственного процесса, расширение или модернизация производства, увеличение доли рынка, технологический прорыв и т.д.

Реализация инвестиционных проектов представляет собой новую и в недостаточной степени изученную сферу деятельности предприятий на российском рынке. Инвестиционный проект - это процесс осуществления комплекса взаимосвязанных действий, направленных на достижение определенных финансовых, экономических, социальных, инфраструктурных и в некоторых случаях политических результатов .

В настоящее время основным методом оценки стоимости любого проекта, приносящего доход, является определение его чистой приведенной стоимости (NPV) на текущий период. Данная стоимость есть не что иное, как разность между дисконтированными денежными потоками, генерируемыми проектом в будущем, и необходимыми текущими инвестициями для реализации этого проекта. Если приведенная чистая стоимость является положительной - проект считается прибыльным и реализуется, в противном случае - проект отвергается. Проблема прогнозирования прибыли - это отдельный вопрос, но в любом случае предполагается, что для каждого будущего периода она является заранее определенной .

Даже когда для каждого периода определяются вероятности поступления дохода в зависимости от возможных ситуаций (реалистичный прогноз, пессимистичный, оптимистичный), рассматривается только среднестатистическая прибыль для каждого периода. А ведь во многих случаях руководство может принимать решения по ходу развития проекта с целью повышения его прибыльности. Так, в случае ухудшения ситуации можно прекратить или приостановить проект, при удачном стечении обстоятельств можно нарастить мощности, увеличить масштабы проекта для получения больших прибылей. При неопределенной ситуации можно отложить основные первоначальные инвестиции, а поддерживать только возможность их быстрого осуществления при наступлении благоприятных событий. Так или иначе, многие инвестиционные проекты являются гибкими. Естественно такое право оказывать влияние на ход инвестиционного процесса обладает определенной стоимостью. Метод реальных опционов в первую очередь направлен на определение стоимости этого права, определение стоимости встроенных в проект реальных опционов .

Терминологию реальных опционов разработал Стефен Марглин. В 1970 году он описал понятие реальных опционов (real-estate options) следующим образом: «Когда частные инвесторы имеют монопольную власть в некотором инвестиционном секторе, право осуществлять проект становится экономическим объектом, имеющим определенную ценность, независимо от самого процесса инвестирования. В принципе, нет препятствий для того, чтобы такое право было куплено или продано, хотя рынки для таких прав скорее исключение из правил. Реальные опционы являются особым случаем формального инструмента, который определяет соотношение между правом на осуществление инвестиций и самим инвестированием. Обычно само такое соотношение гораздо менее формально, положение на рынке или особые знания создают скрытые опционы, связанные с определенными инвестициями, опционы, для которых не существует рынков, но которые от этого не менее реальны» .

Понятие реального опциона детерминируют как право его владельца, но не обязательство, на совершение определенного действия в будущем. Финансовые опционы предоставляют право покупки (продажи) определенного базисного актива и страхуют финансовые риски. Реальные опционы дают право на изменение хода реализации проекта и страхуют стратегические риски. Как правило, реальные опционы отождествляют с определенным активом компании, например патентом или лицензией. Патент или лицензия на продукт обеспечивают фирме право на развитие продукта и его рынка. Обладая патентом, фирма может в любой благоприятный момент начать реализацию продукта, совершив начальные инвестиции в его развитие .

Аналогия между инвестиционными проектами и финансовыми опционами объясняет появление термина «реальный опцион», т.е. стоимости, потенциально заключенной в гибкости действий менеджмента в принятии оперативных решений при проведении стратегических инвестиционных проектов. «Реальные опционы», их распознавание, понимание и иногда оценка есть не что иное, как спектр методов гибкого использования активов и пассивов предприятия .

Оценка инвестиционных проектов методом реальных опционов основана на предположении, что любая инвестиционная возможность для компании может быть рассмотрена как финансовый опцион, то есть компания имеет право, а не обязательство создать или приобрести активы в течение некоторого времени .

Однако не следует путать реальный опцион с выбором. Если у компании нет возможности осуществлять проект поэтапно или в случае неудачи выйти из проекта до его завершения, минимизировав потери, то в таком случае компания сталкивается с выбором (инвестировать сейчас или нет), не содержащим реальных опционов.

Реальные опционы являются важным инструментом стратегического и финансового анализа, потому что традиционные подходы, такие, как подсчет NPV, игнорируют гибкость. Метод дисконтирования денежных потоков (ДДП) - метод приведенной чистой стоимости (NPV), - широко распространенный на практике по сей день, стал впервые подвергаться критике в середине 70-х годов. Его очевидным недостатком является статичность, «консервативность» рассматриваемой инвестиционной ситуации .

При использовании метода ДДП аналитик пытается избежать неопределенности в момент анализа инвестиционного проекта. В результате появляется один или несколько сценариев будущего развития событий. Однако сценарный анализ не решает основной проблемы - статичности, так как в итоге принимается усредненный вариант, который показывает, как будет разрешаться неопределенность в соответствии с заложенными предпосылками.

Метод реальных опционов предполагает принципиально иной подход. Неопределенность остается, а менеджмент с течением времени подстраивается (принимает оптимальные решения) к изменяющейся ситуации. Иначе говоря, реальные опционы дают возможность изменять и принимать оптимальные решения в будущем в соответствии с новой поступающей информацией. Причем возможности принимать и изменять решения в будущем количественно оцениваются в момент анализа. Необходимо отметить, что независимо от выбранного метода оценки инвестиционного проекта менеджмент в большинстве случаев имеет возможность принимать оптимальные решения и изменять уже принятые. Проблема метода ДДП в том, что он не учитывает такие возможности на этапе оценки эффективности инвестиционного проекта .

В отличие от метода ДДП, который учитывает только поступление и расход денежных средств, метод реальных опционов позволяет учесть большее количество факторов. К ним относятся период, в течение которого сохраняется инвестиционная возможность, неопределенность будущих поступлений, текущая стоимость будущего поступления и расходования денежных средств и стоимость, теряемая во время срока действия инвестиционной возможности .

Представление корпорации как портфеля проектов, каждый из которых имеет определенный показатель NPV, создает статическую картину инвестиций и инвестиционных возможностей. Во многих случаях такой механизм позволяет отслеживать ситуацию, но часто этого недостаточно.

В конечном счете оценка опциона включает стоимость знаний. Это важно, так как стратегические решения редко являются сиюминутным делом, особенно в капиталоемких отраслях промышленности. NPV-анализ часто показывает неадекватные результаты, потому что ценность знаний в этом случае не может быть точно учтена до полного распределения всех обязательств. Данная проблема рассматривается в модели реальных опционов.

В сущности NPV-анализ упускает из вида гибкость, особенно ту, которая касается неопределенности в отношении темпов роста денежного потока, так как обращает внимание только на два ключевых момента создания стоимости. При таком подходе предполагается, что текущая стоимость как притока, так и оттока денежных средств является статичной. Эксперты, которые понимают ограниченность оценки проекта только с помощью NPV , стараются применять анализ сценариев для того, чтобы учесть необходимость ранжирования ключевых показателей.

Использование пессимистичного, оптимистичного и реалистичного сценариев помогает ограничить неопределенность, однако статичность остается на уровне каждого из этих сценариев. Сценарный подход распознает существование неопределенности, но при этом не учитывает ценность гибкости, которая заложена в саму ситуацию, и тем самым оказывается не очень полезным при принятии решений. В отличие от данного подхода использование реальных опционов обеспечивает всестороннюю оценку стратегического решения даже при наличии неопределенности .

Применение методики реальных опционов к оценке инвестиционных проектов целесообразно, когда выполняются следующие условия :

Рассматривая любой проект, менеджмент должен понимать, в чем состоит его гибкость, какие реальные опционы могут в нем присутствовать. Также нужно учитывать, сколько стоит реализация опциона, в каких случаях возможна эта реализация и какие выгоды она принесет.

В зависимости от того, при каких условиях опцион приобретает ценность для компании, выделяют следующие основные виды реальных опционов .

Первый опцион - возможность отсрочки. Отсрочка проявляется, когда компания может отложить решения по поводу основных инвестиций до некоторого момента в будущем, таким образом уменьшая риск проекта. Причем при отсрочке компания должна обладать относительно уникальными активами, чтобы быть уверенной, что другие компании не займут ее нишу, сделав инвестиции в более ранний срок (такую возможность дают патенты, собственные разработки, уникальные технологии).

Второй опцион - один из самых распространенных - возможность изменения масштаба проекта. Опцион заключается в том, что менеджмент может увеличить или сократить масштабы проекта. Соответственно при благоприятной ситуации (роста клиентов, спроса на продукцию и пр.) в проект могут быть инвестированы дополнительные средства, а при ухудшении ситуации проект может быть сокращен до тех пор, пока сокращение предельных издержек будет положительно влиять на прибыль. Такой опцион может иметь ценность в отраслях, подверженных цикличному развитию, при котором спад производства чередуется с его резким ростом.

Третий опцион - опцион на выход - позволяет компании отказаться от реализации проекта при резком ухудшении конъюнктуры рынка. Компания может затем продать на сторону активы, возместив часть своих убытков, либо использовать их в других инвестициях.

Пример

Предприятие планирует ввести в действие линию по производству новой продукции. Проект рассчитан на два года. Потребуются начальные инвестиции в размере 200 тыс. евро для завершения подготовительной стадии проекта, которая длится один год. Через год, в момент начала производства, необходимо инвестировать еще 190 тыс. евро.

Ожидается, что денежные потоки от продажи нового товара поступят в распоряжение предприятия к концу второго года реализации проекта. Однако в настоящее время трудно определить, будет ли новый продукт пользоваться спросом. Вероятность оптимистичного развития событий (ожидаемый доход 600 тыс. евро) составляет 80%, а пессимистичного (предполагаемый доход 10 тыс. евро) - 20%. Требуемая норма доходности проекта равна 15%.

Рассчитаем NPV, используя стандартный подход:

NPV = (–200) + (–190) / 1,15 + (0,8 х 600 + 0,2 х 10) / 1,152 = –0,76. |

Так как чистая приведенная стоимость проекта меньше нуля, то логично отказаться от его реализации. Предположим, что уже через год станет ясно, будет ли новая продукция пользоваться спросом. Таким образом, у руководства предприятия будет возможность решить, стоит ли продолжать инвестиции. В случае негативных изменений выгоднее остановить проект.

Возможность выбора через год в данном случае является для предприятия реальным опционом на выход (отказ). Тогда NPV проекта с учетом опциона на отказ составит:

NPV = (–200) + 0,8 х (–190) / 1,15 + (0,8 х 600 + 0,2 х 0) / 1,152 = 30,78. |

Поскольку с учетом реального опциона чистая приведенная стоимость проекта положительна, он может быть рекомендован к исполнению.

Подробно методики расчетов опционов представлены в .

Обозначим основные характеристики, которые влияют на стоимость проектов, в которых заложены реальные опционы. Основной характеристикой проекта, которая повышает его стоимость, является неопределенность. Более рисковый проект, при прочих равных условиях, обеспечивает наибольшую доходность, а опцион отказа позволяет хеджировать риск ухудшения ситуации (чем больше риск, тем больше стоит право отказа и сам проект). Высокая неопределенность проекта заключается и в возможности делать сверхоптимистичный прогноз развития событий с определенной вероятностью, соответственно за счет учета опциона на расширение стоимость проекта существенно возрастает.

Еще одним важным фактором, влияющим на стоимость проекта, является стоимость поддержания опциона. Так, компания может годами сохранять убыточные бизнес-модели, тратить огромные средства на совершенствование технологий, ради того чтобы в будущем с помощью данной бизнес-модели при благоприятном стечении обстоятельств занять свою нишу на рынке. Также важным фактором является время действия опциона, которое прямо пропорционально его стоимости. Чем больше мы можем владеть определенным правом, тем больше стоит это право. Как уже было обозначено выше, стоимость опциона зависит от его уникальности и возможностей конкурентов его копировать .

Для определения стоимости реальных опционов может использоваться модель оценки стоимости опционов Блэка-Шоулза .

Данная модель проста как в изложении, так и в применении. Однако она имеет ряд ограничений:

Расчет стоимости реального опциона осуществляется по формуле Блэка -Шоулза, разработанной для оценки финансовых опционов типа «колл»:

стандартное отклонение доходности акций за период. Для реальных опционов это «изменчивость цены активов» (рыночно оцененный риск). Для реальных активов обычным способом оценки является анализ статистических данных за прошлые периоды; |

||

текущая стоимость акций. Для реального опциона это приведенная стоимость денежных потоков от реализации той инвестиционной возможности, которую компания получит в результате осуществления инвестиционного проекта; |

||

PV(X) = Xe-rt |

приведенная стоимость инвестиций на осуществление проекта или ликвидационной стоимости при отказе от проекта; |

|

цена исполнения опциона (для реальных опционов - затраты на осуществление проекта); |

||

число, являющееся основанием натурального логарифма (округленное значение 2,71828); |

||

краткосрочная безрисковая ставка доходности; |

||

время до истечения срока исполнения опциона (реализации содержащейся в опционе возможности) или время до следующей точки принятия решения. |

Из анализа этой формулы следует, что цена реального опциона тем выше, чем:

При этом наибольшее влияние на увеличение стоимости опциона оказывает приведенная стоимость ожидаемых денежных потоков. Следовательно, для повышения инвестиционной привлекательности проекта компаниям целесообразнее сосредоточиться на увеличении доходов, а не на снижении расходов.

Основные трудности, которые могут возникнуть при применении этой модели, связаны с получением достоверных исходных данных, необходимых для расчета (время до реализации заложенных в проекте возможностей, значение дисперсии и т. д.).

Пример

Замена оборудования на гидрогеологическом бурении скважин.

Реальный опцион «колл», модель Блека-Шоулза

ООО «Водяной» оказывает услуги садовым товариществам Подмосковья по бурению скважин на воду. Всего на балансе ООО десять буровых установок, работающих на различных объектах и в различных районах области. Дирекция предприятия рассматривает возможность существенной модернизации буровых агрегатов, которая позволит сократить текущие издержки, повысить производительность установок и соответственно получать больше заказов от потенциальных клиентов. Необходимо провести обоснование модернизации. К сожалению, расчеты по наиболее вероятному сценарию развития событий показывают, что выгоды от модернизации не покрывают капитальных затрат на нее.

Приведем исходные данные для расчетов по этому сценарию в расчете на один станок:

Наименование показателя |

Значение показателя |

|

Базовый вариант |

Новая техника |

|

Производительность, м/станкосмену |

||

Коэффициент использования оборудования по времени |

||

Среднее число смен в году |

||

Средняя цена одного пробуренного метра, долл. |

||

Средние текущие затраты на одну станкосмену, долл. |

||

Чистые капитальные затраты, включая приобретение новых агрегатов за минусом чистой ликвидационной ценности старых, долл. |

||

Никаких дополнительных затрат и выгод, связанных с приростом рабочего капитала, в проекте нет. Норма амортизации техники составляет 20%, по истечении пятилетнего срока чистая ценность от ликвидации оборудования равна нулю.

Средневзвешенная стоимость капитала ООО:

а) в реальном выражении - 12%;

б) безрисковая ставка - 4% в год;

в) ставка налога на прибыль - 24%.

Вместе с тем у дирекции возникли большие сомнения в результатах расчетов, связанных с точностью предсказания денежных потоков. Дело в той неопределенности, которую несут в себе исходные допущения относительно:

а) количества заказов и связанных с этим текущих затрат на один пробуренный метр (возможна экономия на условно-постоянных расходах) и коэффициента использования оборудования;

б) безотказности работы новой техники и периодичности ремонта;

в) средней глубины пробуриваемых скважин (оплата происходит не по метражу, а по результату бурения - количеству продуктивных скважин) и др.

В результате точность расчета эффекта составляет s = 40%.

Чтобы не рисковать всем бизнесом в целом и получить более точную информацию о результатах проекта, дирекция ООО решает провести эксперимент: несмотря на негативные результаты расчетов, осуществить модернизацию на одном из буровых агрегатов. Если результат окажется удачным (что будет ясно в течение года), можно будет тиражировать опыт на прочих девяти установках .

Решение

Расчеты, проведенные по традиционной технологии, действительно показывают невыгодность осуществления модернизации ни на одной, ни тем более на десяти установках.

Расчет денежного потока замены одного станка

Наименование показателя |

Значение показателя по годам |

|||||

0-й период |

||||||

Производительность, м/станкосмену: новой техники; |

||||||

базы сравнения |

||||||

Коэффициент использования оборудования |

||||||

Среднее число смен в году |

||||||

Дополнительный объем, м/год |

||||||

Средняя цена одного метра, долл. |

||||||

Дополнительная выручка в год, долл. |

||||||

Средние текущие затраты на 1 станкосмену, долл.: |

||||||

новой техники; |

||||||

базы сравнения |

||||||

Среднее число смен в году |

||||||

Дополнительные текущие затраты, долл. в год |

||||||

Дополнительные капитальные затраты |

||||||

Норма амортизации, % |

||||||

Амортизация дополнительных капитальных вложений, долл. |

||||||

Дополнительная прибыль в год, долл. |

||||||

Налог на прибыль (24%), долл. |

||||||

Чистый денежный поток проекта, долл. |

||||||

Оценка проекта без опционов |

||||||

Стоимость капитала, % |

||||||

Безрисковая ставка, % |

||||||

NPV проекта, долл. |

Результат дисконтирования по ставке 12% |

|||||

Каждый из проектов понижает богатство владельцев на 1,7 тыс. долл., что по меркам данного предприятия немалая сумма.

Вместе с тем первый проект дает нам информацию о том, что может произойти с последующими девятью, и раскрывает их неопределенность. Фактически он дает право в течение года вложить деньги еще в девять таких проектов при благоприятных для этого обстоятельствах (положительном результате первого проекта). Это право представляет собой реальный опцион «колл» на 9 проектов (или 9 опционов, каждый на один проект).

Если оценить эти опционы по модели Блека-Шоулза и добавить их премии к эффекту базового проекта, то результат изменится:

Оценка опционов

Показатели |

Значения |

Количество опционов в проекте |

|

S по каждому опциону, долл. |

18 285, 27 (20 000 – 1714,73) |

Х по каждому опциону, долл. |

|

Премия за один опцион |

|

NPV проекта с опционами |

21 051 (2529,61 х 9 – 1714,73) |

Таким образом, несмотря на кажущуюся невыгодность модернизации, проект вполне оправдан.

Подробно ознакомиться с расчетами опционов можно в .

Использование метода реальных опционов имеет не только преимущества, но и недостатки .

Некритичное применение этой методологии может негативно влиять на бизнес компании и ее конкурентную позицию. Поддержание излишней гибкости в решениях может привести к частому пересмотру планов, потере «стратегического фокуса» и, как следствие, к тому, что компания никогда не достигнет поставленных стратегических целей. Другой немаловажный момент - правильный учет стоимости создания и поддержания реальных опционов. Например, возможность увеличить выпуск продукции (инвестиции в резервы мощностей) может оказаться невостребованной, и не все затраты на создание такого опциона будут оправданны.

Кроме того, внедрение модели реальных опционов требует изменения внутренней культуры компании и подходов к ведению бизнеса, что нередко становится непреодолимым препятствием.

Основная проблема использования методологии реальных опционов заключается в отсутствии квалифицированных специалистов, а также в нехватке российского опыта ее применения.

Не смотря на то, что метод реальных опционов широко известен только среди специалистов - теоретиков в области оценки бизнеса, - в последнее время он получает все большее распространение для оценки инвестиционных проектов.

Использование в управлении компанией такого инструмента, как реальные опционы, позволяет менеджменту уделять меньше внимания созданию «идеальных» прогнозов и направлять больше усилий на определение альтернативных путей развития компании. Применение традиционного метода ДДП приводит к тому, что менеджменту в ходе реализации проекта бывает трудно отказаться от запланированных действий и увидеть новые возможности, которые принесут компании большие прибыли.

Принимая во внимание, что сфера применения этой методики практически неограниченна и везде, где есть неопределенность, можно найти реальные опционы, уже через три-четыре года количество компаний, взявших на вооружение этот метод, значительно возрастет.

По мнению С. Файз, которая успешно внедрила методы оценки реальных опционов в практику «Тексако», реальные опционы - это метод XXI в. . Компании, которые первыми применят его, обеспечат себе конкурентные преимущества в будущем.

Среди предприятий, успешно использующих методы опционов, можно назвать следующие :

- |

крупнейшая международная фармацевтическая компания Merck уже много лет применяет опционные методы для оценки миллиардных инвестиций в разработку новых препаратов; |

«Рино Тинто», английская горнодобывающая группа с годовыми продажами свыше 9 млрд фунтов, осуществляет оценку шахт и принятие решений; |

|

RTZ-CRA проводила оценку месторождений цинка в Перу в целях их возможного приобретения; |

|

«Тексако» оценивает нефтяные месторождения, находящиеся в начальной стадии освоения, и объективно разрешает конфликт между группами руководителей относительно стратегии их дальнейшего освоения; |

|

«Бритиш Петролеум» провела оценку и разработала стратегию освоения нефтяных месторождений в Северном море, экономическая эффективность которых в начале 90-х годов представлялась сомнительной. |

Методы оценки реальных опционов получают все большее признание среди инвесторов: банков и других финансовых институтов, в частности ЕБРР.

Такие крупнейшие российские компании, как «Газпром», «Лукойл», «Татнефть», «Северсталь», а также фирмы, работающие с интернет-технологиями, патентами, лицензиями и др., в своей практике применяют методологию опционов.

ЛИТЕРАТУРА

1. Брейли Р., Майерс С.

Принципы корпоративных финансов. - М.: Олимп-Бизнес, 1997.

2. Брусланова Н.

Оценка инвестиционных проектов методом реальных опционов // Финансовый директор. - 2004. - № 7.

3. Бухвалов А. В.

Реальные опционы в менеджменте // Российский журнал менеджмента. - 2004. - № 2.

4. Дамодаран А.

Инвестиционная оценка. Инструменты и техника оценки любых активов. - М.: Альпина Бизнес Букс, 2004.

5. Калинин Д.

Новые методы оценки стоимости компаний и принятия инвестиционных решений // Рынок ценных бумаг. - 2000. - № 8.

6. Ковалев В. В.

Методы оценки инвестиционных проектов. - М.: Финансы и статистика, 2000.

7. Ковалишин Е. А., Поманский А. Б.

Реальные опционы: оптимальный момент инвестирования // Экономика и математические методы. - 1999. - № 35.

8. Кожевников Д.

Применение моделей «реальных опционов» для оценки стратегических проектов. - М.: МФТИ, 2001.

9. Кныш М. И., Перекатов Б. А., Тютиков Ю. П.

Стратегическое планирование инвестиционной деятельности: Учеб. пособие. - СПб.: Бизнес-пресса, 1998.

10. Лимитовский М. А.

Инвестиционные проекты и реальные опционы на развивающихся рынках. - М.: Дело, 2004.

11. Пирогов Н. К.

Реальные опционы и реальность // Современные аспекты регионального развития: Сборник статей. - Иркутск: БИБММ ИГУ, 2003.

12. Рамзаев М.

Гибкость стоимости // Финансы и экономика в интернет: http://ecommerce.al.ru/analis/newecon/valuefl.htm

13. Сисошвили С.

Разработка инвестиционного проекта // Экономика и жизнь. - 2001. - № 7.

14. Сысоев А. Ю.

Использование моделей «реальных опционов» при оценке эффективности инвестиционных проектов // Вестник ФА. - 2003. - Вып. 4.

15. Топсахалова Ф. М.

Особенности принятия инвестиционного решения при условиях неопределенности и риска // Экономический анализ: теория и практика. - 2005. - № 12.

Также по этой теме.

Несмотря на широкое применение организациями таких традиционных инструментов экономического анализа эффективности капиталовложений, как расчет чистой текущей стоимости (МPV), внутренней нормы рентабельности (IRR) и сроков окупаемости, они часто подвергаются беспощадной критике за статичность. Все эти методы учитывают только осязаемые, материальные факторы и игнорируют нематериальные: будущие конкурентные преимущества, потенциальные возможности и гибкость в управлении. Относительно недавно появился новый метод планирования капиталовложений — анализ реальных опционов. Его сторонники утверждают, что с помощью методики, применяемой для оценки финансовых опционов, можно подсчитать ту часть стоимости проекта, которая создается за счет активного управления и стратегического взаимодействия.

Большинство книг, посвященных реальным опционам, как правило, начинаются с банального замечания о том, что одной из главных характеристик новых условий бизнеса является неопределенность. Честно говоря, именно здесь можно встретить подтверждение ошибочности DCF в том смысле, что «аналитики, стремясь оправдать свою интуицию, нередко манипулируют процессом оценки, прогнозируя нереальные денежные потоки» (Amram, 1999) . Эти книги, кроме того, открыто признают тот факт, что темп реальной жизни обычно не вписывается в рамки намеченного горизонта планирования, в результате чего обоснование инвестиционных решений превращается в бесконечный бег наперегонки. Утверждается также, что оценка стоимости и методика ее проведения часто рассматриваются и представляются иначе при отсутствии полного понимания и приверженности концепции акционерной стоимости. В качестве вступления такие книги чаще всего предлагают довольно интересные примеры неопределенности реального мира. Одним из излюбленных примеров является длительный период освоения новой продукции и низкий уровень успешности, характерные для сферы исследования, разработки и производства лекарств. Другой пример — вероятность резкого увеличения продажных цен на динамичных рынках без соответствующего роста цен на факторы производства — хотя на практике бывает и наоборот. В новом веке неожиданные изменения в технологиях, ценах, структуре спроса и характере конкуренции присущи почти любому бизнесу.

Вне всяких сомнений, руководство сталкивается с неопределенностью, особенно когда дело касается результатов научных исследований и разработок, а также итеративного процесса сбора информации по мере реализации проекта.

По аналогии с политикой формирования цен на финансовые опционы можно заключить, что при увеличении неопределенности результатов проекта возрастает и стоимость реальных опционов, то есть возможностей для управленческой гибкости при принятии решений. Финансовый опцион представляет собой контракт, который, как правило, дает право (но не обязательство) приобрести или продать актив по оговоренной заранее цене в течение определенного периода (или в определенный момент времени). Само слово «опцион» (от англ. option ) означает «полномочие, право или свобода выбора». Однако руководители отделов исследований и разработок сталкиваются с неопределенностью не только результатов проектов, но и их бюджетов, характеристик продуктов, требований рынка и графиков работ. Главный эксперт по реальным опционам Тригеоргис (Trigeorgis, 1993) выделяет пять основных типов опционов: на отсрочку, отказ, расширение, сокращение и переход (например, на другой энергоноситель или источник энергоснабжения). К ним можно добавить еще один, шестой, тип — усовершенствование. Но реальный опцион все же легче описать, чем дать ему точное определение.

С точки зрения оценки бизнеса нас интересуют следующие типы опционов.

Опцион на отсрочку инвестиций, например в случае выбора между немедленным расширением производства (и возможными убытками от падения спроса) и отсроченным расширением (и возможной упущенной выгодой).

Опцион на рост, например, при принятии решения о вложении капитала с целью выхода на новый рынок.

Опцион на гибкость, к примеру, при выборе между строительством одного центрального объекта и строительством двух объектов в разных местах.

Опцион на выход, например, при принятии решения о разработке нового продукта на неустойчивом рынке.

Опцион на обучение, к примеру, при поэтапных инвестициях в рекламу.

Гибкость управления проектом обусловливает значительную ценность опционов, которые помогают наладить процесс постепенных нововведений с незначительными колебаниями характеристик продуктов и требований клиентов. Предполагается, что руководство должно регулярно проводить официальный анализ с целью получения информации обо всех факторах неопределенности. Концепцию реальных опционов можно рассматривать как проблему оптимизации в условиях неопределенности, характерной для реального актива (проекта, фирмы, земельного участка и т. д.), с учетом имеющихся возможностей (опционов). Принимая решение о том, какой уровень финансирования является наиболее подходящим и какие проекты принесут наибольшую выгоду, компания сталкивается с рядом проблем, которые существенно затрудняют точную количественную оценку.

Вот некоторые из них:

- неопределенность рынков и успеха технологии;

- неопределенность, связанная с выбором временных рамок;

- размер капитальных затрат, необходимых для организации массового производства;

- способность руководства своевременно реагировать на изменения в ходе процесса научных исследований и разработок.

Будучи не в состоянии контролировать все эти аспекты в достаточной степени, чтобы точно оценить стоимость своего портфеля научных исследований и разработок, многие компании просто отказываются от наиболее смелых, новаторских и интенсивных исследовательских проектов, отдавая предпочтение более консервативным, что в долгосрочной перспективе может обернуться большими убытками.

Однако анализ инвестиций в научные исследования и разработки совсем необязательно относить к разряду слишком сложных процедур. Согласно теории реальных опционов, традиционные подходы к оценке можно усовершенствовать за счет:

- понимания этапов инвестирования от исследований до организации массового производства и определения мест возникновения основных капитальных расходов в процессе реализации проекта;

- понимания тех ключевых факторов и неопределенности (или рисков), которые влияют на стоимость;

- формирования опционов на каждом этапе с целью управления рисками и реализации возможностей, как то:

- альтернативные решения для удовлетворения тех же коммерческих или технических потребностей;

- подходы, которые позволят извлечь выгоду из более успешных результатов по сравнению с прогнозируемыми;

- опционы на отказ или выход из проекта.

Чтобы получить представление о том, какую стоимость реальных опционов рынок приписывает конкретной компании, сначала необходимо рассчитать стоимость бизнеса на основе дисконтированного денежного потока. Затем она сравнивается с рыночной ценой. Чем больше разрыв между рыночной ценой и дисконтированным денежным потоком, тем выше ценятся рынком реальные опционы, находящиеся в распоряжении компании.

В литературе, посвященной данной тематике, можно обнаружить две основные тенденции. Во-первых, гибкость, судя по всему, всегда повышает ценность любых капитальных инвестиций. Во-вторых, предпочтительной является ситуация, когда опционы открыты. Так, если исходящий денежный поток характеризуется крайней неопределенностью, то со стороны компании, которая не располагает производственными мощностями, вкладывать в проект капитал будет весьма опрометчиво. Причина в том, что, поскольку в целях инвестирования опцион возможен в определенный момент времени в будущем — опцион на покупку, или колл-опцион, — лучше всего иметь его в запасе, но не реализовывать (то есть право собственности на опцион ценится выше, чем его реализация). И наоборот, но по этой же причине, компаниям, которые уже имеют производственные мощности, лучше всего сохранять их и не использовать опцион (пут-опцион) для продажи или отказа от производства. Таким образом, целесообразность обладания производственными мощностями зависит от того, находятся ли они в собственности компании или нет (в отсутствии совершенного рынка производственных мощностей, где выбор очевиден). Оценка реальных опционов позволяет перейти от тщательной оценки активов и необходимости составления правильных прогнозов для управления к точному определению потенциальных реакций на ряд возможных будущих условий.

С точки зрения финансов опционы означают право (но не обязательство) купить или продать ценные бумаги какой-либо компании по оговоренной заранее цене в определенный момент времени или до истечения определенного срока. Главным отличием реальных опционов является нефинансовая природа приобретаемого актива. Осознать и представить себе так называемый реальный опцион совсем нетрудно. Термин «реальный опцион» ввел в обращение Стюарт Майерс (Myers, 1977). Теория реальных опционов расширяет концепцию финансовых опционов (в частности, опционов на покупку) и распространяет ее на сферу экономического анализа эффективности капиталовложений в условиях неопределенности и оценки корпоративных активов или целых корпораций. Это продолжение анализа риска в рамках DCF. Подходы с использованием реальных опционов стремятся перенести интеллектуальную точность и аккуратность моделей оценки опционов на сферу оценки нефинансовых активов и обязательств. Вместо того чтобы рассматривать актив или проект как единый набор ожидаемых денежных потоков, его представляют в виде ряда комплексных опционов, которые в случае реализации порождают другие опционы и денежные потоки. Это довольно сложная концепция, чтобы объяснить ее в двух словах.

Как утверждают ученые, теоретически любые типы инвестиционной гибкости в условиях реального мира можно оценить с помощью методик оценки опционов, позаимствованных у финансовых рынков и товарных бирж. Для этой цели пригодятся три метода:

- модель оценки опционов на покупку;

- модель оценки опционов на продажу;

- модель оценки опционов на акции, по которым выплачиваются дивиденды.

Преимущества метода реальных опционов

Сторонники этого подхода утверждают, что применение принципов опционного ценообразования к нефинансовым активам позволяет преодолеть недостатки традиционного метода приведения к текущей стоимости; особенно это касается субъективности определения скорректированных на риск ставок дисконтирования. Они настаивают на том, что фокусирование на оценке гибкости служит более адекватным критерием оценки в процессе реализации тех проектов, которые в противном случае выглядели бы невыгодными с экономической точки зрения. Метод реальных опционов согласуется с расчетом либо справедливой стоимости, либо стоимости с учетом особенностей конкретного предприятия. Разница, как и в случае с более привычной текущей стоимостью, заключается в выборе допущений. Если реальный опцион является универсальным, то есть доступным любому участнику рынка, то его включение в расчеты соответствует справедливой стоимости. А если реальный опцион является специфическим для конкретной компании, тогда тот показатель, в состав которого входит данный опцион, не отражает ее справедливую стоимость, но может быть достаточно надежной основой для определения ее приведенной стоимости.

Защитники метода реальных опционов неоднократно делали громкие заявления о его достоинствах. Реальные опционы позволяют оценить стоимость гибкости управления при принятии решений в ответ на неожиданные рыночные изменения. Метод реальных опционов представляет собой самый современный и передовой подход к оценке и управлению стратегическими инвестициями. Анализ реальных опционов особенно полезен при оценке стоимости нематериальных активов, которые находятся в процессе разработки и коммерческую жизнеспособность которых доказать невозможно. Метод реальных опционов использует теорию финансовых опционов для количественного измерения стоимости гибкости управления в мире неопределенности. При условии его применения в качестве концептуального инструмента он позволяет руководству охарактеризовать и донести до всех заинтересованных сторон стратегическую ценность инвестиционного проекта. Компания создает акционерную стоимость посредством выявления, управления и реализации реальных опционов, связанных с ее инвестиционным портфелем.

Пожалуй, наиболее многообещающим направлением развития методологии оценки нематериальных активов является концепция реальных опционов, о чем свидетельствует обилие тематической литературы. С помощью теории финансовых опционов можно определить стоимость управленческой гибкости в условиях полной неопределенности. И самое впечатляющее заявление: метод реальных опционов дает возможность корпоративному руководству обратить неопределенность в свою пользу и извлечь из нее выгоду, а также ограничить риск снижения курса акций компании. Воистину нет предела чудесам, на которые способны реальные опционы. Однако свидетельства их успешного практического применения далеко не столь впечатляющи.

Преимущество первого хода и бета-версии

На практике тот, кто рано встает, далеко не всегда оказывается в выигрыше — достаточно посмотреть хотя бы на довольно типичную историю форматов видеозаписи VHS и Betamax. Формат компании Sony Betamax проиграл VHS потому, что не смог обеспечить такую же продолжительность записи, а также из-за морально-этических соображений руководства Sony. Операционная система компании Apple Computer отдала пальму первенства Windows из-за недальновидной ценовой политики. Так что резонно предположить, что стоимость проистекает из изобилия и распространенности продукта, а не из его дефицита. Даже совершенно бесплатная раздача продукта в краткосрочном периоде может считаться хорошим началом, если, конечно, компания может себе это позволить. Посмотрите на браузер Internet Explorer (не принимая во внимание судебные разбирательства), программы Adobe Acrobat Reader, Sun Java или McFee Anti-Virus . Крайне редко производитель программного обеспечения не выпускает бесплатную бета-версию своего продукта в том или ином виде. Задача сводится к тому, чтобы создавать новые программы и постоянно их совершенствовать и обновлять: изобретать товары и услуги быстрее, чем они превращаются в предметы широкого потребления. Между тем, хотя сами программы могут быть и бесплатными, но техническая помощь будет стоить совсем недешево. Компания Cygnus Solutions зарабатывала $ 20 млн в год за счет поддержки бесплатного программного обеспечения Unix. Apache является бесплатным веб-сервером, а компания C2Net осуществляет его поддержку и предлагает платные обновления. С другой стороны, компания может переживать быстрый подъем, забраться на самую вершину мира на короткий промежуток времени, как, например, Nintendo, но пробыть там лишь до тех пор, пока другие игроки, в данном случае Sony и Sega, не вытеснят ее оттуда. И все то, что происходило в период полного крушения в сфере оценки стоимости интернет-бизнеса, отнюдь не доказывает несостоятельность данного комплексного анализа.

Конкурентное преимущество возникает благодаря постоянным инновациям, гибкости и мастерству. Стоимость новых моделей бизнеса, которые концентрируют основное внимание на формировании и развитии опционов с большим потенциалом роста, чрезвычайно высока. По крайней мере, раньше было именно так. Мобуссин из компании Credit Suisse назвал Amazon.com «шведским столом из опционов» и выделил четыре способа, которые помогли компании увеличить ее стоимость за счет реальных опционов. Во-первых, Amazon задействовала опционы на диверсификацию, используя свои позиции на ключевых рынках для запуска сходных проектов. Во-вторых, она использовала свои опционы на увеличение масштаба за счет расширения дистрибутивной сети с целью увеличения объемов продаж существующих подразделений и новых проектов. В-третьих, опционы на обучение возникли благодаря маркетинговым приобретениям, которые могут стать платформой для создания стоимости в будущем. Наконец, Amazon.com вложила средства в ряд молодых многообещающих компаний, стоимость которых при оценке методом реальных опционов оказалась также на достаточно высоком уровне.

Как работает метод реальных опционов

Что общего между реальными опционами и инвестициями в информационные технологии?

Подходы к оценке инвестиций, включая метод чистой текущей стоимости (NPV), часто критикуют за их неспособность к моделированию неопределенности; этот фактор обретает особую значимость в контексте принятия решений об инвестициях в информационные технологии. Даже в том случае, когда чистая текущая стоимость инвестиций в IT является отрицательной (что обычно воспринимается как повод для отказа от инвестирования проекта), эти инвестиции все же могут генерировать потенциально ценные опционы, которые при благоприятных обстоятельствах (то есть если технический риск или другие источники неопределенности не достигнут критического уровня) сделают первоначальные инвестиции целесообразными. Логика реальных опционов также предусматривает право корпораций на отсрочку принятия решений об инвестициях до тех пор, пока не будет устранена неопределенность, в отличие от немедленных и, возможно, необратимых инвестиций, которые могут при неблагоприятных обстоятельствах оказаться убыточными.

Метод реальных опционов по-иному подходит к оценке проектов по научным исследованиям и разработкам, чем DCF. Вместо того чтобы сражаться с мириадами рисков и факторов неопределенности, вырабатывается четкая схема, в которой намечается хронологическая последовательность решений о капитальных вложениях, которые необходимо будет принять в процессе научных исследований и разработок, а также выявляются новые возможности, которые нужно будет внимательно изучить до того, как брать на себя следующие крупные обязательства инвестиционного характера.

Таким образом, компания получает возможность определить последовательность решений относительно управления капиталом, которые будут приниматься по мере развития процесса, а не в начале, когда многие ключевые факторы еще остаются неизвестными. Одновременно с планированием решений, которые потребуется принять в будущем, и разработкой дерева решений следует определить ключевые факторы стоимости и риски на каждом этапе реализации проекта.

Например, реальные опционы, доступные компании, могут включать альтернативные подходы к достижению намеченных коммерческих и технических задач, способность извлечь выгоду из результатов, превосходящих запланированные, а также опционы на отсрочку или выход из проекта.

Во многих случаях достижение желаемого результата обойдется дешевле при создании совместного предприятия, чем при разработке требуемой технологии собственными силами. Это происходит потому, что любое конкурентное преимущество, приобретенное за счет новой технологии, длится лишь до тех пор, пока не появится иная, более совершенная технология. Еще одним компонентом стоимости, который часто упускается из виду при традиционных подходах к оценке, является стоимость накопленных в ходе процесса научных исследований и разработок знаний о возможном размере и доле рынка, а также гибкость реакции компании. Эта накопленная информация имеет реальную ценность, даже если единственно возможным ее применением будет опцион на выход из исследовательского проекта. Однако нередко такие знания ложатся в основу всей стратегии организации производства, так как относительные выгоды от лицензирования технологии, ее разработки собственными силами и дальнейшая коммерческая эксплуатация зависят от конечного размера рынка и связанной с этим неопределенности. Стоимость такого обучения обычно не учитывается при оценке бизнеса, однако ее можно и нужно подсчитывать и включать в расчет стоимости проекта по научным исследованиям и разработкам. Если будущее организации зависит от ее научных разработок, то чрезвычайно важно, чтобы применяемая компанией методология оценки стоимости бизнеса отражала все основные компоненты стоимости, которой обладают ее научные разработки.

Оценка реальных опционов

Модель Блэка-Шоулза чаще всего ассоциируется с оценкой опционов на финансовые ценные бумаги, которые находятся в свободном обращении на бирже. Эта же модель вполне применима и к оценке IT -опционов, хотя, как отмечается в литературе на IT -тематику, необходимо помнить о тех допущениях, которые лежат в основе модели.

Следующие переменные необходимы для расчета стоимости финансового опциона по формуле Блэка-Шоулза (аналогичные переменные, необходимые для оценки стоимости реального опциона, приведены в скобках).

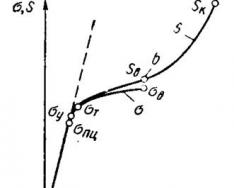

Формула Блэка-Шоулза имеет следующий вид:

где N(.) = вероятности из кумулятивного нормального распределения для взвешивания значений V , X .

V T - X — конечная стоимость опциона на покупку.

V T - e -τ f T X — текущая стоимость опциона на покупку;

(7.2)

(7.2)

![]() (7.3)

(7.3)

Реализация опциона на покупку только в случае выигрыша.

На практике метод реальных опционов применять крайне сложно, но такая возможность не исключена. В прессе был опубликован ряд статей, посвященных изучению этой проблемы и основанных на анализе конкретных примеров, в которых подробно описывалось, как следует оценивать и интерпретировать опционную стоимость инвестиций в информационные технологии.

Стоимость последующих возможностей

Рассмотрим следующий пример. По инвестициям в оборудование Mark I прогнозируется отрицательная чистая текущая стоимость в размере $ 46 млн при годовой ставке дисконтирования 20 %.

- Однако инвестиции в Mark I

дают возможность (опцион) вложить капитал в оборудование Mark II

и увеличить масштабы вдвое через три года.

Инвестиции в оборудование Mark II обойдутся в $ 900 млн; текущая стоимость прогнозируемых денежных потоков от Mark II через три года равна $ 800 млн (соответственно, $ 463 млн сегодня). Таким образом,

Анализ DCF подразумевает пассивное владение реальными активами компании. Сторонники метода реальных опционов утверждают, что DCF не учитывает стоимость управления. Включение в анализ DCF опционного ценообразования позволяет принять в расчет стоимость альтернативных инвестиционных возможностей.

- Технология А предусматривает использование заказного оборудования, управляемого с помощью компьютера, для производства деталей сложной формы, которые необходимы для нового типа двигателя в большом количестве и с низкими издержками. Но если новый двигатель не найдет своего покупателя, то данное оборудование окажется совершенно бесполезным.

- Технология Б предусматривает использование стандартных станков. Затраты на оплату труда будут намного выше, но данное оборудование можно продать или модернизировать в случае, если новый тип двигателя не будет продаваться.

Опцион на отказ

Технология Б аналогична владению опционом на продажу.

Опцион на выбор времени

Допустим, что проект не относится к категории «сейчас или никогда», то есть в него можно вложить деньги немедленно, а можно и подождать. Если проекту обеспечен успех, то ожидание означает потерю или отсрочку первых положительных денежных потоков в ближайшем будущем. Если же проект неудачный, то ожидание может предотвратить серьезную ошибку.

Возможность вложения капитала в проект с положительной чистой текущей стоимостью является эквивалентом опциона на покупку с выигрышем. Оптимальные инвестиции означают реализацию этого опциона в наиболее благоприятный момент (такой опцион в сфере производных финансовых инструментов называют американским).

Опцион на покупку акций, по которым выплачиваются дивиденды.

Текущая стоимость = $ 200 млн. В случае высокого спроса в будущем стоимость проекта возрастает до $ 250 млн, а в случае низкого спроса падает до $ 160 млн.

Если вы отложите инвестиции, то потеряете денежный поток первого года ($ 16 млн или $ 25 млн), но зато сможете избежать большой ошибки — инвестиций в размере $ 180 млн в проект, стоимость которого в будущем может составить всего $ 160 млн.

Опцион на покупку (колл-опцион). Стоимость при благоприятном исходе составит $ 70 млн в следующем году; при неблагоприятном — 0; сегодня опцион на покупку стоит $ 22,9 млн, что превышает выигрыш от его немедленной реализации в размере $ 20 млн.

Калькуляция стоимости опциона

- Американский опцион на покупку — без дивидендов. Если не реализовывать его до наступления срока, то можно рассматривать как европейский опцион на покупку.

- Европейский опцион на продажу — без дивидендов. Стоимость опциона на продажу = стоимость опциона на покупку - стоимость финансового инструмента, лежащего в основе опциона + текущая стоимость цены исполнения.

- Американский опцион на продажу — без дивидендов. Реализация американского опциона на продажу до истечения срока с целью реинвестирования цены исполнения иногда может оказаться целесообразной. Предположим, что, сразу после того как вы приобрели американский опцион на продажу, цена финансового инструмента, лежащего в его основе, упала до нуля. В таком случае, несомненно, лучше реализовать опцион на продажу немедленно; оценить его стоимость крайне сложно, формула Блэка-Шоулза в данном случае не применима.

- Европейский опцион на покупку акций, по которым выплачиваются дивиденды; необходимо снизить цену акций в формуле Блэка-Шоулза на текущую величину дивидендов, уплаченных до момента истечения срока действия опциона, поскольку какая-то часть сегодняшней стоимости акций приходится на их долю.

- Американский опцион на покупку акций, по которым выплачиваются дивиденды. Если размер дивидендов достаточно велик, возможно, вы захотите приобрести опцион и реализовать его непосредственно перед датой, когда акция теряет право на дивиденд.

На практике чаще всего встречаются весьма сложные реальные опционы. Они бывают двух типов: опционы на покупку (колл-опционы) и опционы на продажу (пут-опционы). Опцион на покупку подразумевает право, но не обязательство, приобрести актив по фиксированной цене (цене исполнения) на определенную дату (европейский опцион на покупку) или до истечения определенной даты (американский опцион на покупку). Примерами реальных опционов на покупку является опцион на разработку строительного объекта в определенный момент в будущем (американский опцион) или опцион на расширение производства раньше, чем такое решение примет конкурент (американский опцион). Опцион на продажу представляет собой право, но не обязательство, продать актив по фиксированной цене в будущем; они также бывают американскими и европейскими. Примеры (американских) опционов на продажу: опцион на отказ от месторождения, опцион на изготовление продукции по контракту. Но в целом они встречаются намного реже, чем реальные опционы на покупку. Реальные европейские опционы являются большой редкостью и, пожалуй, больше зависят от финансовых и бухгалтерских аспектов, чем от чисто коммерческих соображений.

И это большая проблема, потому что формулу Блэка-Шоулза нельзя применить для оценки стоимости опциона на акции, по которым выплачиваются дивиденды. Модель Блэка-Шоулза на деле подходит лишь для оценки европейского опциона на покупку. Однако можно легко доказать, что досрочная реализация американского опциона на покупку акций, по которым не выплачиваются дивиденды, не является целесообразной. Следовательно, формулу Блэка-Шоулза можно применять для оценки американского опциона на покупку бездивидендных акций. Эту модель можно использовать и для оценки европейского опциона на продажу. Существует хорошо известная зависимость между стоимостью колл и пут-опционов, которая основана на том факте, что выигрыш в момент истечения срока владения опционом на покупку акций аналогичен вместе взятым выигрышу от владения акцией и опциону на продажу по цене исполнения, равной цене опциона на покупку. И то, и другое позволяет инвестору застраховаться от падения курса акций и выиграть на разнице между курсом акций и ценой исполнения в случае, если цена акций возрастет. Разница лишь в том, что стратегия, основанная на владении только опционами, требует меньше инвестиций, поскольку цену исполнения не придется выплачивать до истечения срока действия опциона.

Таким образом, разница между двумя альтернативами равна текущему значению цены исполнения.

Следовательно, мы имеем:

Стоимость опциона на покупку + текущее значение цены исполнения = стоимость опциона на продажу + цена акции, и путем перестановки получаем:

Стоимость опциона на продажу = стоимость опциона на покупку - цена акции + текущее значение цены исполнения.

Это иногда еще называют паритетом опционов на покупку и продажу. Данная модель полезна при оценке стоимости европейского опциона на продажу (с использованием либо формулы Блэка-Шоулза, либо биномиальных моделей), однако что касается американских опционов на продажу, то она может дать лишь приблизительную цифру. Причина в том, что при определенных обстоятельствах реализация опциона при условии выигрыша будет оправдана, и фактически стоимость американского опциона на продажу не может быть ниже стоимости европейского опциона на продажу.

Модель Блэка-Шоулза не подходит для оценки американского опциона на акции, приносящие дивиденды, поскольку при условии достаточно больших дивидендов досрочная реализация опциона с выигрышем может оказаться вполне оправданной. Однако при таких обстоятельствах можно применить биномиальную модель, если, конечно, известен размер дивидендных выплат. Когда речь идет об инвестиционных проектах, чаще всего встречаются реальные опционы, сходные с американским опционом на акции, приносящие дивиденды, потому что их реализация возможна в любой момент, а также потому что проекты генерируют промежуточные денежные потоки, аналогичные дивидендным выплатам.

При оценке реальных опционов общий принцип заключается в том, что гибкость всегда увеличивает стоимость проекта. Причем зависимость между ними прямолинейная, несмотря на возможные сложности процедуры оценки опционов. Теоретически стоимость инвестиций с опционом можно разложить на две составляющие: стоимость инвестиций без каких-либо альтернативных вариантов и стоимость опциона. Согласно теории реальных опционов, стоимость опциона можно оценить с помощью одной или нескольких моделей опционного ценообразования, а при оценке стоимости инвестиций можно положиться на принципы DCF -анализа.

Например, как можно с помощью метода реальных опционов оценить актив, если его стоимость зависит от риска изменения цены природного газа? Прежде всего, необходимо определить, а при необходимости построить модель поведения рыночных цен фьючерсных контрактов на природный газ. Модель создается для предоставления в любой момент времени данных о распределении вероятностей цены на газ в данный момент с учетом цены на газ за предшествующий период. Затем на основе цены фьючерсных контрактов на природный газ оценивается денежный поток, причем на базе данных о волатильности за текущий или прошлый период определяется скорректированный на риск набор вероятностей. Далее этот денежный поток дисконтируется по безрисковой ставке.

|

Курс акций S — текущая стоимость по ставке 12% от прогнозируемых денежных потоков с момента запуска проекта, за исключением затрат на запуск проекта и на научные исследования и разработки | |

|

Цена исполнения (затраты на запуск проекта) | |

|

Время до истечения срока действия t | |

|

Волатильность | |

|

Стоимость опциона на покупку по формуле Блэка-Шоулза — текущая величина (по ставке 6%) затрат на научные исследования и разработки ($ 119 млн - $ 98 млн) |

В традиционном DCF -анализе все денежные потоки дисконтируются по ставке 12 %, в то время как в модели Блэка-Шоулза затраты на научные исследования и разработки, а также на запуск проекта (в случае его запуска) дисконтируются по безрисковой ставке (6%). А разница, между прочим, составляет $ 27 млн. Подход Блэка-Шоулза, несомненно, представляется более адекватным, поскольку он признает тот факт, что затраты на научные исследования, разработки и запуск проекта не связаны с риском, и поэтому нет нужды дисконтировать их по более высокой ставке.

Пример: опцион на расширение

Допустим, корпорация Uberqualitat Hotel Group , которая занимается гостиничным бизнесом, имеет возможность приобрести закрытую акционерную компанию Quality Hotels Ltd , расположенную в Великобритании. Стоимость компании, определенная на основе DCF с применением анализа свободного денежного потока, составила $ 95 млн. К сожалению, руководство Quality Hotels Ltd настаивает на цене продажи в размере $ 100 млн. Ситуация осложняется тем обстоятельством, что в собственности Quality Hotels Ltd находятся несколько ценных земельных участков в Шотландии и Уэльсе, которые можно было бы использовать в случае сохранения текущей благоприятной экономической конъюнктуры. Однако если в британской экономике наметится спад деловой активности, то их разработка едва ли будет целесообразной. Оптимальный момент для развития гостиничного бизнеса на данных участках наступит ровно через пять лет (само по себе спорное заявление, но ради нашего примера допустим, что так и есть), а стоимость разработки достигнет $ 120 млн; на основе прогнозируемых денежных потоков текущая стоимость денежных поступлений (дисконтированная в рамках пятилетнего срока) составит всего $ 100 млн, что свидетельствует о нерентабельности инвестиций. Поэтому ни один из сопутствующих денежных потоков не был включен в оценку текущей стоимости. Однако в связи с рыночной неопределенностью среднеквадратическое отклонение стоимости этих прогнозируемых денежных потоков является довольно значительным — около 60 % в год.

Следовательно, вполне возможно, что покупка Quality Hotels Ltd может в результате обеспечить доступ на рынок с большим потенциалом роста. Но как оценить стоимость опциона на покупку этой компании?

Нам понадобится дополнительная информация о стоимости капитала для нового бизнеса (скажем, 23 % в год) и безрисковой процентной ставке, — допустим, на основе непрерывно начисляемого сложного процента она составит 10 % в год. Поскольку в данном примере решение о начале строительства будет принято не ранее чем через пять лет, то оцениваемый опцион является по сути европейским опционом на покупку. Что касается входных параметров для расчета стоимости опциона, то цена исполнения равна $ 120 млн, а сегодняшняя стоимость активов, которые лежат в основе опциона, составляет $ 100 млн; при дисконтировании на пять лет по ставке 23 % получаем их текущую стоимость в размере $ 35,52 млн.

В исходной формуле S означает курс акций, X — цену исполнения, а е — коэффициент дисконтирования на основе непрерывно начисляемого сложного процента на t лет по безрисковой ставке, где t — количество лет до истечения срока действия опциона. В нашем случае все переменные остаются без изменений, за исключением S , — этот параметр означает текущую стоимость приобретаемого актива.

Таким образом, мы установили, что, соглашаясь на сделку, Uberqualitat AG получает в свое распоряжение опцион, приблизительная стоимость которого равна $ 11,39 млн. После суммирования с текущей стоимостью денежных потоков от существующего бизнеса получаем конечную стоимость Quality Hotels Ltd, равную $ 106,21 млн, и тогда цена приобретения в $ 100 млн становится намного более привлекательной.

На деле, скорее всего, возникнут дополнительные сложности. К примеру, одобрение проекта расширения может, в свою очередь, повлечь за собой возникновение опционов на дальнейшее расширение, скажем, новых отелей. С другой стороны, если кредитоспособность корпорации в целом ограничена, то это может предотвратить появление других опционов и отрицательно сказаться на совокупной стоимости.

Опцион на отказ от инвестиций

Возвращаясь к примеру с Quality Hotels Ltd, предположим, что компания в составе своих активов имеет почти завершенный гостиничный объект в Корнуолле. С учетом текущего состояния корнуоллской экономики и недавно опубликованных пессимистичных прогнозов ее развития возникает неопределенность, связанная со стоимостью этого отеля и его долгосрочной жизнеспособностью. Текущая стоимость ожидаемых денежных потоков отеля оценивается в размере $ 5 млн, но руководство Quality Hotels Ltd гарантирует обратный выкуп отеля за $ 4 млн через год в том случае, если этого пожелают новые владельцы. По оценкам Uberqualitat AG, среднеквадратическое отклонение чистой текущей стоимости отеля в следующем году составит 30%. Безрисковая ставка вновь принимается на уровне 10 % в год.

Таким образом, можно представить, что Uberqualitat AG обладает опционом на продажу актива с текущей стоимостью $ 5 млн и ценой исполнения $ 4 млн. Поскольку возможность реализовать опцион является единовременной, то опцион можно считать европейским и оценивать с помощью модели Блэка-Шоулза, а также паритета опционов на продажу и покупку, о котором говорилось выше. Для этого необходимо предпринять следующие шаги: 1) оценить опцион на покупку при той же цене и дате исполнения, что и на продажу; 2) рассчитать текущее (дисконтированное) значение цены исполнения; 3) подсчитать стоимость как стоимость опциона на покупку — цена акции + текущее значение цены исполнения. В результате применения данной модели получаем стоимость опциона на покупку, равную $ 1,472 млн.

Одна из проблем, связанных с оценкой опционов на отказ от инвестиций, заключается в том, что модели опционного ценообразования построены на предположении о наличии достоверной информации о цене исполнения. В рассмотренном выше примере так и было, но более реалистичной является ситуация, когда стоимость опциона на отказ от актива зависит в первую очередь от рыночной конъюнктуры, складывающейся на момент совершения сделки.

Опцион на отсрочку инвестиций

Предположим, что компания рассматривает проект стоимостью $ 4 млн и его конечный результат зависит от спроса на продукт в течение первого года. В настоящее время предсказать спрос чрезвычайно сложно, поскольку он напрямую зависит от возможности производства конкурирующего товара, что, в свою очередь, зависит от успешности новой, никем прежде не испытанной технологии. Однако вся эта неопределенность будет полностью устранена к концу первого года. Если спрос в течение первого года будет высоким, на уровне $ 600 тыс. в реальном выражении, то спрос со второго года до бесконечности ожидается тоже на уровне $ 600 тыс. (опять в реальном выражении и весьма упрощенно). Мы также предполагаем, что соответствующая реальная ставка дисконтирования равна 10%, так что стоимость этого денежного потока за бесконечный период составит $ 6 млн. Если же, напротив, к концу первого года спрос окажется низким ($ 300 тыс.), то так будет вечно, а текущая стоимость проекта составит $ 3 млн. Итак, в конце первого года отдача окажется либо высокой ($ 6 млн + за первый год $ 600 тыс. = $ 6,6 млн), либо низкой ($ 3 млн + за первый год $ 300 тыс. = $ 3,3 млн). Простоты ради представим, что оба сценария имеют равную вероятность реализации и что неопределенность спроса является несистематической. Из этого следует, что требуемая ставка дисконтирования остается на прежнем уровне 10%, а текущая стоимость оказывается где-то посередине, то есть составляет $ 4,5 млн.

С помощью традиционного подхода DCF рассчитываем чистую текущую стоимость: $ 4,5 млн - $ 4 млн (капитальные затраты) = $ 500 тыс. Так что проект можно запускать в работу немедленно.

Но что, если мы вместо этого подождем до конца первого года, прежде чем принимать решение об инвестициях? Выражаясь языком реальных опционов, мы сохраняем наш опцион на покупку данного проекта. Этот опцион стоит либо $ 6 млн - $ 4 млн = $ 2 млн в случае высокого спроса, либо ничего — в случае низкого спроса (на пределе). Лежащий в основе опциона актив, проект, стоит в конце первого года либо $ 6,6 млн, либо $ 3,3 млн, включая денежный поток проекта, аналогичный дивидендам по акции. Это опять же зависит от спроса. Для расчета дельты можно применить биномиальную модель опционного ценообразования.

Допустим, безрисковая ставка находится на уровне 5%. Мы сможем застраховать свой портфель от возможного падения цен в том случае, если запишем 1 / 0,6061 = 1,65 опциона на покупку по проекту. Поскольку гарантированная отдача будет не меньше чем $ 3,3 млн, то стоимость опциона на покупку, С , можно найти из следующего уравнения:

(4,5 млн - 1,65C ) × 1,05 = 3,3 млн.

Решив уравнение, получаем стоимость опциона в размере $ 0,8225 млн в случае его сохранения или всего $ 0,5 млн (чистая текущая стоимость) в случае его немедленной реализации. Другими словами, на основе имеющейся информации отсрочка инвестиций является более ценной возможностью, чем безотлагательный запуск проекта. Или, говоря иначе, компания будет стоить на $ 0,3225 млн больше благодаря обладанию опционом на отсрочку инвестиций.

Этот опцион можно также оценить с помощью метода нейтрального отношения к риску. Синтетическая вероятность роста стоимости составляет 0,4318 по сравнению с реальной вероятностью 0,5. На основе синтетической вероятности вычисляется ожидаемый выигрыш от опциона, который затем дисконтируется по безрисковой ставке. Полученная стоимость опциона остается прежней ($ 0,832 25 млн). Следует помнить об одном чрезвычайно важном допущении: предполагается, что стоимость любого из потенциальных денежных потоков не зависит от отсрочки реализации проекта. В некоторых случаях это допущение вполне приемлемо. Например, такой подход к опционному ценообразованию применяется при оценке месторождений и нефтяных скважин. Если учитывать изменчивость цен на данную продукцию, отсрочка инвестиций в данном случае дает определенное преимущество. Однако те компании, которые конкурируют за счет конструктивных технологических преимуществ, едва ли выиграют благодаря возможности отсрочки инвестиций — ведь в таком случае у конкурентов появится больше шансов догнать и перегнать их. Так что, оценивая опцион на отсрочку, следует учитывать возможную потерю конкурентного преимущества в результате того, что инвестиции будут отложены на более поздний срок.

Бизнес-решения, принятые на основе теории реальных опционов

В качестве примеров таких решений можно привести: слияние Time Warner и AOL с целью расширения дистрибутивной сети за счет онлайновой среды; решение портала Yahoo! об освоении бизнеса интернет-аукционов; покупку eBay таких компаний, как Half.com и Butterfield & Butterfield . «Для каждой из данных компаний это был стратегический шаг с целью обеспечения прироста стоимости», — сказал один аналитик. Реальные опционы привлекают внимание как руководителей компаний, так и финансовых консультантов, однако многие до сих пор не имеют о них ни малейшего представления. Судя по приведенному выше краткому перечню бизнес-решений, возможно, это даже и к лучшему.

Проект компании PwC под названием «Инструментарий оценки высоких технологий» (High-Tech Toolkit ), о котором сейчас, в отличие от конца 1990-х годов, почти ничего не слышно, представляет собой практическое применение теории реальных опционов в сфере оценки высокотехнологичных компаний на ранних этапах развития. PwC делит свой инструментарий на три части. К первой относится анализ рынка, который включает внедрение технологии и ее жизненный цикл, определение и сегментацию рынка, модели динамики конкурентного рынка, модели принятия клиентами решений о покупках, а также анализ сценариев. Далее специалисты PwC предлагают клиентам специализированную финансовую модель продукта, включая весьма детализированную модель денежных потоков, которая, в-третьих, предусматривает оценку гибкости (реальные опционы) с учетом результатов анализа рынка. «Жизненный цикл технологии состоит из четырех стадий: научных исследований, изобретения, инноваций, распространения и высшего развития. Каждая из них чрезвычайно важна. В основе нашего подхода лежит ключевая посылка о том, что каждую стадию можно рассматривать как реальный опцион на покупку следующей стадии… [либо] как предложение опциона на отказ от следующей стадии разработки и полное или частичное возмещение затрат за счет получения ликвидационной стоимости активов в том случае, если перспективы продукта оказываются неутешительными».