В предыдущих материалах нашего блога уже неоднократно поднималась тема производных финансовых инструментов (), также несколько топиков были посвящены фьючерсным биржевым контрактам (например, и ). Фьючерсы сегодня являются одним из основных финансовых инструментов на срочном рынке, однако ими дело не ограничивается, и современные биржевые площадки невозможно представить себе и без опционных контрактов. Сегодня речь пойдет именно о них.

История опционов

Корни современных опционов уходят во времена Древней Греции. Одно из первых упоминаний использования опционов встречается в труде Аристотеля, который описывает пример успешной спекуляции, осуществленной другим философом - Фалесом. Тот хотел доказать, что несмотря на бедность, философ может легко заработать денег с помощью ума, просто его не очень интересует финансовая выгода.Фалес, благодаря своим познаниям в метеорологии, предположил, что урожай оливок следующим летом будет богатым. Обладая некоторой суммой денег (весьма небольшой), он заранее арендовал прессы для отжима масла у их владельцев в городах Милет и Хиос , которые вовсе не были уверены, что их услуги будут востребованы в тот промежуток времени - то есть Фалес приобрел право использовать прессы в будущем, но если бы не захотел, то мог бы этого и не делать, потеряв уплаченные деньги.

Когда наступило лето и урожай оливок действительно оказался богатым, Фалес смог хорошо заработать на предоставлении права использования арендованных прессов всем желающим.

Подлинность этой истории ставится некоторыми исследователями под сомнение (особенно много вопросов вызывает способность Фалеса предсказать урожай оливок на полгода вперед), описание деталей самой сделки также не до кона ясно, но часто ее сравнивают с современным понятием опциона пут (put option -подробнее о нём далее).

Еще один пример использования опционов в древности содержится в Библии - по сюжету Лаван предложил Иакову право жениться на своей младшей дочери Рахиль в обмен на семь лет службы. Этот пример иллюстрирует риск, с которым сталкивались торговцы опционами на ранних этапах развития этого финансового инструмента - вероятность отказа от исполнения обязательств одной из сторон. Как известно, по истечении 7 лет, Лаван отказался выдать Рахиль за Иакова, предложив ему жениться на другой своей дочери.

Как и в случае с фьючерсами, опционы вошли в оборот из-за того, что фермерам нужно было обезопасить себя от убытков при неурожаях, а перекупщики товаров могли с помощью подобных контрактов сэкономить средства (при удачном стечении обстоятельств).

Эволюция торговых отношений привела к возникновению бирж и спекулятивной торговли активами на них - в средние века биржевые площадки появились как в Европе (например, в Антверпене), так и в Азии - например, рисовая биржа Дожимы в Осаке.

Известный пример применения опционов и фьючерсов - период так называемой тюльпаномании в Голландии 1630-х годов. Тогда спрос на луковицы тюльпанов стал очень велик и превысил предложение. Поэтому на Амстердамской бирже торговцы могли заключать контракты на покупку или продажу луковиц по определенной цене - в случае опционов, это было именно право, а не обязанность, которым характеризуется фьючерс. При наступлении оговоренной даты покупатель/продавец мог воспользоваться своим правом на покупку или продажу по оговоренной цене, а мог и передумать, не предпринимая никаких действий.

Следующим этапом развития опционов стало появление подобных контрактов на акции на Лондонской бирже в 20-х годах 19 века (хотя первый опционный контракт на товары был заключен на этой бирже еще в конце 17 века). Объёмы торгов опционами на тот период были совсем невелики, а в США в конце века на некоторых биржах подобные операции вообще были запрещены.

До 1973 года торговля опционами велась в очень небольших объёмах (хотя отдельные спекулянты вроде Джесси Ливермора и пытались нажиться на них). В этом году была основана Чикагская биржа опционов CBOE, на которой началась активная торговля данным финансовым инструментом. Биржа запустила стандартизированную торговлю опционными контрактами. Помогли развитию данного вида торговли и власти США, разрешив банкам и страховым компаниям включать опционы в свои инвестиционные портфели.

Что такое современный опцион

На данный момент под опционом понимается право купить или продать определенный актив (его называют базисным) в будущем по определенной цене. Похоже на рассмотренные нами в одном из предыдущих материалов фьючерсы, при одном отличие - фьючерс является обязательством совершить сделку в оговоренный срок по оговоренной цене, а опцион - это право. Покупатель опциона может своим правом купить или продать актив воспользоваться, а может и не делать этого. Поэтому, по сравнению с фьючерсами, опционы являются нелинейным инструментом, позволяющий биржевым торговцам реализовывать гибкие стратегии.Как и фьючерсы, опционы торгуются на бирже - как правило в тех же секциях (на Московской бирже это срочный рынок). В качестве базового актива опционы обычно используются те же активы, что и для фьючерсов. Кроме того, базовым активом опциона может быть и сам фьючерс.

Аналогично с фьючерсами, у опциона есть дата исполнения (экспирации). По способу исполнения опционы делятся на американские и европейские. Американские могут быть исполнены в любой момент до даты экспирации, а европейские лишь строго в эту дату.

Для удобства отображения всех параметров опционов обычно ими торгуют с помощью специального интерфейса в терминале, который называется доской опционов.

Как это работает

Опционы бывают двух типов - колл (call option) и пут (put option). Покупатели call-опционов (еще их называют держателями) приобретают право купить базисный актив в будущем по определенной цене - её называют ценой страйк. Соответственно, продавцы опциона колл (или подписчики) продают покупателю такое право за определенную сумму денег, называемую премией опциона. Если покупатель решит реализовать свое право, то продавец будет обязан поставить ему базовый актив по заранее оговоренной цене, получив взамен деньги.В случае опциона put держатель наоборот приобретает право продавть базисный актив в будущем по определенной цене, а продавец, соответственно, покупателю такое право продает за деньги. Если покупатель в дальнейшем решит воспользоваться своим правом, то продавец put-опциона будет обязан принять от него базисный актив и заплатить за него оговоренную сумму.

Получается, что на один и тот же базисный актив с одним и тем же сроком исполнения можно заключить четыре сделки:

- Купить право на покупку актива;

- Продать право на покупку актива;

- Купить право на продажу актива;

- Продать право на продажу актива.

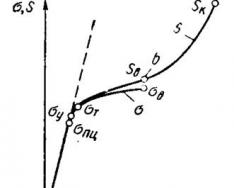

где Р – рыночная цена актива на дату окончания контракта, П – цена на актив, назначенная в контракте, цена исполнения или страйк-цена, К – количество активов по контракту, Ц – цена покупки опциона (опционная премия).

Если же к моменту завершения контракта рыночная стоимость снизилась (Р<П), то владелец опциона откажется от покупки активов и при этом потеряет сумму, равную цене опциона: Дс=-Ц.

Проиллюстрируем на примере. Допустим инвестор хочет заключить опционный контракт типа пут на продажу 100 акций какого-либо эмитента по цене 100 рублей за штуку через шесть месяцев, учитывая, что текущая стоимость актива равна 120 рублей. Инвестор, покупая опцион, рассчитывает на падение цены акций в течение следующих 6 месяцев, продавец опциона же наоборот надеется на то, что цена как минимум не упадет ниже 100 рублей.

Здесь больше рискует продавец опциона (подписчик) - если курс акций упадет ниже 100 рублей, то купить актив ему придется по 100 рублей, хотя актуальная цена на рынке может быть уже и ниже. Доход покупателя опциона же будет еще больше, поскольку он купит на рынке дешевые акции и продаст их по заранее оговоренной более высокой цене - и вторая сторона сделки будет вынуждена у него их купить.

Как и в случае с фьючерсами, в качестве посредника и гаранта исполнения сторонами сделки своих обязательств выступает биржа, которая блокирует на счетах продавца и покупателя гарантийные депозиты, гарантируя таким образом выполнение оговоренных условий.

Зачем нужны опционы

Опционы используются как для извлечения прибыли из спекулятивных операций, так и для хеджирования рисков. Они позволяют инвестору ограничить риск финансовых потерь только определенной суммой, которую он уплачивает за опцион. В то же время прибыль может быть любой. Это выгодно отличает опционы от фьючерсов, где вне зависимости от того, оправдались ли предположения инвестора относительно рыночной конъюнктуры, он обязан совершить сделку по оговоренным условиям в оговоренный день.Опционы являются рисковым видом инвестиций, однако их плюс в том, что риск заранее известен - инвестор рискует потерять только цену опциона.

Благодаря этой своей особенности, опционы пользуются большой популярности у спекулянтов (которые приносят на рынок ликвидность, о чем мы писали в наших прошлых материалах), а инвесторы получают гибкий инструмент построения сложных торговых стратегий.

Опционы прошли долгий путь длиной в сотни лет. Зародившись в мире, который был совсем не похож на нынешний, они видоизменились для того, чтобы решать задачи современных инвесторов и торговцев. Сейчас, благодаря гибкости и возможности получения приемлемых результатов, данный финансовый инструмент находятся на пике популярности, и его использование постоянно растет.

Опцион – финансовый инструмент производного типа. Он дает право приобрести или продать базовый актив по фиксированной стоимости, значение которого определяется в момент заключения соглашения. Данный инструмент относится к , которые сегодня очень распространены и востребованы, но имеют довольно сложную структуру, из-за чего у начинающих инвесторов могут возникать определенные сложности. Мы попытаемся доступно объяснить, что такое опцион простыми словами.

Основные свойства опционов

К основным параметрам подобных договоров относятся:

- Тип и характеристики предмета соглашения , то есть реальный товар торгуется, котировки валют или биржевые индексы, какова их и прочие важные свойства. Суть в том, что по некоторым позициям движения котировок предсказать гораздо проще, соответственно с ними работают гораздо охотнее;

- Страйк – цена исполнения. В данном случае подразумевается стоимость, которую уплатит покупатель инструмента, если решит воспользоваться своим правом приобретателя;

- Цена соглашения – премия, которая выплачивается продавцу и которая останется у него в том случае, если покупатель решит отказаться от своего права;

- Дата экспирации – срок, на протяжении которого действительно соглашение. На сегодняшний день чаще всего используются стандартные 3 месяца. Хотя в некоторых случаях, прежде всего, при спекулятивной игре на биржевых индексах, срок экспирации может сокращаться и до нескольких минут.

Использование опционных контрактов

Опционный контракт – инструмент широкого действия. Продавать можно что угодно – от реальных товаров до валют и даже биржевых индексов. Все, что в условиях современного рынка можно покупать и продавать.

Опционный контракт – инструмент широкого действия. Продавать можно что угодно – от реальных товаров до валют и даже биржевых индексов. Все, что в условиях современного рынка можно покупать и продавать.

Инвесторы чаще всего используют его для хеджирования рисков, возникающих при заключении сделок на фондовом рынке. Предположим, что по прогнозам аналитиков в ближайшем будущем ожидается резкий рост или обвал курса конкретных акций, но рынок в этот период характеризуется крайней нестабильностью. Тогда вместо заключения стандартной сделки купли продажи, выгоднее приобрести опционный контракт. Если прогноз сбудется, то покупатель будет иметь право выкупить акции по той ставке, что была на момент заключения договора. В противном случае он сможет отказаться от их приобретения и тем самым избежать значительных убытков, ограничив свои потери суммой уплаченной продавцу премии.

Если судить по приведенному выше примеру, может показаться, что подобный инструмент выгоден только его покупателю. Продавец же берет на себя обязанности, в рамках которых должен будет продать или купить свой товар по крайне невыгодной цене. Наблюдение это справедливо, но только отчасти.

Покупать выгодно в периоды высокой волатильности рынка, когда ожидаются значительные колебания ставок и курсов, которые обычно наблюдаются . А вот при развитии бокового тренда, когда на рынке наблюдается относительная стабильность, продажа может стать весьма целесообразной тактикой.

Основные виды опционов

Классификация строится на 4 ключевых характеристиках. Прежде всего, различают товарный и финансовый тип. В первом случае объектом являются реальные физические товары. Это может быть кофе, пшеница, драгметаллы, энергоносители, например, нефть brent или мазут. В случае с финансовым типом предметом соглашения становятся , фондовые индексы или процентные ставки и даже , которые сами по себе тоже являются деривативами.

По условиям исполнения деривативы данного рода могут быть европейскими или американскими. Европейские могут быть исполнены только непосредственно на дату экспирации, хотя иногда опционный договор может предусматривать небольшой временной зазор – плюс/минус 2-3 дня. Американские деривативы могут выполняться в любой момент до истечения срока экспирации.

«Поскольку продавец американского опциона рискует гораздо больше, чем продавец европейского, то и премия по ним на порядок выше. Несмотря на это, американский тип более популярен – на его долю приходится около 80 % всех заключаемых сделок».

Главный классифицирующий признак – предоставляемое право. Сделка типа Колл (call) дает приобретателю право купить базовый актив, типа Пут (put) – продать.

Также сделки различают по рынку обращения – биржевые и внебиржевые. Биржевые характеризуются более высокой ликвидностью и надежной системой гарантийного обеспечения. Несмотря на это, внебиржевой рынок развит гораздо сильнее, что объясняется гибкостью и более демократичными условиями их обращения.

Особый тип – бинарные опционы

Существует также особый тип опционов – бинарные или, как их еще называют «цифровые». Основное их отличие в том, что объектом выступает не сам актив, а сделанный трейдером прогноз относительно поведения его цены. Для лучшего понимания объясним суть такого опциона простыми словами.

Предположим, трейдер считает, что стоимость некоего актива в ближайший час вырастет. Он покупает соответствующий бинарный опцион стоимостью 10 рублей с вознаграждением в случае исполнения – 100 рублей. Если прогноз окажется верным, и к моменту экспирации курс действительно будет выше, чем был при заключении сделки, пусть даже всего на 1 пункт, договор будет считаться исполненным и трейдер получит 100 рублей. То есть его прибыль составит 90 рублей.

Предположим, трейдер считает, что стоимость некоего актива в ближайший час вырастет. Он покупает соответствующий бинарный опцион стоимостью 10 рублей с вознаграждением в случае исполнения – 100 рублей. Если прогноз окажется верным, и к моменту экспирации курс действительно будет выше, чем был при заключении сделки, пусть даже всего на 1 пункт, договор будет считаться исполненным и трейдер получит 100 рублей. То есть его прибыль составит 90 рублей.

Если же на момент экспирации стоимость базового актива окажется ниже стартовой, то договор будет считаться не исполненным и трейдер не получит ничего. В этом случае его убыток составит 10 рублей.

Если в случае с классическим вариантом возможный убыток покупателя является фиксированным, а прибыль – не ограниченной, то при использовании бинарного контракта оба параметра представляют собой постоянную, заранее известную величину. Прибыль или убыток, полученный трейдером зависит от того, верно ли он спрогнозировал движение цены. При этом совершенно не важно, насколько именно вырастет или упадет стоимость.

Подводя итоги, ответ на вопрос, что такое опцион, можно дать в одно предложение. Это финансовый инструмент, договор, по которому одна сторона за определенное вознаграждение берет на себя обязанность продать некий актив по фиксированной цене, а другой участник получает право его купить, либо отказаться от сделки, если она перестала быть для него выгодной.

Сегодня часто можно услышать про такой инструмент торговли, как опцион. Что это такое? Опционы - это тип производных ценных бумаг. Они являются производными, потому что их цена неразрывно связана со стоимостью чего-либо еще. В частности, опционы - это контракты, которые предоставляют право, но не обязательство покупать или продавать базовый актив по установленной цене до определенной даты. Право на покупку называется опционами на покупку, а право на продажу - опцион пут.

Отличие от других вариантов

Люди, знакомые с производными инструментами, могут не замечать очевидной разницы между этим определением и тем, что делает фьючерсный или форвардный контракт. Необходимо понимать, чем отличаются между собой такой договор и опцион. Что это такое? Ответ заключается в том, что фьючерсы или форварды дают право и обязательство покупать или продавать в какой-то момент в будущем. Например, короткий фьючерсный контракт на крупный рогатый скот обязан доставлять физических коров покупателю, если он не закрывает свои позиции до истечения срока. Контракт опционов не несет одного и того же обязательства, и именно поэтому его называют производным.

Инвестиция в опцион: что это такое?

Опцион на покупку может считаться депозитом для будущей цели. Например, разработчик земли может захотеть получить право на покупку пустого участка в будущем, но захочет воспользоваться этим правом, если будут введены некоторые законы о зонировании. Он может купить опцион колл от землевладельца, чтобы приобрести лот на сумму 250 000 $ в любой момент в ближайшие 3 года. Конечно, землевладелец не предоставит такой вариант бесплатно, разработчик должен внести авансовый платеж, чтобы получить это право. Что касается опционов, эта стоимость называется премией и является ценой контракта. В этом примере ее размер может составлять 6 000 $, которые разработчик платит землевладельцу. Например, проходит два года, и зонирование стало одобрено. Разработчик реализует свой вариант и покупает землю за 250 000 долларов, хотя рыночная стоимость этого участка удвоилась. В альтернативном сценарии одобрение зонирования не наступает на протяжении 4 лет, до истечения срока действия этого варианта. Теперь разработчик должен заплатить рыночную цену. В любом случае землевладелец удерживает 6 000 долларов. Это и есть гарантии, которые предоставляет опцион.

Что это такое, когда речь идет о продаже? С другой стороны, опцион пут можно рассматривать как страховой полис. Например, земельный девелопер владеет большим портфелем акций голубых фишек и обеспокоен тем, что в ближайшие два года может произойти спад. Он хочет быть уверенным, что если проявится медвежий тренд, его портфель не потеряет более 10% своей стоимости. Если 500 пунктов в настоящее время торгуется на уровне 2500, он может приобрести опцион пут, который предоставляет ему право продать индекс на 2250 в любой момент в течение следующих двух лет. Если через шесть месяцев рынок упадет на 20%, он имеет возможность продать 250 пунктов по индексу 2250, через год остальное по 2000, и общая потеря составит всего 10%. На самом деле, даже если рынок опустится до нуля, он по-прежнему будет терять только 10%, учитывая его опцион пут. Опять же, покупка опциона обойдется в определенную стоимость (премию), и если рынок не упадет за этот период, она будет потеряна.

Какова ситуация на практике?

Торговля опционами - одна из популярных тенденций на сегодняшних финансовых рынках. Как опытные трейдеры, так и начинающие спешат их добавлять в собственные инвестиционные портфели. Подобно иным торговым платформам или видам бизнеса, вы должны иметь свою стратегию, чтобы последовательно зарабатывать деньги.

Если заниматься этим без стратегии или тактики, которые помогут вам торговать, вы также можете считать себя азартным игроком. Полагаться на удачу совсем не безопасно при такой торговле, поскольку в конечном итоге это не сработает для вас и может привести к потере всех ваших инвестиций. Вы будете нуждаться в твердом методе, который вы сможете применять каждый раз, и который вам поможет сделать правильные прогнозы. Кроме того, вам нужно использовать стратегию, в которой вы хорошо разбираетесь и которая успешно увеличит ваши шансы быть в профите.

Ставка или торговля?

Стратегии обычно можно классифицировать на две группы. Эти категории:

- Стратегии ставок на основе ставок - означают, что инвестор использует исключительно ставки, независимо от того, знаком он с финансовыми рынками либо нет. Такие стратегии применяют несколько тактик, направленных на увеличение вероятности выигрыша. Основанные на данных из новостей, они выступают самым наглядным примером в этой группе.

- Стратегии поведения на рынке - здесь инвестор почти целиком полагается на технические и статистические данные, которые доступны сами по себе или получены в результате исследований. Такие стратегии могут быть сложнее для понимания и применения, но при этом они наиболее надежны, поскольку они объективны. Существуют методики и сигналы для бинарных опционов, созданные для того, чтобы облегчить для вас понимание некоторых данных.

Стратегия фундаментального анализа

Такой способ торговли связан с проведением анализа общей производительности либо атрибутов определенной компании. Как инвестор или трейдер в бинарных опционах, вы заинтересованы в том, чтобы знать о состоянии баланса, прибылях и расходах, и обязательно о движении материальных средств компании, прежде чем вы купите бинарные опционы. Другие факторы, без проверки которых не обойтись, включают наличие претензий со стороны сотрудников и деловых партнеров. Говоря простым языком, эта стратегия анализирует общую картину заинтересовавшего бизнеса, в который вы хотите инвестировать свои акции и временами в общую отрасль.

Стратегия технического анализа

Такой способ торговли очень популярен при сделках с опционами. Его реализация главным образом связана с изучением прошлого при использовании различных параметров, таких как графики и диаграммы. Они применяются с целью предсказать будущую стоимость актива. Данный метод не связан с получением внутренней стоимости актива. Такая стратегия очень полезна в торговле опционами, потому что, будучи трейдером, вам не нужно вникать в финансовые отчеты компании. Из числа инструментов, применяемых в техническом анализе, можно отметить различные сигналы для бинарных опционов и индикаторы (наиболее распространены полосы Боллинджера и скользящая средняя).

Стратегия основных опционов

Эта стратегия довольно популярна среди трейдеров опционов. Она разработана и используется с целью защитить себя от понесения полных потерь на свои инвестиции. Вы делаете выбор валюты либо базового актива, в котором вы заинтересованы, после чего, если цена исполнения будет двигаться в выгодном направлении, вы поместите опцион колл. В то же время вы поместите опцион пут на тот же актив. Такую тактику предлагают и многие брокеры бинарных опционов.

Можно использовать следующий пример.

Вариант валюты GBP/USD идет в 1:4000. Вы устанавливаете опцион колл на 100 долларов, срок действия которого истекает спустя 30 минут. Выплата будет равна 70% и 15%, если вы проиграете. В первые четверть часа актив находится на 1:4015, что хорошо для вас. В это конкретное время вы покупаете опцион пут на тот же актив по цене 1:4015, истекающий через 15 минут по цене 100 долларов США. Выплаты совпадают с выплатами по опциону колл.

По прошествии 30 минут будет два результата. Ваши 30-минутные выигрыши и 15-минутный проигрыш опционов. Вы получите 185 долларов от 70% выигрыша за вызов и 15% утешительного возмещения от опциона «пут».

Все бинарные опционы (независимо от того, колл или пут) означают деньги. Вы будете иметь 340 $ (170 $ + 170 $). Поскольку практически невозможно проиграть оба варианта, общий риск потери в такой торговле составляет всего 15 долларов США.

Алгоритмические и сигнальные помощники

Существуют приложения, предлагаемые разработчиками, которые очень удобны при ведении торговли или осуществлении анализа рыночных данных. Возможно, вам стоит инвестировать в такого помощника. Это приложение устанавливается на вашем компьютере и ищет данные, которые вам следует изучить, а затем анализирует, чтобы найти наилучшие результаты. Зачастую такие программы предлагают опытные брокеры бинарных опционов. Эти платформы полезны тем, что в них применяются одновременно сведения анализа и технического, и фундаментального. Затем компьютер будет выбирать сделку для вас, позволяющую торговать выгодно.

Вы могли бы даже пойти дальше и разработать собственное приложение, которое будет торговать для вас. Вместе с тем вам потребуется обновлять исходные данные регулярно, из них программа выбирает свои аналитические данные. Чтобы пойти этим путем, вы должны иметь обширный опыт и иметь хорошее представление, как зарабатывать на опционах.

Торговая стратегия коинтеграции

На рынке могут быть две акции с высокой корреляционной зависимостью. Это может быть связано с тем, что они находятся в одной и той же отрасли и торгуются на одном и том же рынке, что влияет на многие факторы одинаково. Учитывая высокий уровень корреляции между указанной парой акций, вы заметите, что всякий раз, когда между ними существует разрыв, он вскоре закроется. Разрыв может быть вызван ослаблением одного запаса временно. Главная задача здесь - определить его.

После определения разрыва вам нужно купить опцион колл для слабых акций или пут для актива, если цена акций будет выше. В конечном итоге оба актива придут к корреляционному пути, и это должно стать «точкой выхода».

Рейтинг бинарных опционов

Стратегии, как и инвестиционные варианты, многочисленны, и вы можете получить ту, которая даст вам стабильный выигрыш. Если вы новый трейдер, хорошо исследуйте и определите одну стратегию, которая наилучшим образом соответствует вашему торговому портфелю и схеме. Если вы немного более опытны, вы можете разработать свою личную стратегию либо объединить две уже существующие для создания гибрида. В любом случае вам поможет опытный брокер, который позволит вам не потерять ваши вложения и существенно увеличить профит. Рейтинг бинарных опционов (точнее, компаний, которые занимаются такой торговлей) в настоящее время выглядит следующим образом:

- Olymp Trade - бесспорный лидер не только на российском, но и на международном рынке. Известен своей системой бонусов для новичков и неограниченным демо-счетом, позволяющим пройти качественное обучение.

- Binomo - несмотря на то что с бинарными опционами компания работает всего лишь с 2014 года, ее репутация безупречна. Предлагает уникальные условия для торговли, отсутствующие у других брокеров.

- Utrader - торговая платформа создана специально под русскоязычных трейдеров, наиболее всего подходит для сделок с краткосрочными опционами. Рассчитана на опционы с минимальным депозитом, составляющим менее 10 долларов.

- Finmax - относительно молодой брокер, стремительно занявший верхние строчки рейтингов. Из отличительных черт можно выделить несколько уровней счетов, требующих различный размер депозита. Чем выше уровень, тем больше требуется вложений и, соответственно, больше бонусов и привилегий.

- "Бинариум" - торговая платформа рассчитана на совершение долгосрочных сделок. Из существенных особенностей можно выделить неплохую систему страхования рисков.

Каких видов он бывает, и как этот инструмент используется для заработка частными инвесторами и трейдерами.

Понятие “опцион” часто можно встретить в биржевых сводках или даже обычных новостях экономики. Чтобы правильно трактовать эти новости и понимать, какой смысл они в себе несут, каждый человек, для своего общего развития, должен знать, что такое опцион.

Что такое опцион?

Само понятие “опцион” известно уж давно, оно появилось гораздо раньше, чем те бинарные опционы, которые сегодня столь популярны в сфере биржевого заработка. Термин “опцион” происходит от латинского optio, что в переводе означает “выбор, желание, усмотрение”.

Опцион – это контракт, согласно которому одна из сторон приобретает право купить у другой стороны или продать другой стороне оговоренное количество какого-либо биржевого актива в оговоренный срок (конкретное время или отрезок времени). Очень важный момент: опцион предполагает именно право купли/продажи, а не обязательство!

Опционный контракт обязательно включает в себя следующие моменты:

1. Наименование актива сделки;

2. Количество (объем) актива сделки;

3. Время или отрезок времени, в которое может быть совершена сделка;

4. Тип сделки (покупка или продажа);

5. Цена сделки – цена исполнения контракта, ее также называют “цена страйк”.

Понятие “опционный контракт” не обязательно означает, что это некий распечатанный договор с печатями и подписями сторон (хотя, возможен и такой вариант). На практике сейчас применяются электронные формы опционов, купить и продать которые можно лишь нажатием на кнопку в биржевом терминале. А ранее опционы выпускались в виде ценных бумаг, пример такого опциона изображен на картинке в начале статьи.

Стоимость (цена) опциона или премия опциона определяется, исходя из текущей ситуации на рынке и прогнозов. Как правило, она выражается в пунктах котировок денежного актива, на который приобретается опцион (2 пункта, 5 пунктов, 20 пунктов и т.д.), но может выражаться и в денежном значении.

Теперь, когда мы знаем, что такое опцион, переходим к его более детальному рассмотрению.

Виды опционов.

Существует всего 2 основных вида опционов, исходя из направления сделок, которые планируется осуществить с их помощью:

1. Опционы Call (Колл) – Контракт, дающий право на покупку товара.

2. Опционы Put (Пут) – Контракт, дающий право на продажу товара.

Также выделяют разные виды опционов, исходя из их функциональных возможностей:

1. Опцион европейского типа (европейский опцион) – дает владельцу возможность воспользоваться своим правом покупки/продажи актива исключительно в конкретный день – последний день действия опционного контракта.

2. Опцион американского типа (американский опцион) – дает владельцу возможность воспользоваться своим правом покупки/продажи актива в любой день на протяжении срока его действия, в том числе, и в последний.

3. Опцион азиатского типа (азиатский опцион) – дает владельцу возможность воспользоваться своим правом покупки/продажи актива в любой день на протяжении срока его действия, но по средневзвешенной цене за весь период действия опциона.

Применение опционов.

Использование опционов в биржевой торговле осуществляется для достижения следующих целей:

1. Хеджирование рисков. Приобретая опцион, участник торгов страхует себя от возможных потерь по сделке, которую он планирует совершить в будущем. Стоимость опциона является платой за такую страховку.

Рассмотрим пример : Нынешняя цена акции – 100 долларов. Инвестор планирует купить эту акцию через месяц (когда у него будет денежное поступление), но боится, что цена на нее может вырасти. Чтобы хеджировать риск роста стоимости, инвестор покупает опцион call на 100 долларов за акцию, сроком на месяц, заплатив за него, например, 2 доллара. Если через месяц цена акции становится, допустим, 110 долларов – он пользуется правом опциона и покупает ее все равно за 100 долларов. С учетом премии опциона, покупка обходится в 102 доллара. При этом он тут же, если захочет, сможет продать акцию по рыночной цене 110 долларов и заработать 8 долларов. Если через месяц цена акции, допустим, падает и становится 95 долларов – он не пользуется правом опциона, и покупает ее по рыночной цене за 95 долларов. С учетом премии опциона покупка обходится в 97 долларов.

Другой пример : Инвестор покупает акцию за 100 долларов, и хочет подстраховать себя от падения ее в цене на протяжении месяца. Он покупает опцион put на продажу этой акции за те же 100 долларов, заплатив премию 2 доллара. Допустим, через месяц цена акции падает до 90 долларов. Тогда инвестор пользуется правом опциона и продает свою ценную бумагу за 100 долларов (за минусом премии опциона он получает, фактически, 98 долларов). При этом он тут же может купить эту же акцию за 90 долларов, заработав на этом 8 долларов. Даже если предприятие-эмитент банкротится, и цена акции падает до нуля, инвестор тоже может воспользоваться правом опциона и продать ее за 100 долларов. А если цена на акцию за месяц, допустим, вырастет до 110 долларов – инвестор ничего не потеряет, только заработает чуть меньше, с учетом премии опциона.

2. Спекулятивный заработок. Приобретая опцион, участник торгов может продать его другому участнику до истечения срока действия по более выгодной цене, поскольку опционы являются такими же биржевыми активами, как реальные товары, валюты, ценные бумаги и т.д.

Рассмотрим пример : Нынешняя цена акции – 100 долларов, опцион на покупку по этой цене сроком на месяц стоит 2 доллара. Инвестор-спекулянт прогнозирует, что цена на эту акцию будет расти. Он покупает опцион call и ждет. Допустим, через 15 дней цена акции становится уже 105 долларов. Тогда инвестор продает имеющийся у него опцион на покупку акции еще через 15 дней по цене 100 долларов уже за 5 долларов. Тем самым, он зарабатывает 3 доллара, а новый владелец опциона получает право через 15 оставшихся дней купить акцию за 100 долларов, суммарно заплатив за нее 105 долларов с учетом стоимости опциона.

На биржах и внебиржевых рынках подобные операции с опционами совершаются ежедневно тысячами. То есть, опционные контракты представляют собой и хороший инструмент для спекулятивного заработка.

Надеюсь, что вы разобрались с тем, что такое опцион, какие виды опционов существуют, и в каких ситуациях они применяются. Думаю, приведенные примеры хорошо это показывают.

В дальнейшем я продолжу знакомить вас с темой опционов, в частности, рассмотрю так популярные ныне бинарные опционы, которые, к слову, имеют существенные отличия от того, что представляет собой опцион в своем классическом понимании.

До новых встреч на ! Позаботьтесь о своей финансовой грамотности – это качество никогда не будет лишним!

Опцион - это контракт, дающий право купить или продать определенный актив по заранее оговоренной цене. В статье читайте, что такое опционы простыми словами, какие есть виды опционов и где они применяются.

О чем эта статья :

Что такое опцион простым языком

Опцион – это особый вид контрактов. В нем продавец договаривается с покупателем о продаже определенного актива по заранее оговоренной стоимости. Покупатель имеет право выкупить актив по этой цене. Именно право, а не обязанность - он может и не совершать сделку.

Цена актива, оговоренная в договоре, называется страйк (англ. strike price). Она может отличаться от рыночной цены, которая сложилась на актив. Такую цену называют спот (англ. spot price).

Цена опциона

За возможность заключить подобный договор покупатель выплачивает продавцу некоторую сумму - премию. Цена опциона - это и есть эта премия. В идеале премия должна быть такого размера, чтобы продавец и покупатель ничего не заработали и не потеряли.

Традиционно продавцов называют грантор (англ. grantor) или райтер (англ. writer), а покупателя тейкер (англ. taker) или держатель (англ. holder).

Исполнение условий договора может происходить в определенный установленный день, который оговорен в договоре, такой опцион считается европейским. Если погашение может быть произведено на протяжении всего времени до установленного дня, его называют американским. Кстати, ценные бумаги именно американского типа обращаются на российских биржах.

Что должно быть указано в опционе

В каждом контракте должны указываются следующие параметры договора:

- стиль - американский или английский

- количество базисного актива, подлежащего поставке при погашении;

- дата, когда истекает действие контракта;

- день погашения при исполнении опциона;

- ценовые параметры - премия, расчетная цена, интервалы цен, возможность изменения цены;

- ограничения и другие необходимые сведения.

Еще по теме :

Чем поможет : мотивировать руководителей компании на рост стоимости бизнеса в долгосрочной перспективе, избежать возможных конфликтов по поводу вознаграждения.

Чем поможет : на реальном примере понять, какие существуют отличия при использовании фьючерсов и опционов в целях минимизации валютного риска.

Чем поможет : узнать, как застраховать бизнес от валютных рисков, чтобы оплачивать поставки по прогнозируемому курсу в течение всего года.

Опцион-колл и опцион-пут

Традиционно различают «опцион колл» и «опцион пут». Опцион-колл происходит от английского Call option. Еще его называют опционом на покупку или опционом покупателя. Продавец продает актив, а покупатель получает возможность его купить.

Опцион-пут, (англ. put option), это опцион на продажу. В нем покупатель получает возможность выставить на продажу актив, а продавец обязуется этот актив выкупить.

Особенность данного дериватива заключается в том, что в нем одна сторона получает возможность выполнить сделку, а вторая сторона - обязана выполнить сделку. За это второй стороне и выплачивают премию.

Есть еще три термина, которыми оперируют при работе с опционами, они касаются доходности:

- In the money - «при деньгах». Это значит, что реализация актива по договору принесет прибыль.

- At the money - «при своих». Реализация актива не принесет ни прибыли, ни убытков.

- Out of the money - «без денег». Реализация актива принесет убыток.

Пример опциона

Виды опционов

Классический опцион называется стандартным (англ. standart) или ванильным (англ. plain vanilla option).

Перечислим другие, наиболее распространенные виды опционов.

Биржевые . Это стандартизированные биржевые контракты, в которых изменяется только цена, а все остальные параметры регулируются биржей.

Внебиржевые . Рынок таких опционов более развит, чем биржевых. Дело в том, что внебиржевые договоры более гибкие в плане дополнительных условий, они предлагают их держателям больше возможностей для хеджирования рисков и получения максимальной прибыли.

Фондовые . В них базовый актив - ценная бумага. Различают еще фондовый опцион служащих, когда сотрудникам компании предоставляется право выкупа акций компании по цене ниже рыночной. Существует также и опционный дивиденд, когда сотрудник может выбрать выплату дивидендов либо деньгами, либо акциями компании.

Товарные, в них базовыми активами являются товары.

Финансовые опционы - это те, где базовым активом выступают деньги.

Достаточно распространены опционы на индекс, в них базовый актив - фондовые индексы. На фьючерсный контракт, в них базовый актив - фьючерс. На процентную ставку, которая выплачивается заранее в определенном размере.

Опционы на рынке Форекс . Несмотря на то, что Форекс создан для межбанковского обмена валютой, большое распространение получила спекулятивная торговля среди непрофессиональных трейдеров. С одной стороны Форекс предоставляет возможность маржинальной торговли с большим плечом, а с другой - множество посредников выстраивают работу своих площадок таким образом, что заработать на этом рынке становится весьма проблематично.

По мере развития и усложнения данного рынка деривативов, в опционные контракты стали вносить дополнительные условия, которые были необходимы, например, для хеджирования определенных рисков. Такие нововведения изменили классические опционы, появились новые виды, их так и назвали - экзотические. К ним можно отнести следующие опционные договоры:

Барьерные . Они работают так же как и классические, однако его исполнение зависит от того, преодолеет ли цена на базовый актив определенный порог, барьер. Если нет - то он не исполняется.

Азиатские или «средние» . В этом случае цена исполнения рассчитывается как средняя спотовая цена за определенный промежуток времени. Такое решение позволяет защититься от манипуляций рынком и искусственного изменения цены на базовый актив в момент погашения опциона.

Вас также могут заинтересовать эти материалы :

Чем поможет: снизить начисления НДС, для чего вместо обычного договора поставки использовать опционный контракт.

Чем поможет: избежать уплаты НДС, заключив договор о продаже опциона на право аренды

Бинарные опционы

Бинарные опционы заслуживают отдельного внимания. По своей популярности они входят в тройку лидеров по мошенничеству, наряду с криптовалютами и торговлей на рынке Форекс. Суть бинарного опциона заключается в том, что покупателю данного дериватива дается возможность угадать направление движения торговли на базовый актив. Если цена выше ожидаемого уровня, то покупатель получает прибыль. Если нет - теряет деньги. Однако за кажущейся простотой скрывается 50% вероятность потерять инвестицию и плюс расходы на комиссии, штрафы, абонентское обслуживание и дополнительные издержки при выводе средств. Широкая разрекламированность данного способа торговли, распространенность, доступность и легкость входа в торговлю для непрофессиональных брокеров сделали «бинарники» ловушкой. Начинающий инвестор, который не хочет развиваться на традиционном фондовом рынке и ищет высокорисковые инструменты, обычно легко увлекается потенциальной возможностью много заработать даже при небольшом стартовом капитале. В итоге он обычно теряет все деньги, которые оседают на счетах владельцев различных торговых площадок, традиционно специализирующихся только на бинарных опционах, Форексе и, с недавних пор - криптовалюте. Стоит отметить, что международное финансовое сообщество в целом негативно относится к таким площадкам и способам торговли. Например в Бельгии и Израиле уже запретили торговлю бинарными опционами, США, Канада и страны ЕС публикуют списки компаний, которые являются мошенническими, предупреждая граждан о том, что данные площадки не имеют лицензии на ведение такой деятельности.

Применение опционов

У этих деривативов два основных применения. Первый - это спекулятивная торговля, второй - страхование или хеджирование рисков.

Со спекулятивной торговлей все ясно - бумаги торгуются на бирже, они могут свободно продаваться и покупаться, как и любой другой биржевой актив. В зависимости от различных стратегий заработка, появляются новые названия деривативов. Например - цилиндрический опцион, в котором создаются противоположные контракты, на покупку и продажу валюты с разницей в курсе.

Разберемся с хеджированием. Собственно эти договоры и начали применяться для страхования производителей от внезапного изменения конъюнктуры на рынке. Как работает опцион? Пример - производитель, покупая опцион, получает гарантию цены, по которой сможет реализовать свою продукцию, купить сырье или валюту. Причем в отличие от фьючерса, новый дериватив более удобен - ведь он дает право, а не обязанность совершить сделку. И в случае, если рынок предлагает более выгодную цену на актив, покупатель может отказаться от его исполнения и совершить рыночную сделку.

В России в настоящее время для применения опционов в народном хозяйстве используются статья ГК РФ № 429.2 «Опцион на заключение договора» и № 429.3 «Опционный договор». В целом эти статьи соответствуют общемировой практике.

Онлайн калькуляторы