Продолжим тему учета заработной платы, начатую в . Сегодня написанную ранее информацию закрепим на практике, рассмотрим пример начисления заработной платы.

Пример расчета заработной платы

На нашем предприятии пятеро работников, необходимо рассчитать и начислить им зарплату, допустим, за месяц май, в котором 21 рабочий день.

Для расчета заработной платы нам понадобятся данные об установленном для каждого работника окладе, причитающихся им вычетах по НДФЛ и количество отработанных дней в мае. Кроме того, пригодятся сведения о суммарной, начисленной с начала года зарплате.

Данные по работникам:

Фамилия работника | Оклад | Вычеты | Количество отработанных дней в мае |

| 70000 | 2 детей | ||

| 20000 | 500 руб., 1 ребенок | ||

Никифоров | 24000 | 3000 руб., 2 детей | |

| 16000 | 2 детей | ||

| 16000 | 500 руб., детей нет |

Начиная с начала года до месяца мая, все работники отработали все месяцы полностью, районный коэффициент в нашем примере расчета зарплаты примем равным 15%. Напомню, что данные об отработанных днях берутся из табеля учета рабочего времени, образец этого документа можно найти .

Рассмотрим первого работника Иванова.

1) Определяем оклад за отработанное время

В мае он отработал 20 дней из положенных 21.

Оклад за отработанное время определяется как Оклад * Отработанные дни / 21 = 70000 *

Иванову начислена зарплата = 70000 * 20 / 21 = 66667 руб.

2) Определяем положенные вычеты

С начала года ему был начислен оклад в размере 322000 руб., поэтому вычеты на детей ему уже не полагаются. Напомню, что детские вычету действуют до тех пор, пока заработная плата работника, рассчитанная с начала календарного года, не достигла величины 280 000 руб.

3) Рассчитываем заработную плату с учетом районного коэффициента

Зарплата = 66667 + 66667 * 15% = 76667 руб.

4) Считаем НДФЛ

НДФЛ = (Начисленная зарплата - Вычеты) * 13% = (76667 - 0) * 13% = 9967 руб.

5) Рассчитываем зарплату, которую мы выплатим работнику:

Зарплата к выплате = Начисленная зарплата - НДФЛ = 76667 - 9967 = 66700 руб.

Аналогично проводятся расчеты по всем остальным работникам.

Все расчеты по расчету и начислению зарплаты всем пяти работникам сведены в таблицу ниже:

| ФИО | Зарплата с начала года | Оклад | Отраб. дней в мае | Оклад за отраб. время | Начисл. зарплата | Вычеты | НДФЛ (Оклад - Вычеты) * 13% | К выплате |

Иванов | 322000 | 70000 | 20 | 66667 | 76667 | 0 | 9967 | 66700 |

Петров | 92000 | 20000 | 21 | 20000 | 23000 | 1900 | 2743 | 20257 |

Никифоров | 110400 | 24000 | 21 | 24000 | 27600 | 5800 | 2834 | 24766 |

Бурков | 73600 | 16000 | 21 | 16000 | 18400 | 2800 | 2028 | 16372 |

Крайнов | 73600 | 16000 | 10 | 7619 | 8762 | 500 | 1074 | 7688 |

Итого | 154429 | 18646 | 135783 |

На практике при расчете и начислении зарплаты заполняется первичный документ - расчетная ведомость форма Т51, образец которой можно скачать .

По итогам расчетов считается итоговая сумма начисленной зарплаты, и зарплаты, предназначенной для выплаты.

Расчет страховых взносов

Про было подробно написано в предыдущей статье, рассчитаем их для данного примера.

Взнос в ПФР = итоговая начисленная зарплата * 22% = 154429 * 22% = 33974.

Взнос в ФСС = итоговая начисленная зарплата * 2,9% = 154429 * 2,9% = 4478.

Взнос в ФФОМС = итоговая начисленная зарплата * 5,1% = 154429 * 5,1% = 7876.

Итого сумма страховых взносов = 33974 + 4478 + 7876 = 46328.

Проводки по заработной платы

Сумма | Дебет | Кредит | Название операции |

Начисленная зарплата списана на себестоимость продукции, услуг, товаров |

|||

Учтен НДФЛ |

|||

Выплачена заработная плата работника |

|||

Начисленные страховые взносы списаны на себестоимость продукции, услуг, товаров. |

На этом пример расчета и начисления заработной платы работникам закончен. Напомню, что для выплаты зарплаты необходимо заполнить первичный документ – либо отдельно и

Расчет оплаты труда на любом как коммерческом, так и государственном предприятии происходит согласно законодательным актам, действующим в данный момент времени. Сумма ее зависит от должностного оклада, прописанного в трудовом договоре, отработанных в течение определенного периода часов и других деталей. Сумма, положенная к выплате, рассчитывается бухгалтером на основании ряда документов.

Что учитывается при подсчете?

На сегодняшний день наиболее часто практикуют две виды платы:

- Повременная . Первая предусматривает определенный договором оклад за отработанное время – час, день, месяц. Зачастую практикуется месячная ставка. При этом итоговая сумма зависит от времени, отработанного в течение определенного отрезка времени. Применяется в основном при расчете зарплаты работникам, от которых не зависит количество созданного продукта – бухгалтеров, учителей, менеджеров.

- Сдельная . Зависит от количества созданного продукта за определенный период. Зачастую используется на заводах. Она имеет несколько подвидов, которые мы рассмотрим несколько позже.

Так, повременная оплата труда предусматривает, что руководитель предприятия или другое должностное лицо обязаны вести и заполнять табель учета рабочего времени. Она оформляется по форме №Т-13 и заполняется ежедневно.

В ней должны отмечаться:

- количество рабочих часов, отработанных в течение дня;

- выходы «в ночь» – с 22:00 до 6:00;

- выход в нерабочее время (выходные, праздники);

- пропуски в связи с различными обстоятельствами.

Сдельная оплата предусматривает наличие маршрутной карты или наряда на определенный объем работ. Кроме того, учитываются: больничные листы, приказы о премировании, распоряжения о выдаче материальной помощи.

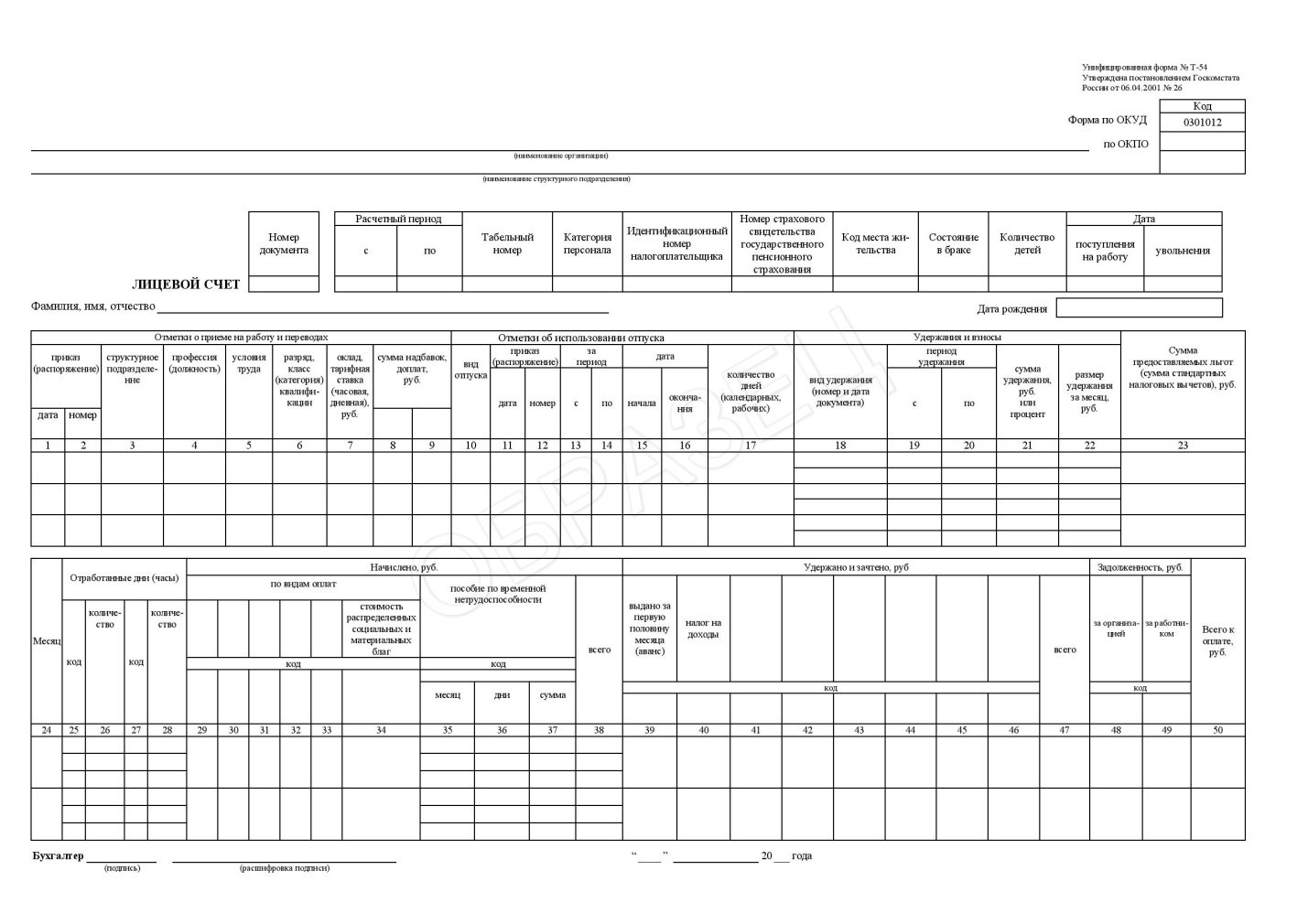

После приема на работу каждый бухгалтер должен вести аналитический учет заработной платы и фиксировать его в форме №Т-54. Это так называемый лицевой счет работника. Указанные в нем данные будут учитываться при расчете больничных выплат, отпускных и других видов пособий.

О том, как рассчитываются отпускные, можете узнать .

Формула расчета и примеры

Повременная оплата работы предусматривает оплату труда согласно отработанному времени и окладу сотрудника.

Рассчитывается она следующим образом:

Для помесячного оклада:

ЗП=О*КОД/КД, где

- О – фиксированный оклад за месяц;

- КОД – отработанные дни;

- КД – количество дней в месяце.

Для почасового/ежедневного фиксированного оклада :

ЗП=КОВ*О, где

- ЗП – заработная плата без учета налогов;

- КОВ – количество отработанного времени;

- О – оклад за одну единицу времени.

Рассмотрим пример:

Татьяна Ивановна имеет ежемесячный оклад в 15 000 рублей. В месяце был 21 рабочий день, но так как она брала отпуск за свой счет, отработала она всего 15 дней. В связи с этим ей выплатят следующую сумму:

15 000*(15/21)=15 000*0.71= 10 714 рублей 30 копеек.

Второй пример:

Оксана Викторовна работает с ежедневным окладом в 670 рублей. В этом месяце она проработала 19 дней. Ее заработная плата составит:

670*19 = 12 730 рублей.

Как видим, формула расчета заработной платы при данном виде оплаты весьма проста.

Сдельная оплата - как рассчитать?

При сдельной оплате труда оплачивается объем выполненных работ. При этом учитываются расценки в соотношении объемов работы.

При сдельной оплате труда заработная плата рассчитывается по следующей формуле:

ЗП = РИ*КТ, где

- РИ – расценки на изготовление одной единицы;

- КТ – количество произведенной продукции.

Рассмотрим следующий пример:

Иван Иванович за месяц изготовил 100 двигателей. Стоимость одного двигателя – 256 рублей. Таким образом, за месяц он заработал:

100*256 = 25 600 рублей.

Сдельно-прогрессивная

Стоит отдельно рассмотреть такой вид оплаты как сдельно-прогрессивная, при которой расценка зависит от количества произведенной продукции за определенный период.

К примеру, если за месяц работник производит 100 двигателей, то он получает за каждый 256 рублей. В случае если он перевыполняет эту норму, то есть производит свыше 100 двигателей в месяц, стоимость каждого изготовленного сверхнормы двигателя составляет уже 300 рублей.

В таком случае отдельно считается заработок за первые 100 двигателей и отдельно за последующие. Полученные суммы складываются.

Например:

Иван Иванович изготовил 105 двигателей. Его заработок составил:

(100*256)+(5*300)=25 600+1 500= 28 100 рублей.

Другие системы оплаты и их расчет

В зависимости от специфики работы оплата может быть:

- Аккордная . Зачастую применяется при оплате работы бригады. В таком случае насчитывается заработная плата бригаде в целом и выдается бригадиру. Полученную сумму рабочие делят между собой согласно существующей в их бригаде договоренности.

- Оплата на основе бонусов или процентов . Бонусная или комиссионная система применяется для сотрудников, от которых зависит выручка компании (см. также ). Довольно часто применяют ее к продавцам-консультантам, менеджерам. Тут существует постоянная, фиксированная ставка и процент от продаж.

- Вахтовая работа . Вахтовый метод работ предусматривает оплату согласно трудовому договору – то есть повременно либо за выполненные объемы работ. При этом могут насчитываться процентные надбавки за сложные условия труда. За выходы в нерабочие, праздничные дни оплата рассчитывается в размере не менее одной дневной или часовой ставки сверху оклада. Кроме того, выплачивается надбавка за вахтовый метод работы от 30% до 75% от месячного оклада. Процентная ставка зависит от региона, в котором проходят работы. Например, Иван Петрович работает вахтовым методом. Его месячная ставка составляет 12 000 рублей, надбавка за работу в данном регионе составляет 50% от оклада (О). Таким образом, его заработная плата будет составлять 12 000+50%О =12 000 +6 000=18 000 рублей за месяц работы.

Оплата праздничных выходов и ночных смен

При посменной работе оплачивается каждая смена в зависимости от тарифной ставки каждой смены. Она либо установлена трудовым договором, либо рассчитывается бухгалтером.

При этом стоит учитывать, что выходы в выходные, праздничные дни оплачиваются по более высокому тарифу – повышение ставки на 20%. Кроме того, выходы в ночное время с 22:00 до 6:00 также по тарифу повышения ставки на 20% от стоимости часа работы.

Налоги на заработную плату

Рассчитывая заработную плату, не стоит забывать о налогах. Так, работодатель обязан выплачивать в фонд страховых взносов 30% от суммы насчитанной заработной платы.

Кроме того, у сотрудников снимается 13% от заработной платы в НДФЛ. Рассмотрим, как происходит начисление налога.

В первую очередь, налог насчитывается на всю сумму заработной платы кроме случаев, в которых действует вычет на налог. Так, из общей суммы заработной платы высчитывается вычет на налог и только затем на полученное значение считается налоговая ставка.

Права на вычет на налог имеет ряд социально незащищенных категорий, перечень которых прописан в статье 218 НК РФ. К ним относятся:

- Ветераны ВОВ, инвалиды, деятельность которых была связана с АЭС. Вычет на налог составляет 3000 рублей.

- Инвалиды, участники ВОВ, военнослужащие – 500 рублей.

- Родители, на иждивении которых находится один или два ребенка – 1 400 рублей.

- Родители, на иждивении которых находится от трех детей – 3 000 рублей.

Для последних двух категорий действует ограничение. Так, после того как сумма полученной заработной платы с начала календарного года достигнет 280 000 рублей, налоговый вычет не применяется до начала следующего календарного года.

Пример:

Заработная плата за месяц Ивана Ивановича составила 14 000 рублей, так как он проработал полный месяц. Он получил инвалидность во время работы на АЭС. Таким образом, его налоговый вычет составит 3 000 рублей.

Налог НДФЛ рассчитывается для него следующим образом:

(14 000 – 3 000)*0.13= 1430 рублей. Это та сумма, которую должны удержать при получении заработной платы.

Таким образом, он получит на руки: 14 000 – 1430 = 12 570 рублей.

Второй пример:

Алла Петровна мать двух несовершеннолетних детей. Ее заработная плата составляет 26 000 в месяц. К декабрю общая сумма выплаченной ей заработной платы составит 286 000 рублей, следовательно, к ней не будет применен вычет к налогу.

Порядок выплат и расчет задержек

Согласно все тому же законодательству, заработная плата должна выплачиваться не реже чем 2 раза в месяц. Выделяют аванс, который выдается в середине месяца и собственно зарплату.

Аванс в среднем составляет от 40 до 50% от общей суммы выплат, в конце месяца выдается остальная часть выплат. Обычно это последний день месяца, если он припадает на выходные – последний рабочий день месяца. При несвоевременном начислении заработной платы работодатель обязан оплатить штраф.

Кроме того, предусмотрена компенсация для сотрудника, которая выдается по его требованию и составляет 1/300 ставки за каждый день просрочки.

Видео: Простой расчет зарплаты

Ознакомьтесь с основными нюансами расчета и начисления заработной платы. Опытный бухгалтер расскажет вам, как правильно рассчитать заработную плату в зависимости от выбранной вами системы оплаты труда.

Расчет оплаты труда производится бухгалтером на основе ряда документов. Выделяют две основные системы оплаты труда: сдельную и повременную. Наиболее популярна повременная система оплаты труда – она довольно проста и применяется на большинстве производств.

Три работника: начальник отдела Петухов с окладом 50000 руб., секретарь отдела Быкова с окладом 20000 руб. и менеджер отдела Гусев с окладом 30000 руб.

Расчет будем проводить по следующей схеме:

- расчет оклада или тарифной ставки в соответствии с отработанным временем;

- начисление стимулирующих и компенсационных выплат;

- определение положенных вычетов по НДФЛ;

- удержание НДФЛ;

- начисление страховых взносов;

- удержания из заработной платы;

- расчет заработной платы к выплате.

Пример расчета заработной платы в цифрах

Исходные данные по работникам:

Петухов:

- Оклад 50000;

- Премия 20000;

- Отработано в сентябре 15 дней;

- Трое детей;

- Аванс за сентябрь 10000;

- Начислено с начала года 560000.

____________________________________________

Быкова:

- Оклад 20000;

- Премия 0;

- Отработано в сентябре 22 дня;

- Детей нет;

- Аванс за сентябрь 5000;

- Начислено с начала года 160000;

____________________________________________

Гусев:

- Оклад 30000;

- Премия 10000;

- Отработано в сентября 20 дней;

- Один ребенок;

- Аванс за сентябрь 8000;

- Алименты на ребенка — 1/3 от зарплаты;

- Начислено с начала года 320000.

Расчет заработной платы:

Петухов:

1.Оклад

В сентябре 2015 года 22 рабочих дня, но Петухов отработал только 15, значит начисленный оклад должен соответствовать отработанному времени:

Оклад = 50000 * 15/22 = 34090.

— премия в размере 20000.

За сентябрь начислено = 34090 + 20000 = 54090.

3. Налоговые вычеты

У Петухова три ребенка, на каждого положен стандартный налоговый вычет по НДФЛ при условии, что заработная плата, рассчитанная нарастающим итогом с начала года, не достигла 280000 (350 000 руб. с 1 января 2016 года).

С 01.01.2015 по 31.08.2015 Петухову начислено 560000, значит вычеты по НДФЛ ему не положены.

4. Удержание НДФЛ

НДФЛ = 54090 * 13% = 7031.

Страховые взносы платятся с заработной платы работника в Пенсионный фонд, Фонд социального страхования и Фонд обязательного медицинского страхования. Страховые взносы считают от суммы заработной платы до удержания НДФЛ.

Ставка взноса в ПФР — 22% до тех пор, пока суммарная з/п с начала года не достигнет 710000, свыше этой суммы применяется ставка 10%.

Ставка взноса в ФСС — 2,9% до тех пор, пока суммарная з/п с начала года не достигнет 670000, свыше этой суммы взнос не платится.

У Петухова критичные отметки не достигнуты.

- Взнос в ПФР = 54090 * 22% = 11900.

- Взнос в ФСС = 54090 * 2,9% = 1569.

- Взнос в ФФОМС = 54090 * 5,1% = 2759.

6. Удержания из зарплаты

Из заработной платы следует удержать суммы по исполнительным листам, алименты, материальный ущерб, аванс, НДФЛ.

Из зарплаты Петухова нужно удержать:

- НДФЛ — 7031;

- аванс — 10000.

7. Расчет зарплаты к выплате

З/п к выплате = 54090 — 7031 — 10000 = 37059.

____________________________________________

Быкова:

1.Оклад

В сентябре 2015 года Быкова отработала 22 дня, то есть полный рабочий месяц.

Оклад = 20000.

2. Дополнительные стимулирующие выплаты — не предусмотрены для Быковой.

За сентябрь начислено = 20000.

3. Налоговые вычеты

У Быковой детей нет и другие вычеты ей не положын.

4. Удержание НДФЛ

С начисленной заработной платы работодатель должен удержать НДФЛ по ставке 13%.

НДФЛ = 20000 * 13% = 2600.

5. Начисление страховых взносов

- Взнос в ПФР = 20000 * 22% = 4400.

- Взнос в ФСС = 20000 * 2,9% = 580.

- Взнос в ФФОМС = 20000 * 5,1% = 1020.

6. Удержания из зарплаты

Из зарплаты Быковой нужно удержать:

- НДФЛ — 2600;

- аванс — 5000.

7. Расчет зарплаты к выплате

З/п к выплате = 20000 — 2600 — 5000 = 12400.

____________________________________________

Гусев:

1.Оклад

В сентябре 2015 года 22 рабочих дня, но Петухов отработал только 20:

Оклад = 30000 * 20/22 = 27273.

2. Дополнительные стимулирующие выплаты — премия в размере 10000.

За сентябрь начислено = 27273 + 10000 = 37273.

3. Налоговые вычеты

У Гусева один ребенок, на которого положен стандартный налоговый вычет по НДФЛ при условии, что заработная плата, рассчитанная нарастающим итогом с начала года, не достигла 280000 (350 000 руб. с 1 января 2016 года).

С 01.01.2015 по 31.08.2015 Гусеву начислено 320000, значит вычеты по НДФЛ ему не положены.

4. Удержание НДФЛ

С начисленной заработной платы работодатель должен удержать НДФЛ по ставке 13%.

НДФЛ = 37273 * 13% = 4845.

5. Начисление страховых взносов

- Взнос в ПФР = 37273 * 22% = 8200.

- Взнос в ФСС = 37273 * 2,9% = 1081.

- Взнос в ФФОМС = 37273 * 5,1% = 2199.

6. Удержания из зарплаты

Из зарплаты Гусева нужно удержать:

- НДФЛ — 4845;

- аванс — 8000;

- алименты 1/3 от 37273 = 12424.

7. Расчет зарплаты к выплате

Устраиваясь на работу, любой человек, естественно, планирует получать зарплату. И это правильно, ведь каждый труд должен быть оплачен. Но, чтобы выплатить сотруднику его заработок, необходимо оформить ряд документов и произвести расчет заработной платы. Как именно это сделать? Разбираемся в вопросе.

Зарплата и правила ее выплаты

Все важные моменты по поводу выплаты заработной платы регулирует в нашей стране Трудовой кодекс, а государство выступает гарантом трудовых отношений, что означает надзор и контроль за своевременной оплатой труда и соблюдением работодателями сроков выплат. Статья 136 Трудового кодекса четко определяет сроки выплаты заработной платы: два раза в месяц.

Это правило не отменяют никакие положения об оплате труда персонала, принятые в конкретных учреждениях и организациях, поскольку по закону внутренние документы организации не могут ухудшать положение работника по сравнению с теми условиями, который устанавливает Трудовой кодекс. Значит, если предприятие своим внутренним положением об оплате труда установило выплату заработной платы один раз в месяц, оно нарушает закон, что может повлечь за собой административную ответственность. Что же касается четких сроков (чисел выплаты заработной платы) в месяце, то они устанавливаются правилами внутреннего распорядка трудовым и коллективным договорами и не могут нарушаться.

Как правило, большинство организаций выплачивают сотрудникам аванс заработной платы и саму заработную плату, хотя Трудовой кодекс говорит именно о выплате заработной платы два раза в месяц. Если же речь идет об авансе – небольшой сумме в счет заработной платы — необходимо четко оговорить сроки и размер аванса и закрепить это локальным актом внутри организации, поставив в известность банк, через который проходят платежи, и федеральное казначейство. При этом стоит отметить, что аванс, в отличие от заработной платы, не зависит ни от объема выполненных работ, ни от отработанного времени. Его размер определяется организацией, и сумма каждый раз остается неизменной.

Документы для расчета заработной платы, которые оформляются при приеме на работу

Основанием для начисления заработной платы являются документы, которые оформляются при приеме сотрудника на работу. К ним относится трудовой договор (контракт) и приказ о приеме на работу. Один экземпляр приказа (или выписка из приказа) поступает в бухгалтерию, где на его основании на сотрудника открывается лицевой счет и заводится личная карточка. В приказе указывается, с какого именно числа сотрудник принят на работу, размер оклада, надбавок и доплат, стимулирующих выплат, которые будут ему выплачиваться. Если эти документы оформлены правильно и поступили в бухгалтерию вовремя, то заработная плата будет своевременно начислена и выплачена работнику.

Другие документы для расчета заработной платы

Заработная плата в любой организации начисляется в соответствии с установленными тарифами, расценками, положением об оплате труда и согласно сведениям об отработанном сотрудниками времени. Поэтому, чтобы ответить на вопрос, как рассчитать зарплату в конкретной организации, нужно изучить не только положения Трудового кодекса, но и внутренние документы предприятия. Ведь для начисления заработной платы бухгалтеру потребуется и приказ о приеме сотрудника на работу, и штатное расписание, и трудовой договор, и табель учета рабочего времени, и документы, подтверждающие выполненный объем работы (для сдельной оплаты труда). Кроме того, существует ряд документов, которые могут изменить размер заработной платы в сторону увеличения или уменьшения. К ним относятся приказы на премирование сотрудников, служебные записки, коллективный договор, положение об оплате труда.

Повременная и сдельная оплата

На государственных предприятиях система оплаты труда сотрудников и порядок расчета заработной платы определяется государством, а на частных – владельцем. При этом независимо от типа организации, оплачивать работу сотрудников нужно в полном соответствии с Трудовым кодексом Российской Федерации. На сегодняшний день существует повременная и сдельная формы оплаты труда.

- Повременная оплата подразумевает оплату работы сотрудника в зависимости от квалификации, установленного оклада и отработанного времени. Учет рабочего времени ведется уполномоченным сотрудником в табеле учета рабочего времени, где отмечается количество отработанных часов за каждый рабочий день, количество ночных часов (если должность предусматривает работу в ночное время), количество отработанных часов в праздничные и выходные дни (если такая работа имела место) и прочее. В табеле также отмечаются пропуски работы в связи с временной нетрудоспособностью, отпусками, прогулами, выходными. Табель учета рабочего времени в данном случае является основным документом для расчета заработной платы, поэтому он должен соответствовать форме Т-13 и требованиям законодательства, иметь все нужные реквизиты и быть правильно заполненным.

- А сдельная оплата труда зависит от выполненной работы или количества произведенной продукции. В этом случае за основу берутся расценки, которые предприятие устанавливает на выпускаемую продукцию или производимые работы и выполненный сотрудником объем, который учитывается в специальных документах (их ведут мастера участков, старшие смен, бригадиры или другие работники, которые выполняют такие функции). Формы первичных документов, в которых ведется учет произведенной каждым сотрудником продукции или выполненных работ, предприятие может разрабатывать самостоятельно. Это могут быть как акты выполненных работ, так и наряды или маршрутные листы (для транспортных компаний). Обычно на предприятии расценки на конкретные работы или продукцию постоянны. Это значит, что для расчета зарплаты нужно количество выполненных работ или произведенной продукции умножить на сдельную расценку. Существует также сдельно-премиальная оплата, когда заработок складывается из оплаты за фактически выполненную работу и премии, которая может быть установлена в фиксированном или процентном размере. А для тех организаций, которые имеют вспомогательное и обслуживающее производство, которые необходимы для основного производства, характерна косвенно-сдельная система оплаты труда. При такой системе работники вспомогательного производства получают зарплату из расчета определенного процента от общей суммы заработка сотрудников основного производства. Организации, в которых работают преимущественно производственные бригады, часто производят выплату заработной платы по сдельно-прогрессивной системе. Она основывается на расценках, а они, в свою очередь зависят от количества продукции, которая была произведена за конкретный период. Бригады получают зарплату по аккордной системе, когда вся сумма делится между членами бригады, в зависимости от отработанного каждым сотрудником времени.

Фонд платы труда

Чтобы правильно выплачивать зарплату сотрудникам, необходимо произвестирасчет фонда заработной платы, который включает в себя:

- начисленные суммы оплаты труда (в натуральной и денежной формах) и выплаты за неотработанное время (учебные отпуска, труд несовершеннолетних, вынужденные прогулы, простои, которые произошли не по вине сотрудника, курсы повышения квалификации);

- надбавки (если они есть), доплаты, вознаграждения, поощрительные и премиальные выплаты (к ним относятся разовые премии, надбавки за выслугу лет, материальная помощь, единовременные вознаграждения по результатам работы, оплата отпусков по уходу за ребенком, компенсации за неиспользованный отпуск);

- компенсации, выплаты на жилье, питание, ГСМ (если они предусмотрены).

Конечно, расчет фонда заработной платы в разных организациях будет несколько отличаться, но везде этот фонд рассчитывается, исходя из планируемого рабочего времени, объема производства по тарифным ставкам и сдельным расценкам. Наиболее часто применяется система планирования фонда оплаты труда по отдельным категориям работников, которые отличаются системой оплаты. Это значит, что нужно отдельно запланировать фонд заработной платы для руководителей, специалистов, служащих, рабочих-сдельщиков и рабочих-временщиков (для этого выполняется расчет заработной платы работников каждой группы), а потом посчитать общий фонд оплаты труда.

Особенности расчета заработной платы

Рассмотрим более подробно два варианта оплаты труда:

- Выплата зарплаты с выдачей аванса. Если предприятие выплачивает сотрудникам аванс и зарплату, то предоставлять документы для начислений нужно один раз в месяц. Аванс выплачивается за первую половину месяца и идет в счет будущей зарплаты. Его размер заранее оговорен и не зависит от отработанного времени, следовательно, зарплата не начисляется (а значит, не нужны дополнительные документы: табеля учета рабочего времени или закрытые наряды), и по кредиту счета 70 не отражается. Это значит, что ни НДФЛ, ни взносы на социальное страхование не начисляются, поскольку аванс не является объектом налогообложения (а заработная плата, которая относится к вознаграждению за выполненную работу – является). Потом по результатам месяца производится начисление заработной платы, которая и служит базой для налогов и сборов в пенсионный фонд и фонд социального страхования.

- Выплата зарплаты за первую и вторую половину месяца. Если же внутренними документами организации установлена выплата заработной платы два раза в месяц, как того и требует Трудовой кодекс, то все документы для производства начислений должны подаваться в бухгалтерию два раза в месяц. При выплатах зарплаты дважды в месяц возникает вопрос об уплате НДФЛ и сборов: как платить, один или два раза в месяц? Ответ на этот вопрос достаточно четко дает статья 226 Налогового кодекса РФ. Там говорится о том, что НДФЛ и социальный налог нужно платить один раз в месяц, а вот взносы в пенсионный фонд следует платить два раза в месяц.

Пример расчета зарплаты

Попробуем произвести простой расчет заработной платы сотрудника с повременным заработком. В исходных данных: оклад – 15 000 рублей и право на стандартный вычет, размер которого по закону составляет 400 рублей в месяц.

Расчет НДФЛ производится по формуле: (оклад – 400 рублей) х 13/100

В денежном эквиваленте это будет выглядеть так: (15000 — 400) х 13/100 = 1898 рублей.

Если же работник отработал не все рабочие дни в месяце, то его зарплата, естественно, будет меньше. В этом случае нужно сначала рассчитать стоимость отработанных дней исходя из оклада. Допустим, что сотрудник был на больничном, и из 21 рабочего дня отработал только 15. Тогда получаем: 15000 / 21х15 = 10714,29 рублей.

Рассчитываем НДФЛ: (10714,29 – 400) х 13/100 = 1341 рубль, а сумма, положенная к выдаче на руки: 10714,29 – 1341 = 9373,29 рублей. Конечно, если на предприятии предусмотрены дополнительные выплаты или сотрудник имеет право на другие налоговые вычеты, они также учитываются при начислении заработной платы, как и возможные удержания.

Налоги и удержания

Надо сказать, что между начисленной заработной платой и той суммой, которую сотрудник получает на руки, есть некоторое отличие. Реальная зарплата – это разница между начисленной заработной платой и удержанной суммой. Что такое – удержанная сумма? Статья 137 Трудового кодекса РФ четко определяет виды возможных удержаний, к которым относятся:

Таким образом, на руки работник получает сумму начисленной заработной платы, которая уменьшилась на размер всех удержаний. Но тут стоит сказать, что закон оговаривает возможный предел удержаний с каждой заработной платы: он не должен превышать 20%. Для особых случаев предусмотрен порог в 50%, который не может быть превышен даже при необходимости удержаний по нескольким исполнительным листам.

Для правильного расчёта заработной платы по окладу, следует разделить эти два понятия. Заработная плата – сумма, которая начисляется бухгалтерией для перевода на карточку.

В ней учитываются все премиальные, надбавочные выплаты, налоговые и другие вычеты за определённый, фактически отработанный, промежуток времени.

Оклад – количество денежных средств, для оплаты труда работника, указанное в трудовом договоре при найме на работу, т. е. нулевая ставка для отсчёта всех последующих выплат.

Принимая во внимание данные об окладе нанятого работника, все действия по исчислению зарплаты производятся, основываясь на установленном порядке расчёта по одной из двух систем оплаты труда: повременной или сдельной.

Сложные разнообразные работы, результаты которых не имеют материального воплощения, и производственные затраты, которые определяются только по количеству времени затраченного на эти работы, рассчитываются согласно повременной оплате.

Применение этой системы характерно при расчётах с персоналом, занимающимся творческими, исследовательскими или организационными направлениями трудовой деятельности.

В сфере обслуживания клиентов или в работе бухгалтерии, как и при ведении научных исследований, невозможно заранее рассчитать количество и качество полученных результатов.

В таких случаях известна лишь величина, определяющая отрезок времени, потраченный на эти действия. Значение, составляющее эту величину, лежит в основе расчёта повременной оплаты труда.

Оплата процесса трудовой деятельности работника, по окончании которого нанимателем должны быть получены количественные и, в отдельных случаях, качественные результаты, рассчитывается согласно сдельной оплате трудовых затрат.

Производство работ, основанное на договоре со сдельной оплатой труда, — гораздо эффективнее для повышения результативности при выполнении трудовых обязательств работником.

Фонд оплаты труда

Совокупность всех расходов, в числе которых премии, надбавки, компенсации на зарплату персонала любой организационной структуры, представляет собой фонд оплаты труда.

Совокупность всех расходов, в числе которых премии, надбавки, компенсации на зарплату персонала любой организационной структуры, представляет собой фонд оплаты труда.

Этим показателем руководствуются при анализе расходования средств на выплаты сотрудникам.

С его помощью корректируются и оптимизируются затраты, регулируются расценки окладов и ставок.

Все предусмотренные законодательными актами выплаты пенсии, страховых взносов начисляются от суммы фонда оплаты труда, которая рассчитывается, исходя из запланированного времени на производство работ, объёма производства соответственно тарифным и сдельным расценкам.

Особенности расчёта заработной платы

- В первом случае документы для начислений подаются и обрабатываются два раза в течение месяца, причём с обязательной выплатой взносов в пенсионный фонд. Выплаты по этим документам осуществляются дважды в месяц;

- Во втором – зарплата начисляется один раз за месяц, но выплаты также двухразовые: заранее оговоренный аванс и зарплата за вычетом полученного аванса. Получение аванса не подлежит никаким налоговым отчислениям.

Расчёт индексации

Компенсации денежных потерь, полученных в результате инфляционных процессов, призван помочь механизм индексации заработной платы.

Компенсации денежных потерь, полученных в результате инфляционных процессов, призван помочь механизм индексации заработной платы.

Порядок расчёта индексации проводится согласно законодательным актам Российской Федерации.

Периодичность применения устанавливается коллективным договором и производится, основываясь на данных Росстата об индексе изменения потребительских цен на товары и услуги, путём умножением суммы выплаты на индекс.

Расчёт за задержку выплаты

В день, следующий за днём, определённым для выплаты заработной платы, при отсутствии таковой — начинается период задержки.

В день, следующий за днём, определённым для выплаты заработной платы, при отсутствии таковой — начинается период задержки.

Согласно его продолжительности производится последующий расчёт входящих в обязанность работодателя компенсационных выплат, сумма которых напрямую зависит от длительности задержки.

Она равна сумме, полученной от умножения просроченной выплаты на количество дней задержки и умноженной на значение скорректированной ставки рефинансирования.

Формула расчёта заработной платы по окладу

Для исключения ошибок и упрощения процесса при вычислении суммы положенных работнику денежных выплат применяется выверенная формула, по которой:

- В случае повременной оплаты – оклад делится на количество рабочих календарных дней и умножается на дни фактически отработанные, затем к этому показателю добавляются все виды компенсационных и стимулирующих доплат. Из полученной в результате этих действий суммы, вычитаются подоходный налог, а также все удержания, предусмотренные по закону в каждом конкретном случае. Размер удержаний, согласно законодательству, не может быть больше 20% от суммы всего дохода;

- Для начисления сдельной оплаты , на предприятии должна вестись персонифицированная статистика выработки продукции. Согласно нарядам, составленным на её основе, берётся количество произведённой работником продукции или услуг, умножается на договорные расценки, суммируется с компенсационными и стимулирующими выплатами. К этому значению плюсуется вознаграждение за праздничные и иные нерабочие дни. От полученной суммы отнимаются подоходный налог и всякого рода удержания, максимальный размер которых ограничен.

Помимо этих основных методов расчёта существуют дополнительные системы оплаты труда, при которых формула, взятая для расчёта заработной платы, будет несколько отличаться по составляющим значениям:

- комиссионный метод – при его использовании в формулу к сумме доплат добавляются проценты от объёма выполненной работы;

- аккордный – вычисление заработанной суммы до удержания налогов и выплат, производится на основе перечисления выполненных работ, а также относительно договорных срока выполнения и размера оплаты;

- расчёт на основе изменяемых окладов – начисление зависит от количества выручки за определённый период.

Пример расчёта зарплаты

Для примера, в качестве расчёта заработной платы конкретного работника следует использовать данные всех положенных налоговых и социальных выплат, а также данные о произведённых им трудозатратах.

Для примера, в качестве расчёта заработной платы конкретного работника следует использовать данные всех положенных налоговых и социальных выплат, а также данные о произведённых им трудозатратах.

Если, за установленный в качестве периода для начисления заработной платы промежуток времени длиной в месяц, состоящий из, допустим, 21 рабочего дня, работник отработал 20 дней, а указанный в договоре найма оклад составляет 10000р., то в таком случае согласно формуле расчёта зарплаты 10000 x 20/ 21= 9523р – получаем оклад за фактически отработанное время. Приплюсуем премиальные в размере 10% от оклада: 9523 + 1000р = 10523р.

Следующий шаг заключается в определении положенных вычетов. Следует иметь в виду, что выплаты в данные фонды, за работка оплачивает работодатель:

- пенсионный;

- социального страхования;

- обязательного медицинского страхования.

Физическое лицо выплачивает обязательный налог в размере 13%: 10523 x 0,13 = 1368. Если иных вычетов не предусмотрено, зарплата работника составит: 10523 – 1368 = 9155р.

Налоги и удержания

Отчетность за сотрудников