Управление проектными рисками

1. Понятие и сущность проектных рисков

При проведении анализа производственных инвестиций возникает проблема неопределенности затрат, отдачи, измерения риска и его влияние на результаты инвестиций. Необходимо различать понятия «риск» и «неопределенность».

Неопределенность предполагает наличие факторов, при которых результаты действия не являются детерминированными, а степень возможного влияния этих факторов на результаты неизвестна; это неполнота или неточность информации об условиях реализации проекта. Факторы неопределенности подразделяются на внешние и внутренние. Внешние факторы - законодательство, реакция рынка на выпускаемую продукцию, действия конкурентов; внутренние - компетентность персонала предприятия, ошибочность определения характеристик проекта и т.д.

Риск - потенциальная, численно измеримая возможность потери. Риск проекта - это степень опасности для успешного осуществления проекта. Понятием риска характеризуется неопределенность, связанная с возможностью возникновения в ходе реализации проекта неблагоприятных ситуаций и последствий, при этом выделяются случаи объективных и субъективных вероятностей.

Не следует также смешивать понятия «неопределенность» и «случайность». Понятие «случайность» более узкое, оно используется тогда, когда имеется большая статистика и для каждого из возможных сочетаний затрат и результатов проекта определены вероятности их осуществления. Понятие «неопределенность» более широкое, помимо «вероятностной», могут быть и другие виды неопределенности. Риск имеет место тогда, когда некоторое действие может привести к нескольким взаимоисключающим исходам с известным распределением их вероятностей. Если же такое распределение неизвестно, то соответствующая ситуация рассматривается как неопределенность.

Неопределенность - это не отсутствие какой бы то ни было информации об условиях реализации проекта, а неполнота и неточность имеющейся информации. Факторы неопределенности необходимо учитывать при подготовке исходной информации для разработки проекта, при оценке результатов его реализации, при корректировке реализации на основе поступающей новой информации.

Основу риска реального инвестирования предприятия составляют так называемые проектные риски, т.е. риски, связанные с осуществление реальных инвестиционных проектов предприятия. В системе показателей оценки таких проектов уровень риска занимает третье место по значимости, дополняя такие его показатели, как объем инвестиционных затрат и уровень чистой инвестиционной прибыли (чистого денежного потока).

Под риском реального инвестиционного проекта (проектным риском) понимается вероятность возникновения неблагоприятных финансовых последствий в форме потери ожидаемого дохода в ситуациях неопределенности его осуществления.

Риск реального инвестиционного проекта является одним из наиболее сложных понятий, связанных с инвестиционной деятельностью предприятия. Этому риску присущи следующие основные особенности:

Интегрированный характер. Риск реального инвестиционного проекта является совокупным понятием, интегрирующим в себе многочисленные виды конкретных инвестиционных рисков. Только на основе оценки этих конкретных видов риска можно определить совокупный уровень риска инвестиционного проекта.

Объективность проявления. Проектный риск является объективным явлением в функционировании любого предприятия, осуществляющего реальное инвестирование. Он сопровождает реализацию практически всех видов реальных инвестиционных проектов, в каких бы формах они не осуществлялись. Хотя ряд параметров проектного риска зависят от субъективных управленческих решений, отраженных в процессе подготовки конкретных реальных инвестиционных проектов, объективная его природа остается неизменной.

Различие видовой структуры на разных стадиях осуществления реального инвестиционного проекта. Каждой стадии процесса осуществления реального инвестиционного проекта присущи, как правило, свои специфические виды проектных рисков. Поэтому оценка совокупного уровня проектного риска осуществляется обычно по отдельным стадиям инвестиционного процесса.

Высокий уровень связи с коммерческим риском. Инвестиционных доход по осуществленному проекту формируется, как правило, на постинвестиционной фазе, т.е. в процессе операционной деятельности предприятия. Соответственно, формирование положительного денежного потока по инвестиционному проекту происходит непосредственно в сфере товарного рынка, т.е. непосредственно связано с эффективностью и риском коммерческой деятельности предприятия. Это определяет высокую степень взаимосвязи проектного риска с коммерческим риском предприятия.

Высокая зависимость от продолжительности жизненного цикла проекта, фактор времени оказывает существенное влияние на общий уровень проектного риска, определяя различную неопределенность последствий. По краткосрочным инвестиционным проектам детерминируемость внешних и внутренних факторов позволяет избрать параметры их реализации, генерирующие наименьший уровень риска. В то же время по долгосрочным инвестиционным проектам недетерминированность многих факторов и, соответственно, неопределенность результатов их реализации возрастает. Зависимость общего уровня проектного риска от продолжительности жизненного цикла проекта носит прямой характер.

Высокий уровень вариабельности уровня риска по однотипным проектам. Уровень проектного риска, присущий осуществлению даже однотипных реальных инвестиционных проектов одного и того же предприятия, не является неизменным. Он существенно варьирует под воздействием многочисленных объективных и субъективных факторов, которые находятся в постоянной динамике. Поэтому каждый реальный инвестиционный проект требует индивидуальной оценки уровня риска в конкретных условиях его осуществления.

Отсутствие достаточной информационной базы для оценки уровня риска. Уникальность параметров каждого реального инвестиционного проекта и условий его осуществления не позволяет сформировать на предприятии достаточный объем информации, позволяющий использовать в широком диапазоне экономико-статистические, аналоговые и некоторые другие методы оценки уровня проектного риска. Поиск необходимой информации для расчета этого показателя связан с осуществлением дополнительных финансовых затрат по подготовке и оценке альтернативных реальных инвестиционных проектов.

Отсутствие надежных рыночных индикаторов, используемых для оценки уровня риска. Если в процессе финансового инвестирования предприятие может использовать систему индикаторов фондового рынка (такие индикаторы разработаны в каждой стране и их динамика отражена за довольно продолжительный период), по сегментам инвестиционного рынка, связанного с реальным инвестированием такие индикаторы отсутствуют. Это снижает возможности оценки рыночных факторов в расчетах уровня проектных рисков.

Субъективность оценки. Несмотря на объективную природу проектного риска как экономического явления, основной оценочный его показатель - уровень риска - носит субъективный характер. Эта субъективность, т.е. неравнозначность оценки данного объективного явления на конкретных предприятиях, определяется различием полноты и достоверности используемой информационной базы, квалификации инвестиционных менеджеров, их опыта в сфере риск-менеджмента и другими факторами.

Таким образом, инвестиции в любой проект сопряжены с определенным риском, что отражается в величине процентной ставки: проект может завершиться неудачей, т.е. оказаться нереализованным, неэффективным или менее эффективным, чем ожидалось. Риск связан с тем, что доход от проекта является случайной, а не детерминированной величиной (т.е. неизвестной в момент принятия решения об инвестировании), равно как и величина убытков. При анализе инвестиционного проекта следует учитывать факторы риска, выявить как можно больше видов риска и постараться минимизировать общий риск проекта.

2. Классификация проектных рисков

1.Отрицательный (проигрыш, ущерб, убыток).

2.Нулевой.

.Положительный (выигрыш, выгода, прибыль).

В зависимости от события риски можно разделить на две большие группы: чистые и спекулятивные. Чистые риски означают получение отрицательного или нулевого результата. Спекулятивные риски означают получение как положительного, так и отрицательного результата.

Риски, сопровождающие инвестиционную деятельность, формируют обширный портфель рисков предприятия, который определяется общим понятием - инвестиционный риск. Представляется возможным предложить следующую классификацию инвестиционных рисков (рис. 1.):

Рисунок 1. - Классификация инвестиционных рисков

Предметом анализа данной работы является инвестиционный проектный риск (риск, связанный с осуществлением реального инвестиционного проекта), связанный с инвестированием в инновационную деятельность, который, который можно определить как вероятность возникновения неблагоприятных финансовых последствий в форме потери всего или части ожидаемого инвестиционного дохода от реализации конкретного инновационного проекта в ситуации неопределенности условий его осуществления.

Проектные риски предприятия характеризуются большим многообразием и в целях осуществления эффективного управления ими классифицируются по следующим основным признакам:

По видам. Этот классификационный признак проектных рисков является основным параметром их дифференциации в процессе управления. Характеристика конкретного вида риска одновременно дает представление о генерирующем его факторе, что позволяет «привязать» оценку степени вероятности возникновения и возможных финансовых потерь по данному виду проектного риска к динамике соответствующего фактора. Видовое разнообразие проектных рисков в их классификационной системе представлено в наиболее широком диапазоне. При этом следует отметить, что появление новых проектных и строительных технологий, использование новых инвестиционных товаров и другие инновационные факторы будут, соответственно, порождать и новые виды проектных рисков. В современных условиях к числу основных видов проектных рисков относятся следующие:

·Риск снижения финансовой устойчивости (или риск нарушения равновесия финансового развития) предприятия. Этот риск генерируется несовершенством структуры инвестируемого капитала (чрезмерной долей используемых заемных средств), порождающим несбалансированность положительного и отрицательного денежных потоков предприятия по реализуемым проектам. В составе проектных рисков по степени опасности (генерирования угрозы банкротства предприятия) этот вид риска играет ведущую роль.

·Риск неплатежеспособности (или риск несбалансированной ликвидности) предприятия. Этот риск генерируется снижением уровня ликвидности оборотных активов, порождающим разбалансированность положительного и отрицательного денежного потоков по инвестиционному проекту во времени. По своим финансовым последствиям этот вид риска также относится к числу наиболее опасных.

·Риск проектирования. Этот риск генерируется несовершенством подготовки бизнес-плана и проектных работ по объекту предполагаемого инвестирования, связанным с недостатком информации о внешней инвестиционной среде, неправильной оценкой параметров внутреннего инвестиционного потенциала, использованием устаревшей техники и технологии, оказывающим влияние на показатели его предстоящей доходности.

·Строительный риск. Этот риск генерируется выбором недостаточно квалифицированных подрядчиков, использованием устаревших строительных технологий и материалов, а также другими причинами, вызывающими существенное превышение предусмотренных сроков строительно-монтажных работ по инвестиционному проекту.

·Маркетинговый риск. Он характеризует возможность существенного снижения предусмотренного инвестиционным проектом объема реализации продукции, уровня цен и другими факторами, приводящими к уменьшению операционного дохода и прибыли на стадии эксплуатации проекта.

·Риск финансирования проекта. Этот вид риска связан с недостаточным общим объемом инвестиционных ресурсов из отдельных источников; возрастанием средневзвешенной стоимости капитала, привлекаемого к инвестированию; несовершенством структуры источников формирования заемных финансовых средств.

·Инфляционный риск. В условиях инфляционной экономики он выделяется в самостоятельный вид проектных рисков. Этот вид риска характеризуется возможностью обесценения реальной стоимости капитала, а также ожидаемых доходов от осуществления инвестиционного проекта в условиях инфляции. Так как этот вид риска в современных условиях носит постоянный характер и сопровождает практически все финансовые операции по реализации реального инвестиционного проекта предприятия, в инвестиционном менеджменте ему уделяется постоянное внимание.

·Процентный риск. Он состоит в непредвиденном росте процентной ставки на финансовом рынке, приводящей к снижению уровня чистой прибыли по проекту. Причиной возникновения данного вида финансового риска (если элиминировать ранее рассмотренную инфляционную его составляющую) является изменение конъюнктуры инвестиционного рынка под воздействием государственного регулирования, рост или снижение предложения свободных денежных ресурсов и другие факторы.

·Налоговый риск. Этот вид проектного риска имеет ряд проявлений: вероятность введения новых видов налогов и сборов на осуществление отдельных аспектов инвестиционной деятельности; возможность увеличения уровня ставок действующих налогов и сборов; изменение сроков и условий осуществления отдельных налоговых платежей; вероятность отмены действующих налоговых льгот в сфере реального инвестирования предприятия. Являясь для предприятия непредсказуемым (об этом свидетельствует современная отечественная фискальная политика), он оказывает существенное воздействие на результаты реализации проекта.

·Структурный операционный риск. Этот вид риска генерируется неэффективным финансированием текущих затрат на стадии эксплуатации проекта, обуславливающим высокий удельный вес постоянных издержек в общей их сумме. Высокий коэффициент операционного левериджа при неблагоприятных изменениях конъюнктуры товарного рынка и снижения валового объема положительного денежного потока по операционной деятельности генерирует значительно более высокие темпы снижения суммы чистого денежного потока по инвестиционному проекту.

·Криминогенный риск. В сфере инвестиционной деятельности предприятий он проявляется в форме объявления его партнерами фиктивного банкротства, подделки документов, обеспечивающих незаконное присвоение сторонними лицами денежных и других активов, связанных с реализацией проекта, хищения отдельных видов активов собственным персоналом и другие. Значительные финансовые потери, которые в связи с этим несут предприятия на современном этапе при реализации инвестиционного проекта, обуславливают выделения криминогенного риска в самостоятельный вид проектных рисков.

·Прочие виды рисков. Группа прочих проектных рисков довольно обширна, по вероятности возникновении или уровню финансовых потерь она не столь значима для предприятий, как рассмотренные выше. К ним относятся риски стихийных бедствий и другие аналогичные «форс-мажорные риски», которые могут привести не только к потере предусматриваемого дохода, но и части активов предприятия (основных средств, запасов товарно-материальных ценностей), риск несвоевременного осуществления расчетно-кассовых операций при финансировании проекта (связанный с неудачным выбором обслуживающего коммерческого банка) и другие.

По этапам осуществления проекта выделяют следующие группы проектных рисков:

·Проектные риски прединвестиционного этапа. Эти риски связаны с выбором инвестиционной идеи, подготовкой бизнес-планов, рекомендуемых к использованию инвестиционных товаров, обоснованностью оценки основных результативных показателей проекта.

·Проектные риски инвестиционного этапа. В состав этой группы входят риски несвоевременного осуществлении строительно-монтажных работ по проекту, неэффективный контроль за качеством этих работ; неэффективное финансирование проекта по стадиям его строительства; низкое ресурсное обеспечение выполняемых работ.

·Проектные работы постинвестиционного (эксплуатационного) этапа. Эта группа рисков связана с несвоевременным выходом производства на предусмотренную проектную мощность, недостаточным обеспечением производства необходимыми сырьем и материалами, неритмичной поставкой сырья и материалов, низкой квалификацией операционного персонала; недостатками в маркетинговой политике и т.п.

По комплексности исследования выделяют следующие группы рисков:

·Простой проектный риск. Он характеризует вид проектного риска, который не расчленяется на отдельные его подвиды. Примером простого проектного риска является риск инфляционный.

·Сложный финансовый риск. Он характеризует вид проектного риска, который состоит из комплекса рассматриваемых его подвидов. Примером сложного проектного риска является риск инвестиционного этапа проекта.

По источникам возникновения выделяют следующие группы проектных рисков:

·Внешний, систематический или рыночный риск (все эти термины определяют этот риск как независящий от деятельности предприятия). Этот вид риска характерен для всех участников инвестиционной деятельности и всех видов операций реального инвестирования. Он возникает при смене отдельных стадий экономического цикла, изменении конъюнктуры инвестиционного рынка и в ряде других аналогичных случаев, на которые предприятие в процессе своей деятельности повлиять не может. К этой группе рисков могут быть отнесены инфляционный риск, процентный риск, налоговый риск.

·Внутренний, несистематический или специфический риск (все термины определяют этот проектный риск как зависящий от деятельности конкретного предприятия). Он может быть связан с неквалифицированным инвестиционным менеджментом, неэффективной структурой активов и капитала, чрезмерной приверженностью к рисковым (агрессивным) инвестиционным операциям с высокой нормой прибыли, недооценкой хозяйственных партнеров и другими аналогичными факторами, отрицательные последствия которых в значительной мере можно предотвратить за счет эффективного управления проектными рисками.

Деление проектных рисков на систематический и несистематический является одной из важных исходных предпосылок теории управления рисками.

По финансовым последствиям все риски подразделяются на такие группы:

·Риск, влекущий только экономические потери. При этом виде риска финансовые последствия могут быть только отрицательными (потеря дохода или капитала).

·Риск, влекущий упущенную выгоду. Он характеризует ситуацию, когда предприятие в силу сложившихся объективных и субъективных причин не может осуществить запланированную инвестиционную операцию (например, при снижении кредитного рейтинга предприятие не может получить необходимый кредит для формирования инвестиционных ресурсов).

·Риск, влекущий как экономические потери, так и дополнительные доходы. В экономической литературе этот вид финансового риска часто называется «спекулятивным», так как он связывается с осуществлением спекулятивных (агрессивных) инвестиционных операций (например, риск реализации реального инвестиционного проекта, доходность которого в эксплуатационной стадии может быть ниже или выше расчетного уровня).

По характеру проявления во времени выделяют две группы проектных рисков:

·Постоянный проектный риск. Он характерен для всего периода осуществления инвестиционной операции и связан с действием постоянных факторов. Примером такого инвестиционного риска является процентный риск.

·Временный проектный риск. Он характеризует риск, носящий перманентный характер, возникающий лишь на отдельных этапах осуществления инвестиционного проекта. Примером такого вида финансового риска является риск неплатежеспособности эффективно функционирующего предприятия.

По уровню финансовых потерь проектные риски подразделяются на следующие группы:

·Допустимый проектный риск. Он характеризует риск, финансовые потери по которому не превышают расчетной суммы прибыли по осуществляемому инвестиционному проекту.

·Критический проектный риск. Он характеризует риск, финансовые потери по которому не превышают расчетной суммы валового дохода по осуществляемому инвестиционному проекту.

·Катастрофический проектный риск. Он характеризует риск, финансовые потери по которому определяются частичной или полной утратой собственного капитала (этот вид риска может сопровождаться утратой и заемного капитала).

По возможности предвидения проектные риски подразделяются на следующие две группы:

·Прогнозируемый проектный риск. Он характеризует те виды рисков, которые связаны с циклическим развитием экономики, сменой стадий конъюнктуры финансового рынка, предсказуемым развитием конкуренции и т.п. Предсказуемость проектных рисков носит относительный характер, так как прогнозирование со 100%-ным результатом исключает рассматриваемое явление из категории рисков. Примером прогнозируемых проектных рисков являются инфляционный риск, процентный риск и некоторые другие их виды (естественно, речь идет о прогнозировании риска в краткосрочном периоде).

·Непрогнозируемый проектный риск. Он характеризует виды проектных рисков, отличающихся полной непредсказуемостью проявления. Примером таких рисков выступают риски форс-мажорной группы, налоговый риск и некоторые другие.

Соответственно этому классификационному признаку проектные риски подразделяются также на регулируемые и нерегулируемые в рамках предприятия.

По возможности страхования проектные риски подразделяются также на две группы:

·Страхуемый проектный риск. К ним относятся риски, которые могут быть переданы в порядке внешнего страхования соответствующим страховым организациям (в соответствии с номенклатурой проектных рисков, принимаемых ими к страхованию).

·Нестрахуемый проектный риск. К ним относятся те их виды, по которым отсутствует предложение соответствующих страховых продуктов на страховом рынке.

Необходимо отметить, что приведенные классификации не могут быть всеобъемлющими. Они определяются целью, сформулированной классификационным признаком. Провести четкую границу между отдельными видами проектных рисков достаточно сложно. Ряд рисков находится во взаимосвязи (эти риски коррелируют), изменения в одном из них вызывают изменения в другом. В таких случаях аналитику следует руководствоваться здравым смыслом и своим пониманием проблемы.

3. Анализ и оценка проектных рисков

Анализ риска (в инвестиционном проектировании) - процесс исследования внешней и внутренней среды инвестиционного процесса, осуществляемый с целью выявления рисков, оценки их параметров, а также прогнозирование состояния предприятия, действующего в условиях риска, через определенный момент времени посредством оценки ключевых показателей деятельности, как случайных величин. Результаты анализа используются для принятия решений и для разработки мер по защите от возможных потерь.

Анализ проектных рисков можно подразделить на два взаимно дополняющих друг друга вида: качественный и количественный.

Качественный анализ может быть сравнительно простым, его главная задача - определить факторы риска, этапы работы, при выполнении которых риск возникает, т.е. установить потенциальные области риска, после чего идентифицировать все возможные риски.

Качественный анализ подразумевает выявление рисков, присущих проекту, их описание и группировку. Обычно выявляются специфические риски, непосредственно связанные с реализацией проекта (проектные), а также форс-мажорные, управленческие, юридические. Для удобства дальнейшего отслеживания проектные риски стоит учитывать по стадиям: начальной (прединвестиционной), инвестиционной (строительной) и эксплуатационной. Итогом этапа качественного анализа рисков должна стать карта рисков проекта.

Описание рисков на этапе качественного анализа не предоставляет информации о возможных потерях или их вероятности, оно служит основой для количественного анализа рисков.

Существуют следующие методы качественного анализа рисков:

·метод экспертных оценок - комплекс процедур, направленных на выявление, ранжирование и качественную оценку вероятных рисков по проекту на основании экспертных мнений людей, обладающих значительным опытом в проектной деятельности;

·SWOT-анализ - позволяет наглядно противопоставлять сильные и слабые стороны проекта, его возможности и угрозы на основании качественной оценки риска;

·спираль («роза») рисков - иллюстрированное ранжирование рисков на основании качественных оценок рискованных факторов;

·метод аналогий или консервативные прогнозы - исследование накопленного опыта по проектам с целью расчета вероятностей возникновения потерь.

Необходимо отметить одну важную специфическую особенность качественного анализа проектных рисков, состоящую в его количественном результате: процесс проведения качественного анализа проектных рисков дожжен включать не только чисто описательный, «инвентаризационный» аспект определения тех или иных конкретных видов рисков данного проекта, выявления возможных причин из возникновения, анализа предполагаемых последствий их реализации и предложений по минимизации выявленных рисков, но и стоимостную оценку всех этих минимизирующих риск конкретного проекта мероприятий.

Проведение количественного анализа проектных рисков является продолжением качественного исследования и предполагает наличие некого базисного варианта (ожидаемая доходность, расчетов денежных потоков по проекту, время работы оборудования и т.п.), который может изменяться в результате реализации каждого из отмеченных рисков. Задача количественного анализа состоит в численном измерении степени влияния рискованных факторов проекта на поведение критериев эффективности всего инвестиционного проекта. Таким образом, количественная оценка риска - это численное определение влияния отдельных рисков проекта.

Процесс количественного анализа риска включает следующие стадии:

·создание прогнозной модели;

·определение переменных риска;

·определение вероятностного распределения отобранных переменных и определение диапазона возможных значений для каждой из них;

·установление наличия или отсутствия корреляционных связей среди рисковых переменных;

·прогоны моделей (определение характеристик результативных величин как случайных величин);

·анализ результатов (построение уровней риска).

Переменные риска - это переменные, являющиеся критическими для жизнеспособности проекта, т.е. даже малые отклонения от ее предполагаемого значения негативно отражаются на проекте. Для отбора переменных используется анализ чувствительности и неопределенности. Анализ чувствительности измеряет реакцию результатов проекта на изменение той или иной переменной проекта. Недостаток этого анализа в том, что он не принимает во внимание реалистичность или нереалистичность предполагаемых изменений значения анализируемых переменных. Для того, чтобы результаты, полученные при анализе чувствительности, имели смысл, следует учесть влияние неопределенности, охватывающей переменные, подвергающиеся проверке.

Например, малое отклонение в закупочной цене определенного вида оборудования в год X имеет очень большое значение для дохода от проекта, но вероятность этого отклонения может быть мала, если поставщик связан определенными условиями контракта. Следовательно, риск, обусловленный этой переменной, незначителен.

Для оценки степени приемлемости проектного риска следует выделить зоны риска в зависимости от ожидаемой величины потерь.

Таблица 1. Характеристика зон риска

Зона проектного рискаХарактеристикаБезрисковая зонаГарантированный финансовый результат в размере расчетной суммы прибылиЗона допустимого рискаВозможны финансовые потери в размере расчетной суммы прибылиЗона критического рискаВозможны финансовые потери в размере расчетной суммы доходаЗона катастрофического рискаВозможны финансовые потери в размере суммы собственного капитала

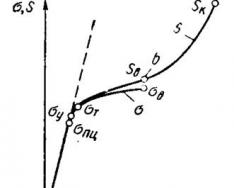

Принятые допущения в определенной степени спорны и не всегда справедливы для всех видов рисков, но в целом достаточно верно отражают наиболее общие закономерности изменения проектного риска и дают возможность построить кривую распределения вероятностей потерь прибыли, которую называют кривой риска (рис. 1.4).

Главное в количественной оценке проектного риска - возможность построения кривой риска и определении зон и показателей допустимого, критического и катастрофического рисков.

Рисунок 2. - Кривая риска

В настоящее время наиболее распространенными являются следующие методы анализа рисков:

1)статистический;

2)экспертных оценок;

)анализ чувствительности;

)оценки финансовой устойчивости и платежеспособности;

)оценки целесообразности затрат;

)анализ последствий накоплений риска;

)метод использования аналогов;

)комбинированный метод.

Статистический метод заключается в изучении статистики потерь и прибылей, имевших место на данном или аналогичном предприятии, с целью определения вероятности событии, установления величины риска. Вероятность означает возможность получения определенного результата. Например, вероятность успешного продвижения нового товара на рынке в течение года составляет 3/4, а неуспех - 1/4. Величина, или степень риска, измеряется двумя показателями: средним ожидаемым значением и колеблемостью (изменчивостью) возможного результата. Среднее ожидаемое значение связано с неопределенностью ситуации. Оно выражается в виде средневзвешенной величины всех возможных результатов Е(х) , где вероятность каждого результата А используется в качестве частоты, или веса, соответствующего значения х .

Вероятностная оценка риска математически достаточно разработана, но опираться только на математические расчеты при анализе проектных рисков не всегда бывает достаточным, так как точность расчетов во многом зависит от исходной информации.

Метод экспертных оценок отличается от статистического лишь методом сбора информации для построения кривой риска. При этом методе предполагается сбор и изучение оценок, сделанных различными специалистами (данного предприятия), касающихся вероятности возникновения различных уровней потерь. Экспертная оценка - это выявленное по специальной методике мнение экспертов по определенному вопросу.

Разновидностью экспертного метода является метод Дельфи. Он характеризуется анонимностью и управляемой обратной связью. Анонимность членов комиссии обеспечивается путем их физического разделения, что не дает им возможности обсуждать ответы на поставленные вопросы. Цель такого разделения - избежать «ловушек» группового принятия решения, доминирования мнения лидера. После обработки результата через управляемую обратную связь обобщенный результат сообщается каждому члену комиссии. Основная цель такого действия - позволить ознакомиться с оценками других членов комиссии, не подвергаясь давлению из-за знания того, кто конкретно дал ту или иную оценку. После этого оценка может быть повторена.

Анализ чувствительности проекта состоит из следующих шагов:

·выбор ключевого показателя, относительно которого и производится оценка чувствительности (чистый приведенный доход NPV , внутренняя норма доходности IRR и т.п.);

·выбор факторов (уровень инфляции, состояние экономики и др.);

·расчет значений ключевого показателя на разных этапах осуществления проекта (закупка сырья, производство, реализация, транспортировка, капитальное строительство и т.п.);

Анализ чувствительности основан на последовательно-единичном изменении проверяемых на рискованность переменных. На каждом шаге только одна из переменных меняет свое значение на прогнозное число процентов (±5%, ±10%, ±15% и т.д.), что приводит к пересчету итоговых значений по проекту. Сформированные таким образом последовательности затрат и поступлений финансовых ресурсов дают возможность определить потоки фондов денежных средств для каждого момента (или отрезка времени), т.е. определить показатели эффективности. Строятся диаграммы, отражающие зависимость выбранных результирующих показателей от величины исходных параметров. Сопоставляя между собой полученные диаграммы, можно определить так называемые ключевые показатели, в наибольшей степени влияющие на оценку доходности проекта.

Анализ чувствительности предусматривает проведение следующих процедур:

1)Формируют модель обоснования проекта в виде набора бюджетов, используя MS Excel , Project Expert любо другое специализированное программное обеспечение.

2)Рассматривают такую модель, как «черный ящик», систему, на вход которой подаются исходные данные проекта (например, цена продукта, объем предполагаемых продаж, процентная ставка дисконтирования, ставка по кредитам, предполагаемый уровень инфляции и т.д.), на выходе «черного ящика» «снимают» только один параметр. Чаще всего им служит значение NPV

)Несколько раз рассчитывают обоснование проекта, пользуясь сформированной моделью при различных значениях исходных данных. При этом набор исходных данных формируют следующим образом: все параметры исходных данных, кроме одного, оставляют постоянными без изменений, один параметр считают переменным, генерируя сразу несколько его значений (обычно пять) с определенны шагом относительных изменений. Изменения, например, могут составлять: - 20%; - 10%; 0%; + 10%; + 20%. Модель рассчитывают несколько раз при различных изменениях переменного параметра.

)Вычисляют относительные темпы прироста полученных значений чистой приведенной стоимости по отношению к NPV базового варианта.

)Сопоставляют полученные значения удельного прироста NPV с удельным приростом переменного параметра.

)Процедуру, изложенную в пп. 3-5, повторяют для других исходных параметров, приняв в качестве переменных каждый из них по отдельности и зафиксировав другие.

Одним из недостатков анализа чувствительности является предпосылка того, что каждый исходный параметр изменяется, независимо от других. Исправить подобную ситуацию помогает анализ сценариев, когда изменяется сразу группа взаимозависящих показателей.

Анализ чувствительности имеет серьезный недостаток - он не является всеобъемлющим и не уточняем вероятность осуществления альтернативных проектов. Анализ чувствительности инвестиционного проекта происходит на основании анализа от изменения одного фактора, что является существенным ограничение данного метода. Преодоление данной проблемы осуществляется в рамках метода статистических испытаний и метода сценариев, представляющих собой развитие методики анализа чувствительности.

Метод аналогий. При анализе риска нового проекта весьма полезными могут оказаться данные о последствиях воздействия неблагоприятных факторов риска на другие проекты. При использовании аналогов применяются базы данных о риске аналогичных проектов, исследовательских работ проектно-изыскательских учреждений, опросов менеджеров проектов. Полученные таким образом данные обрабатываются для выявления зависимостей в законченных проектах с целью учета потенциального риска при реализации новых проектов.

При использовании метода аналогий следует соблюдать определенную осторожность. Даже в самых правильных и известных случаях неудачного завершения проектов очень трудно создать предпосылки для будущего анализа, т.е. подготовить исчерпывающий и реалистический набор возможных сценариев срывов проектов. Дело в том, что для большинства отрицательных последствий характерны определенные особенности.

Имитационное моделирование (метод Монте-Карло). В последнее время стал популярен метод статистических испытаний - метод «Монте-Карло». Имитационное моделирование - это целенаправленные серии многовариантных исследований, выполняемых на компьютере с применением математических моделей. Это направление соответствует основной идее системного анализа - сочетанию возможностей человека как носителя ценностей, генератора идей для принятия решений с формальными методами, обеспечивающими возможности применения ЭВМ. Его достоинством является возможность анализировать и оценивать различные «сценарии» реализации проекта и учитывать разные факторы рисков в рамках одного подхода. Разные типы проектов имеют разную уязвимость со стороны рисков, что выясняется при моделировании.

Эти параметры используют в имитационном моделировании, алгоритм которого может быть представлен в виде изложенной ниже последовательности шагов:

1)Как и в предыдущем случае, формируется модель обоснования проекта в виде набора бюджетов, используя Project Expert либо другое специализированное программное обеспечение.

2)Аналогично соответствующему шагу в алгоритме анализа чувствительности при имитационном моделировании также рассматривается такая модель, как «черный ящик», систему, на вход которой подаются исходные данные проекта (например, цена продукта, объем предполагаемых продаж, процентная ставка дисконтирования, ставка по кредитам, предполагаемый уровень инфляции и т.д.). На выходе черного ящика «снимается» только один параметр. Чаще всего им служит значение NPV , которое генерирует проект с такими исходными данными.

)Выбирается переменный фактор и, при необходимости, фиксируются остальные, но в отличие от предыдущего метода расчеты половины модели ведутся следующим образом. Модель «бомбардируется» случайными числами с законом распределения, характерным для поведения исходного переменного параметра при остальных зафиксированных значениях. Серии случайных чисел могут составлять последовательности, состоящие из нескольких тысяч и даже десятков тысяч значений, имитирующих изменение переменного параметра, в то время как при проведении анализа чувствительности такая серия состояла только из пяти значений.

)Обрабатываются полученные значения результирующего параметра (например, NPV ) для того, чтобы определить характеристики поведения результирующей величины. Определяется асимметрия и эксцесс результирующего параметра.

)Сопоставляются соответствующие законы поведения исходных параметров с законом поведения результирующей величины. Изменения в параметрах распределения результирующего параметра по отношению к параметрам поведения исходного фактора будут указывать на значимость, уровень риска и тенденцию к изменению результирующего параметра проекта.

)Делаются соответствующие выводы и составляется план управления фактора риска.

Недостатком данного метода является то, что в нем для оценок и выводов используются вероятностные характеристики, что не очень удобно для непосредственного применения и не удовлетворяет менеджеров проекта. Однако, несмотря на указанные недостатки, этот метод дает возможность выявить риск, сопряженный с теми проектами, в отношении которых принятое решение не претерпит изменений. Следует отметить, что в целом данный метод является достаточно трудоемким, ведь он предусматривает циклическое повторение одних и тех же вычислений по модели много тысяч раз в процессе подстановки в качестве исходных данных серий случайных чисел, из-за которых метод получил второе название - метод Монте-Карло. Практика показывает, что использование симуляции Монте-Карло оправданно, прежде всего, для больших и дорогостоящих проектов.

Сценарный метод. Сценарные методы включают в себя следующие этапы:

·описание всего множества возможных условий реализации проекта в форме соответствующих сценариев или моделей, учитывающих систему ограничений на значения основных технических, экономических и т.п. параметров проекта;

·преобразование исходной информации о факторах неопределенности в информацию о вероятностях отдельных условий реализации и соответствующих показателях эффективности или об интервалах их изменения;

·определение показателей эффективности проекта в целом с учетом неопределенности условий его реализации.

В результате проведения анализа сценариев определяется воздействие на показатели экономической эффективности инвестиционного проекта одновременного изменения всех остальных переменных проекта, характеризующих его денежные потоки. Преимуществом этого метода является то, что отклонения параметров рассчитываются с учетом их взаимозависимостей (корреляции).

При построении моделей необходимо активно заниматься сбором и формализацией экспертных оценок, особенно в отношении производственных и технологических рисков. Основное преимущество применения экспертных оценок заключается в возможности использования опыта экспертов в процессе анализа проекта и учета влияния разнообразных качественных факторов.

В итоге целесообразно построить, как минимум, три сценария: пессимистический, оптимистический и наиболее вероятный (реалистический или средний). Главной проблемой практического использования сценарного подхода является необходимость построения модели инвестиционного проекта и выявление связи между переменными.

К недостаткам сценарного подхода относят:

·необходимость значительного качественного исследования модели проекта, т.е. создания нескольких моделей, соответствующих каждому сценарию, включающих объемные подготовительные работы по отбору и аналитической обработке информации;

·недостаточную неопределенность, размытость границ сценариев. Правильность их построения зависит от качества построения модели и исходной информации, что значительно снижает их прогностическую ценность. При построении оценок значений переменных для каждого сценария допускается некий волюнтаризм;

·эффект ограниченного числа возможных комбинаций переменных, заключенных в том, что количество сценариев, подлежащих детальной проработке, ограничено, так же как и число переменных, подлежащих варьированию, в противном случае возможно получение чрезмерно большого объема информации, прогностическая сила и практическая ценность которой сильно снижается.

Сценарный метод экспертизы проектных рисков обладает следующими особенностями, которые можно рассматривать в качестве его преимуществ:

·учет взаимосвязи между переменными и влияния этой зависимости на значения интегральных показателей;

·построение различных вариантов осуществления проекта;

В заключение следует отметить, что выбор конкретных методов оценки рисков реального инвестирования определяется рядом факторов:

1.Видом инвестиционного риска.

2.Полнотой и достоверностью информационной базы, сформированной для оценки уровня вероятности различных инвестиционных рисков.

.Уровнем квалификации инвестиционных менеджеров, осуществляющих оценку.

.Технической и программной оснащенностью инвестиционных менеджеров, возможностью использования современных компьютерных технологий проведения такой оценки.

.Возможностью привлечения к оценке сложных инвестиционных рисков квалифицированных экспертов и др.

4. Методы снижения проектных рисков

Понимание природы проектного риска и его количественная оценка не всегда позволяют эффективно управлять реальными инвестициями. В этом случае особое значение приобретают способы и методы непосредственного воздействия на уровень риска с целью его максимального снижения, повышения безопасности и финансовой устойчивости предприятия-проектоустроителя.

Действия по снижению проектного риска ведутся в двух направлениях:

1.Избежание появления возможных рисков.

2.Снижение воздействия риска.

Первое направление заключается в попытке избежать любого возможного для фирмы риска. Решение об отказе от риска может быть вынесено на стадии принятия решения, а также путем отказа от какого-то вида деятельности, в котором предприятие уже участвует. К избежанию появления возможных рисков относится отказ от использования в высоких объемах заемного капитала (достигается избежание финансового риска), отказ от чрезмерного использования инвестиционных активов в низколиквидных формах (избежание риска снижения ликвидности). Данное направление снижения уровня проектного риска наиболее простое и радикальное. Оно позволяет полностью избежать возможных потерь, но и не дает возможности получить тот объем прибыли, который связан с рискованной деятельностью.

Для того, чтобы снизить влияние рисков, есть два пути:

1.Принять меры, обеспечивающие выполнение контрактных обязательств на стадии заключения контрактов.

2.Осуществить контроль за управленческими решениями в процессе реализации проекта.

На первом пути есть несколько вариантов действий:

·страхование;

·обеспечение (в случае кредитного договора) в форме залога, гарантии, поручительства, неустойки или удержания имущества должника;

·пошаговое разделение процесса утверждения ассигнований проекта;

·диверсификация инвестиций.

Варианты управленческих решений в целях снижения проектного риска могут осуществляться следующими приемами:

1.Резервирование средств на покрытие непредвиденных расходов.

2.Реструктурирование кредитов.

Рассмотрим некоторые из способов снижения проектного риска.

Одним из наиболее важных способов снижения проектного риска - диверсификация, например распределение усилий предприятия между видами деятельности, результаты которых непосредственно не связаны между собой. Любое инвестиционное решение, связанное с конкретным проектом, требует от лица, принимающего это решение, рассмотрения проекта во взаимосвязи с другими проектами и с уже имеющимися видами деятельности предприятия. Для снижения риска желательно планировать производство таких товаров и услуг, спрос на которые изменяется в противоположных направлениях.

Распределение проектного риска между участниками проекта является эффективным способом его снижения, он основан на частичной передаче рисков партнерам по отдельным инвестиционным ситуациям. Логичнее всего при этом сделать ответственным того из участников, который обладает возможностью точнее и качественнее рассчитывать и контролировать риск. Распределение риска учитывается при разработке финансового плана проекта и оформляется контрактными документами.

Возможным способом снижения риска является его страхование, которое, по существу, состоит в передаче определенных рисков страховой компании. При принятии решения о внешнем страховании рисков необходимо оценивать эффективность такого способа снижения риска с учетом следующих параметров:

1.Вероятность наступления страхового события по данному виду проектного риска.

2.Степень страховой защиты по риску, определяемая коэффициентом страхования (отношения страховой суммы к размеру страховой оценки имущества).

.Размер страхового тарифа в сопоставлении со средним его размером на страховом рынке по данному виду страхования.

.Размер страховой премии и порядок ее уплаты в течение страхового срока и др.

Зарубежная практика страхования использует полное страхование инвестиционных проектов. Условия российской действительности позволяют пока только частично страховать риски проекта: здания, оборудование, персонал, некоторые экстремальные ситуации.

Вид затратИзменение непредвиденных расходов, %Затраты / продолжительность работ российских исполнителей+ 20Затраты / продолжительность работ иностранных исполнителей+ 10Увеличение прямых производственных затрат+ 20Снижение производства- 20Увеличение процента за кредит+ 20

Кроме резервирования на форс-мажорные обстоятельства, необходимо создание системы резервов на предприятии для оптимального управления денежными потоками. Речь идет о формировании резервного фонда, фонда погашения безнадежной дебиторской задолженности, поддержания оптимального уровня материальных запасов и нормативного остатка денежных средств и их эквивалентов. Резервирование средств является, по сути, самострахованием (внутренним страхованием) предприятия. При этом следует иметь ввиду, что страховые резервы во всех их формах хотя и позволяют быстро возместить понесенные потери, однако «замораживают» использование достаточно ощутимой суммы инвестиционных ресурсов. В результате этого снижается эффективность использования собственного капитала предприятия, увеличивается его зависимость от внешних источников финансирования.

Лимитирование как способ снижения рисков заключается в установлении предприятием предельно допустимой суммы средств на выполнение определенных операций (или стадий проекта), в случае потери которых это существенно не отразится на финансовом состоянии предприятия. Лимитирование применяется банками при выдаче ссуд, промышленными предприятиями - при продаже товаров в кредит, определении суммы вложений капитала, определении величины заемных средств, а также в других ситуациях.

Важную роль в снижении проектных рисков играет приобретение дополнительной информации. Цель такого приобретения - уточнение некоторых параметров проекта, повышение уровня надежности и достоверности исходной информации, что позволит снизить вероятность принятия неэффективного решения. Способы получения дополнительной информации включает ее приобретение у других организаций, проведении дополнительного эксперимента и т.д. Полная и достоверная информация - товар особого рода, за который надо платить, но эти расходы окупаются в результате получения существенной выгоды от менее рискованного инвестирования.

Завершая обзор основных аспектов теории управления проектными рисками, необходимо отметить следующее. Выявление проектных рисков, их учет и анализ - это часть общей системы обеспечения экономической надежности хозяйствующего субъекта.

Заключение

В заключение необходимо отметить следующее основные аспекты.

Риск в рыночной экономике сопутствует любому управленческому решению. Особенно это относится к инвестиционным решениям, последствия которых сказываются на деятельности предприятия в течение длительного периода времени.

Список литературы

1.Афонасова, А.М. Проектный анализ. Лекции [Электронный ресурс] / А.М. Афонасова. Режим доступа: #"justify">2.Бланк, И.А. Инвестиционный менеджмент [Текст]: учебный курс / И.А. Бланк. - 2-е изд., испр. и доп. - К.: Эльга-Н, Ника-Центр, 2007. - 448 с.

.Калмыкова, Т.С. Инвестиционный анализ [Текст] / Т.С. Калмыкова. - М.: ИНФРА-М, 2009. - 240 с.

.Ковалев В.В. Введение в финансовый менеджмент [Текст] / В.В. Ковалев. - М.: Финансы и статистика, 2008. - 786 с.: ил.

.Осипова, Л.М. Экономическая оценка инвестиций [Текст]: методические рекомендации / Л.М. Осипова. - Кемерово: Типография ГУ КузГТУ, 2011. - 40 с.

.Харламенко, Е.В. Количественный анализ рисков инвестиционного проекта [Текст] // Е.В. Харламенко. - Российское предпринимательство. - 2009. - №5 (1).

.Царев, В.В. Оценка экономической эффективности [Текст] / В.В. Царев. - СПб.: Питер, 2007. - 464 с.

проектный риск инвестиционный чувствительность

Репетиторство

Нужна помощь по изучению какой-либы темы?

Наши специалисты проконсультируют или окажут репетиторские услуги по интересующей вас тематике.

Отправь заявку

с указанием темы прямо сейчас, чтобы узнать о возможности получения консультации.

Причиной возникновения рисков являются неопределенности, существующие в каждом проекте. Риски могут быть “известные” - те, которые определены, оценены, для которых возможно планирование. Риски “неизвестные” - те, которые не идентифицированы и не могут быть спрогнозированы. Хотя специфические риски и условия их возникновения не определены, менеджеры проекта знают, исходя из прошлого опыта, что большую часть рисков можно предвидеть.

Реализуя проекты, имеющие высокую степень неопределенности в таких элементах, как цели и технологии их достижения многие компании уделяют внимание разработке и применению корпоративных методов управления рисками. Данные методы учитывают как специфику проектов, так и корпоративных методов управления.

Американский Институт управления проектами (PMI), разрабатывающий и публикующий стандарты в области управления проектами, значительно переработал разделы, регламентирующие процедуры управления рисками. В новой версии PMBOK (принятие которого ожидается в 2000 году) описаны шесть процедур управления рисками. В данной статье мы предлагаем краткий обзор процедур управления рисками (без комментариев).

Управление рисками - это процессы, связанные с идентификацией, анализом рисков и принятием решений, которые включают максимизацию положительных и минимизацию отрицательных последствий наступления рисковых событий.

Процесс управления рисками проекта обычно включает выполнение следующих процедур:

- - выбор подходов и планирование деятельности по управлению рисками проекта.

- Идентификация рисков - определение рисков, способных повлиять на проект, и документирование их характеристик.

- Качественная оценка рисков - качественный анализ рисков и условий их возникновения с целью определения их влияния на успех проекта.

- Количественная оценка - количественный анализ вероятности возникновения и влияния последствий рисков на проект.

- - определение процедур и методов по ослаблению отрицательных последствий рисковых событий и использованию возможных преимуществ.

- Мониторинг и контроль рисков - мониторинг рисков, определение остающихся рисков, выполнение плана управления рисками проекта и оценка эффективности действий по минимизации рисков.

Все эти процедуры взаимодействуют друг с другом, а также с другими процедурами. Каждая процедура выполняется, по крайней мере, один раз в каждом проекте. Несмотря на то, что процедуры, представленные здесь, рассматриваются как дискретные элементы с четко определенными характеристиками, на практике они могут частично совпадать и взаимодействовать.

Планирование управления рисками

Планирование управления рисками - процесс принятия решений по применению и планированию управления рисками для конкретного проекта. Этот процесс может включать в себя решения по организации, кадровому обеспечению процедур управления рисками проекта, выбор предпочтительной методологии, источников данных для идентификации риска, временной интервал для анализа ситуации. Важно спланировать управление рисками, адекватное как уровню и типу риска, так и важности проекта для организации.

Идентификация рисков

Идентификация рисков определяет, какие риски способны повлиять на проект, и документирует характеристики этих рисков. Идентификация рисков не будет эффективной, если она не будет проводиться регулярно на протяжении реализации проекта.

Идентификация рисков должна привлекать как можно больше участников: менеджеров проекта, заказчиков, пользователей, независимых специалистов.

Идентификация рисков - итерационный процесс. Вначале идентификация рисков может быть выполнена частью менеджеров проекта или группой аналитиков рисков. Далее идентификацией может заниматься основная группа менеджеров проекта. Для формирования объективной оценки в завершающей стадии процесса могут участвовать независимые специалисты. Возможное реагирование может быть определено в течение процесса идентификации рисков.

Качественная оценка рисков

Качественная оценка рисков - процесс представления качественного анализа идентификации рисков и определения рисков, требующих быстрого реагирования. Такая оценка рисков определяет степень важности риска и выбирает способ реагирования. Доступность сопровождающей информации помогает легче расставить приоритеты для разных категорий рисков.

Качественная оценка рисков это оценка условий возникновения рисков и определение их воздействия на проект стандартными методами и средствами. Использование этих средств помогает частично избежать неопределенности, которые часто встречаются в проекте. В течение жизненного цикла проекта должна происходить постоянная переоценка рисков.

Количественная оценка рисков

Количественная оценка рисков определяет вероятность возникновения рисков и влияние последствий рисков на проект, что помогает группе управления проектами верно принимать решения и избегать неопределенностей.

Количественная оценка рисков позволяет определять:

- вероятность достижения конечной цели проекта;

- степень воздействия риска на проект и объемы непредвиденных затрат и материалов, которые могут понадобиться;

- риски, требующие скорейшего реагирования и большего внимания, а также влияние их последствий на проект;

- фактические затраты, предполагаемые сроки окончания.

Количественная оценка рисков часто сопровождает качественную оценку и также требует процесс идентификации рисков. Количественная и количественная оценка рисков могут использоваться по отдельности или вместе, в зависимости от располагаемого времени и бюджета, необходимости в количественной или качественной оценке рисков.

Планирование реагирования на риски

Планирование реагирования на риски - это разработка методов и технологий снижения отрицательного воздействия рисков на проект.

Берет на себя ответственность за эффективность защиты проекта от воздействия на него рисков. Планирование включает в себя идентификацию и распределение каждого риска по категориям. Эффективность разработки реагирования прямо определит, будут ли последствия воздействие риска на проект положительными или отрицательными.

Стратегия планирования реагирования должна соответствовать типам рисков, рентабельности ресурсов и временным параметрам. Вопросы, обсуждаемые во время встреч, должны быть адекватны задачам на каждой стадии проекта, и согласованы со всеми членами группы по управлению проектом. Обычно требуются несколько вариантов стратегий реагирования на риски.

Мониторинг и контроль

Мониторинг и контроль следят за идентификацией рисков, определяют остаточные риски, обеспечивают выполнение плана рисков и оценивают его эффективность с учетом понижения риска. Показатели рисков, связанные с осуществлением условий выполнения плана фиксируются. Мониторинг и контроль сопровождает процесс внедрения проекта в жизнь.

Качественный контроль выполнения проекта предоставляет информацию, помогающую принимать эффективные решения для предотвращения возникновения рисков. Для предоставления полной информации о выполнении проекта необходимо взаимодействие между всеми менеджерами проекта.

Целью мониторинга и контроля является выяснить, было ли:

- Система реагирования на риски внедрена в соответствии с планом.

- Реагирование достаточно эффективно или необходимы изменения.

- Риски изменились по сравнению с предыдущим значением.

- Наступление влияния рисков.

- Необходимые меры приняты.

- Воздействие рисков оказалось запланированным или явилось случайным результатом.

Контроль может повлечь за собой выбор альтернативных стратегий, принятие корректив, перепланировку проекта для достижения базового плана. Между менеджерами проекта и группой риска должно быть постоянное взаимодействие, должны фиксироваться все изменения и явления. Отчеты по выполнению проекта должны формироваться регулярно.

Как и любое серьезное начинание, ни один проект в процессе своей реализации не застрахован от рисков. Чем крупнее проект, тем больше и масштаб потенциальных рисков. Но когда речь идет об управлении проектами, по большей части нужно думать не об оценке рисков, т.к. она представляет собой промежуточное действие, а о разработке такого плана реагирования на изменения, который помог бы снизить степень рискованности. И в этом уроке мы поговорим о наиболее важных тонкостях и специфических особенностях управления рисками.

Проектные риски и неопределенность

Термин «риск» в проект-менеджменте означает вероятное событие, мешающее руководителю проекта и его команде достичь целей проекта или отдельных его параметров, обусловленных временными, количественными и стоимостными рамками. Риск связан с конкретными причинами и источниками и всегда имеет свои последствия. Другими словами, риск влияет на результаты проекта.

Риски проекта всегда связаны с неопределенностью. Исходя из этого, необходимо иметь представление о степени неопределенности и ее причинах. Неопределенность следует понимать как состояние объективных условий, в которых проект начинает реализовываться, но которое не позволяет предвидеть результаты принимаемых решений из-за неполноты и неточности информации. Степень неопределенности играет большую роль, т.к. проект-менеджер может управлять лишь теми рисками, по которым известно хотя бы что-то существенное.

Когда информации нет, любые риски называются неизвестными. Они требуют создания специального резерва без реализации управленческих процедур. Если же по угрозам есть даже минимальная информация, уже можно разрабатывать план реагирования, направленный на минимизацию риска. Ниже представлена схема управления рисками с позиции неопределенности:

Другой не менее важный нюанс для понимания специфики риска проекта - это динамичность карты рисков, изменяющаяся по мере решения проектных задач. Обратите внимание на модель динамики вероятности риска и объема потерь:

На начальном этапе проекта вероятность угрозы максимальна, однако возможные потери находятся на низком уровне. К окончанию же проектных работ возрастает величина потерь, но снижается вероятность угроз.

Руководствуясь этой особенностью, можно сделать два вывода: во-первых, в процессе осуществления проекта имеет смысл анализировать риски по нескольку раз (карта рисков всегда будет изменяться), а во-вторых, наиболее оптимально риски минимизируются на стадии разработки проекта или в процессе разработки проектной документации (это многократно снижает затраты, нежели на стадии непосредственной реализации проекта).

Концепция управления рисками

Методология управления рисками, имеющаяся на сегодняшний день, подразумевает активную работу с источниками и последствиями определяемых угроз. Вообще, управление рисками является совокупностью процессов, основой которых служит идентификация и анализ рисков и разработка мер по минимизации уровня негативных последствий как результата наступления рисковых событий.

В (Своде знаний по управлению проектами (от англ. Project Management Body of Knowledge)) выделяются шесть основных процессов управления рисками. Визуальная схема их последовательности такова:

Т.е., к основным процедурам управления проектными рисками относятся:

- Идентификация рисков

- Анализ риска (качественный и количественный)

- Контроль над рисками

Идентификация - это определение рисков, основанное на определении продуцирующих их факторов, а также документальное оформление параметров этих рисков. Качественный и количественный анализ причин возникновения и возможности отрицательных последствий необходимы для формирования оценочной процедуры. Планирование реагирования на найденные риски предполагает создание комплекса мер, направленных на снижение негативного воздействия рисков на параметры и результаты проекта. Но главенствующее место в этой системе занимают именно мониторинг рисков и контроль над ними - они осуществляются на протяжении всего жизненного цикла проекта.

Благодаря умелому управлению рисками можно достичь:

- Объективного восприятия и понимания участниками проекта неопределенностей и рисков, связанных с его реализацией, их источников и возможных отрицательных событий как результата появления рисков

- Поиска и расширения возможностей для эффективного решения проектных задач с учетом найденных неопределенностей

- Разработки путей минимизации проектных рисков

- Доработки проектных планов с учетом выявленных рисков и комплексов мер по их минимизации

Проектные риски могут управляться как менеджером проекта, так и всеми участниками проектной команды в разной степени. В процессе применяются методы экспертных оценок, обсуждения и интервьюирование, а также программно-математический аппарат и т.д.

Перед тем как начинать управление рисками, необходимо сформировать информационный контекст, в который входят внешние и внутренние условия для решения задач. К внешним условиям относятся конкурентные, экологические, технологические, социальные, правовые и экономические, политические и прочие аспекты. А внутренние состоят из ряда характеристик - это:

- Характеристики проекта и его целей

- Характеристики структуры и целей компании-организатора проекта

- Корпоративные регламенты и стандарты

- Информация о ресурсном обеспечении проекта

Начинать же управление проектными рисками, как и следует полагать, нужно с планирования.

Планирование управления рисками

Управление рисками - это первый процесс среди всего комплекса процедур по работе с проектными угрозами. Планирование - это инструмент, позволяющий определить выбранные методы, инструменты и степень организации управления относительно конкретного проекта. Институт по управлению рисками (PMI от англ. Project Management Institute) придает данному процессу огромное значение в плане коммуникации с каждой заинтересованной в проекте стороной. В Руководстве PMBoK предлагается такая схема планирования управления рисками:

План управления рисками является документом, состоящим из нескольких разделов, а именно из:

- Общих положений

- Основных характеристик компании-организатора проекта

- Уставных характеристик проекта

- Целей и задач управления рисками

- Методологического раздела с описанием методов, средств анализа и оценки, источников сведений, рекомендуемых для использования с целью управления проектными рисками (все инструменты и методы необходимо расписывать по стадиям проектной реализации)

- Организационного раздела, включающего в себя распределение ролей и ответственности среди членов проектной команды, а также описание взаимосвязей с другими элементами управления проектом

- Бюджетного раздела, включающего в себя правила формирования и обеспечения выполнения бюджета управления рисками

- Регламентного раздела с указанием сроков, периодичности и продолжительности операций по управлению рисками, форм и состава управляющих документов

- Метрологического раздела, состоящего из принципов оценки, правил пересчета параметров и справочных шкал (они выполняют функцию вспомогательных средств для качественного и количественного анализа)

- Пороговых значений рисков - допустимых значений рисковых параметров на уровне проекта и отдельных угроз (необходимо учитывать важность и новизну проектной реализации)

- Раздела отчетности, рассматривающего вопросы периодичности, формы, порядки заполнения, сдачи и рассмотрения отчетов

- Раздела мониторинга и документационного обеспечения управления проектными рисками

- Раздела шаблонов для управления проектными рисками

После завершения этапа планирования управления рисками следует процесс их идентификации.

Идентификация проектных рисков

В процессе идентификации определяются и демонстрируются проектные риски. Результатом становится перечень рисков, рассортированных по степени их опасности. Как и к планированию рисков, к их идентификации следует привлекать всех членов проектной команды и участников проекта.

Идентификация является повторяющимся процессом, т.к. по ходу развития проекта могут возникать новые риски и становиться известной ранее недоступная информация об уже выявленных. Частота повторений, а также состав участников идентификации могут варьироваться, исходя из ситуации. Риски всегда должны описываться последовательно, чтобы было обеспечено четкое и недвусмысленное понимание каждого из них - это позволит поддерживать эффективный анализ и разработку плана реагирования. Описания должны составляться так, чтобы было можно сравнивать взаимосвязи рисков с проектом и воздействием других рисков.

Идентификацию нужно проводить в соответствии с результатами изучения всех определенных ранее факторов, но нужно понимать, что далеко не каждый фактор может быть выявлен и управляем. По мере разработки и дополнения проектных планов нередко появляются новые источники угроз, а число потенциальных рисков увеличивается по мере продвижения проекта к полной реализации. Результативная идентификация зависит также от того, есть ли в распоряжении детальная классификация рисков. Одной из самых полезных классификаций служит классификация рисков по степени контролируемости, например, такая:

Классификация рисков по степени контролируемости полезна тем, что помогает четко определить, под какие конкретные неконтролируемые факторы необходимо создавать резервы. Однако контролируемость рисков не дает гарантии того, что в управлении ими будет достигнут успех, по причине чего нужно руководствоваться и иными способами деления. Также заметим, что универсальной классификации рисков на сегодняшний день нет, что обусловлено уникальностью каждого проекта и многообразием сопровождающих проекты рисков. Помимо этого достаточно сложно определить грань между схожими рисками.

Что касается типовых признаков классификации, то к ним относятся:

- Источники рисков

- Последствия рисков

- Методы минимизации угроз

На стадии идентификации чаще всего используют первый признак. Ниже предлагается одна из наиболее популярных классификаций проектных рисков по источникам возникновения:

Оставшиеся два признака полезны при анализе факторов риска. Поэтому имеет смысл рассмотреть виды проектных рисков на основе уникальности их факторов:

- Специфические риски с позиции локального проекта (риски, зависящие от инновационной технологии, и т.п.)

- Специфические риски с позиции типа реализации проекта (учитываются факторы для IT-проектов, инновационных проектов, строительных проектов и т.п.)

- Общие риски для всех проектов (низкий уровень бюджетной проработки, рассогласование планов и т.п.)

Правильная идентификация зависит от грамотной формулировки риска, и очень важно не перепутать риск, его источник и последствия. Формулировка риска состоит, как правило, из двух частей: указания источника возникновения риска и указания события, несущего в себе угрозу. После того как риски идентифицированы и сформулированы следует переходить к их анализу и оценке.

Анализ и оценка проектных рисков

Анализировать и оценивать риски необходимо для того чтобы преобразовать найденные на этапе идентификации сведения в данные, которые позволят принимать ответственные решения. Качественный анализ включает в себя комплекс экспертных оценок вероятных неблагоприятных последствий, зависящих от выявленных факторов. А количественный анализ позволяет определить и уточнить количественные показатели вероятности возникновения угроз. Количественный анализ отнимает больше сил, но более достоверен. Чтобы его провести, нужно иметь качественные входные данные и использовать эффективные математические модели. Проводить же его должен высококвалифицированный персонал.

Но нередко и качественных аналитических показателей бывает достаточно, однако для этого по завершении анализа проект-менеджер должен получить:

- Приоритизированный перечень рисков

- Перечень позиций, для которых нужно провести дополнительный анализ

- Общее заключение по рискованности проекта

Эксперты выделяют два вида оценок: оценку вероятности наступления рисковых событий и оценку степени их воздействия на проект. Главным результатом качественного анализа можно назвать перечень ранжированных рисков с произведенными оценками и карту рисков. Вероятности наступления рисковых событий и их воздействия разделяются на группы в определенном диапазоне значений.

После проведения оценок выстраиваются специальные матрицы с ячейками, где указываются результаты произведения значения вероятности на степень воздействия. Итоговые данные делятся на сегменты, играющие роль основания ранжирования рисков. Матрица вероятности и воздействия может выглядеть так:

Исходя из вероятности наступления риска и степени его воздействия на проект, каждому из рисков присваивается свой рейтинг. Матрица отображает выявленные организационные пороги для разных рисков (низких, средних и высоких), позволяющие произвести оценку рисков как низкие, средние и высокие применительно к проекту.

В итоге в матрице появляются сегменты недопустимых, средних и незначительных рисков, называемые пороговыми уровнями. Но кроме установления двух главных параметров (вероятности и воздействия) качественный анализ требует установления и самой возможности управления рисками. Так, риски могут быть:

- Управляемыми

- Частично управляемыми

- Неуправляемыми

Ниже представлен алгоритм принятия решения по выявлению степени управляемости и величины риска:

Если выявляются неуправляемые опасные риски, их нужно обсуждать с заказчиками и инвесторами, т.к. выявление подобных угроз может стать причиной остановки процесса осуществления проекта.

Другим результатом анализа и оценки риска является карта риска, в наглядной форме представляющая рассмотренную выше матрицу. Карты выглядит примерно так:

Большой круг в правом верхнем углу - это недопустимые риски. Вероятности, находящиеся снизу и слева от красной линии в центре - это неопасные риски. На основе этой карты рисков можно планировать способы реагирования на риски.

Планирование реагирования на риски

В практической деятельности обычно выделяют четыре категории последствий рисков:

- Влияющие на бюджет

- Влияющие на сроки

- Влияющие на качество продукта

- Влияющие на функционирование продукта

Планирование способов реагирования является регламентированной процедурой разработки плана снижения рисков. В этом процессе определяются оптимальные меры повышения вероятности успеха проекта, предполагающие реагирование на угрозы в порядке приоритета. При расчете проектного бюджета в него следует включать целевые ресурсы и операции, ответственность за которые распределена между участниками проекта.

Всего существует четыре основных метода реагирования на риски:

- Избегание рисков. Считается самым активным методом, однако применим он не всегда. Актуален в случаях, когда можно полностью исключить источники риска.

- Минимизация рисков. Еще один активный метод, состоящий в уменьшении вероятности и снижении опасности рисков. Риски в этом случае должны полностью поддаваться контролю (чаще всего это внешние риски).

- Передача-страхование рисков. Для использования метода нужно найти третью сторону, которая будет готова принять на себя риски и их негативные последствия.

- Принятие рисков. Предполагает осознанную готовность к рискам и направление всех последующих усилий на устранение последствий.

Такова вкратце методологическая база риск-менеджмента на сегодняшний день. Проект-менеджер в своей работе в обязательном порядке должен учитывать эту информацию, т.к. от нее и ее использование зависит эффективность командной работы и достижение целей проекта. Но намного важнее, конечно же, практические навыки идентификации, анализа и реагирования на риски. Поэтому в качестве дополнения к представленному материалу предлагаем вам познакомиться с десятью золотыми правилами управления рисками от Барта Джутта.

10 золотых правил управления рисками от Барта Джутта

Барт Джутт - управляющий директор нидерландской компании Concilio по разработке специализированного программного обеспечения и признанный авторитет в области риск-менеджмента с 15-летним опытом работы с проектами. В своем пособии по управлению рисками он формулирует 10 правил, позволяющих успешно работать с угрозами при реализации проектов.

Сделайте управление рисками частью проекта

Первое правило очень важно для успешного проектного риск-менеджмента. Если вы не сделаете управление рисками частью проекта, вы не сможете получить всех преимуществ от его использования. Некоторые компании, особенно те, которые сталкиваются с проектами впервые, не уделяют этому вопросу внимания, надеясь на то, что не столкнутся с рисками. От этого вся их проектная система становится неэффективной и подверженной массе опасностей. Но профессионалы всегда делают управление рисками частью своих ежедневных операций по проекту, в том числе и обсуждают соответствующие вопросы на совещаниях и мероприятиях по обучению персонала.

Определяйте риски на начальном этапе проекта

Первый этап в проектном риск-менеджменте основывается на выявлении присутствующих в проекте рисков. Для этого нужно сконцентрироваться на разработке возможных сценариев возникновения рисков. В работе следует использовать опыт и знания всех членов команды и участников проекта, а также сторонних экспертов. Такой подход позволит определить всевозможные угрозы, в том числе даже те, которые изначально не попали в поле зрения.

Для определения рисков рекомендуется проводить интервью и собеседования с членами команды, а также мозговые штурмы. Информация может заноситься в электронные документы и отражаться на бумаге. В качестве вспомогательных инструментов желательно использовать бизнес-планы, стратегии и прочие документы уже осуществленных проектов. Естественно, далеко не всегда можно определить все риски до их появления, но с помощью разных методов идентификации появляется возможность выявить большинство из них.

Сообщайте о рисках

Ошибка многих руководителей проектов состоит в том, что они не сообщают команде и другим участникам об угрозах. Причем это бывает даже в тех случаях, когда риски налицо. Но если у вас есть цель оперативно проработать угрозы, необходимо сразу же брать их во внимание и информировать о них других людей, чтобы своевременно включить в план работы задачи по их устранению.

На совещаниях по проекту информация о рисках всегда должна выноситься на повестку дня - это позволит обсудить проблемы, выделить время для их решения и выявить другие потенциальные угрозы, которые могут возникнуть. Не забывайте и о том, что обо всех рисках в обязательном порядке нужно сообщать спонсору и инициатору проекта.

Рассматривайте риски как возможности

Проектные риски - это в первую очередь угроза, но при помощи современных подходов можно найти положительные для проекта риски и сфокусироваться на них. Некоторые риски могут сослужить хорошую службу проекту, повлияв на его успешность и скорость реализации в позитивном ключе.

Чтобы у вас и у вашей команды была возможность найти обратную сторону рисков, нужно оставлять в запасе некоторое время на их дополнительное рассмотрение, а не бросаться, сломя голову, на их устранение. Даже 30 минут могут в корне изменить ситуацию, если вам удастся найти способ извлечь выгоду из, казалось бы, безвыходной ситуации.

Уточняйте вопросы ответственности

Ряд руководителей считает, что риски предупреждены уже после составления их перечня. Однако список служит лишь отправной точкой. Следующим шагом будет распределение ответственности за риски. За оптимизацию каждого риска для проекта должен отвечать конкретный сотрудник, и последствия такого подхода могут быть крайне благоприятны для исхода всего дела.

Изначально члены вашей команды могут чувствовать себя некомфортно, понимая, что на них возложена серьезная ответственность. Но с течением времени они адаптируются и станут выполнять действия и решать задачи по минимизации угроз должным образом.

Расставляйте приоритеты

Многие руководители предпочитают рассматривать и учитывать все риски в равной степени, считая, что это значительно упрощает реализацию проекта. Но это не лучшая стратегия, т.к. одни риски могут быть опаснее, чем другие, и степень их вероятности может быть выше. По этой причине лучше уделять время на проработку рисков, способных привести к самым крупным потерям.

Проанализируйте ваш проект на наличие недостатков, способных его подорвать. Если таковые имеются, присвойте им наивысший приоритет. Остальные риски следует приоритизировать, исходя из критериев важности, специфических для каждого конкретного проекта. Но обычно критериями служат последствия рисков.

Анализируйте риски