Как известно, не каждый товар можно оперативно продать, при этом не потеряв в его цене. Какие-то товары продаются быстро – на них есть устойчивый спрос и предложение, про них говорят – ходовые товары. А какие-то придётся продавать длительное время, и без скидок тут не обойтись. Способность товара быть быстро проданным по цене, близкой к рыночной, обозначается экономическим термином – ликвидность. В повседневной жизни этот термин применяется нечасто, но вы вполне можете его услышать на радио и тв, или увидеть в новостях или статьях, публикуемых в бумажной прессе или на интернет-сайтах. Что означает этот термин, где он применяется, и в каких случаях он может иметь очень важное значение – разберёмся в этой статье по возможности простыми словами.

Что такое ликвидность простыми словами?

В экономической теории существует не одно, а сразу несколько определений ликвидности. Мы рассмотрим, что это такое простыми словами, на примере только самых основных. Чаще всего под ликвидностью понимают возможность без затруднений и в кратчайшие сроки реализовать актив по рыночной цене.

Активом может выступать любая материальная или нематериальная ценность. В финансовой и бизнес-сфере таковыми являются ценные бумаги, денежные вклады, недвижимость, предприятия, продукция и пр.

Ликвидность (в переводе с латинского liquidus – жидкий, перетекающий) – это экономический термин, обозначающий способность активов (ценностей) быть быстро проданными по цене, близкой к рыночной. Иными словами – это способность товара быть быстро превращённым в деньги.

Деньги, как универсальное средство платежа, обладают самой большой ликвидностью.

Иное значение термина ликвидность заключается в способности коммерческой организации, государства или любого лица отвечать по своим финансовым обязательствам. На такую способность влияет множество факторов, в том числе, экономическая ситуация в стране и мире, конъюнктура рынка, суммарная стоимость активов предприятия и т. д.

К примеру, банк будет являться ликвидным, когда в случае активного кредитования физических и юридических лиц, у него найдётся достаточно резервов для исполнения обязательств по возврату средств по вкладам. А ликвидность государства определяется его возможностью своевременно гасить задолженность перед другими странами, международными организациями или банками.

Виды ликвидности

Выделяют 3 вида ликвидности:

- высокую;

- среднюю;

- низкую.

Высокая ликвидность относится к тем активам, которые наиболее легко могут быть реализованы на рынке. В их число входят банковские вклады и ценные бумаги. Применительно к предприятиям и государствам высоколиквидными считаются те из них, которые легко выполняют свои финансовые обязательства и своевременно осуществляют все выплаты.

Низколиквидными активами являются недвижимость, предприятия и товарная продукция. Если акции могут быть проданы буквально за несколько минут, то на продажу дома уйдут недели или месяцы. При этом ситуация может быть такой, что недвижимость придется продать с заметной скидкой (дисконтом). Неликвидными организациями называют те, которые не в состоянии погасить накопленные долги, суммарная стоимость их активов ниже, чем существующая задолженность.

К промежуточной группе относятся, например, металлы, в том числе, и драгоценные. Их продажа обычно не представляет затруднений, но далеко не всегда за них удается получить справедливую цену.

Но данная классификация отличается упрощенностью и обобщенностью. На самом деле, в пределах каждой группы активов есть высоколиквидные инструменты и неликвиды. Например, среди акций есть так называемые “голубые фишки”: Сбербанк, Аэрофлот, Газпром, Лукойл и др. Это акции самых успешных компаний, спрос на которые очень высок.

С другой стороны, на рынке много так называемых “мусорных” бумаг. Это акции или облигации, которые не представляют ценности для инвесторов, а потому продать их становится сложной задачей. Дисконт по ним может достигать 30-50%, а срок реализации исчисляться неделями.

Аналогичная ситуация и на рынке недвижимости. Найти покупателя на элитное жилье очень сложно, на это могут уйти многие месяцы либо придется значительно снижать цену (это низколиквидное жильё). В то же время скромную однокомнатную квартиру можно продать за считаные недели. Потому такой актив в данной группе может считаться вполне высоколиквидным.

Почему важно вести анализ ликвидности?

Показатель ликвидности считается очень важным в экономике. Его анализ позволяет оценить текущее состояние компании, ценность ее активов и способность выполнять взятые финансовые обязательства. Ликвидность используется инвесторами для оценки перспективы вложения в тот или иной актив.

Наибольшую ценность представляют, конечно же, высоколиквидные активы. Они позволяют инвестору быстро реагировать на изменения на рынке и оперативно переводить одни финансовые инструменты в другие. Именно поэтому на рынке недвижимости всегда держится хороший спрос на недорогое жилье. А на валютном рынке инвесторы предпочитают вкладываться в американский доллар или евро, но избегают более экзотических денежных единиц.

Также грамотный инвестор тщательно анализирует рынок акций, отдавая предпочтение тем бумагам, которые можно будет впоследствии без труда продать. Ошибки и рискованные действия могут стоить больших денег. Выбрав низколиквидные акции, инвестор может оказаться в ситуации, когда они никому не будут нужны даже с большой скидкой. И в случае резкого падения котировок этих акций, ему придётся зафиксировать большие убытки.

Что касается предприятий, то управление ликвидностью стало важной задачей в любой компании. В задачи финансовых аналитиков входит:

- учет финансовых ресурсов компании при определении очередности оплаты счетов;

- недопущение кассовых разрывов;

- определение минимального баланса на счетах, который позволит успешно проводить операции на следующий день.

Грамотно организованная работа в компании обеспечивает четкое взаимодействие различных структурных подразделений, что позволяет эффективно использовать финансовые ресурсы и не допускать проблем с проведением платежей. В такой компании менеджмент имеет полное представление о финансовой ситуации, контролирует все финансовые потоки и может спрогнозировать состояние предприятия на краткосрочную и среднесрочную перспективу. И в проведении анализа ситуации ликвидность играет не последнюю роль.

Многие даже не представляют, что такое ликвидность. Под данным словом, происходящим от латинского «liquidus» («текучий», «жидкий»), чаще всего понимают мобильность активов, обеспечивающую способность их владельца оплачивать обязательства без перебоев и в срок.

На сегодняшний день выделяют несколько понятий, связанных между собой: ликвидность активов, имущества, баланса, предприятия, рынка, денег, фондового рынка. Ликвидность бухгалтерского баланса — основа ликвидности предприятия, поскольку для него важнее наличие денежных средств, чем прибыли. Отсутствие денег часто приводит к плачевному финансовому состоянию.

Примечательно, что ликвидность баланса — более емкое понятие, чем ликвидность имущества. Этот термин применяют к предприятиям, банкам, фондовым рынкам, различным организациям, ценным бумагам. Соотношением суммы денежных средств и реализуемых в кратчайшие сроки активов и суммы текущих пассивов (обязательств) определяют степень ликвидности. Понятием «ликвидный» обозначают любой актив, быстро обращаемый в деньги. К такой категории относят:

- акции и облигации больших акционерных компаний;

- ценные бумаги государства;

- срочные векселя известных компаний;

- бесспорную дебиторскую задолженность;

- легко реализуемые ценности;

- драгоценные металлы.

Чем значительнее доля таких активов, тем выше ликвидность.

Виды активов

Ликвидность — способность ценностей (активов) в кратчайшие сроки быть реализованными по близкорыночной цене. В любой организации бывают следующие виды активов:

- неликвидные, конвертируемые в деньги по балансовой стоимости только после длительного периода времени и те, что не реализуются никогда. Они включают в себя различные строения; оборудование и машины, которые подготовлены к монтажу; активы нематериальные; незавершенное строительство; долгосрочные финвложения; просроченную дебиторскую задолженность; запасы продукции, не нашедшей сбыта;

- низколиквидные (медленно реализуемые), продаваемые по стоимости приближенной к рыночной за значительный промежуток времени. К ним относят некоторые основные фонды, отдельные виды запасов, долгосрочную задолженность дебиторов;

- ликвидные, продаваемые сравнительно быстро. Они включают краткосрочную задолженность дебиторов; некоторые запасы; ценные бумаги компании;

- высоколиквидные, которые реализуются очень быстро. К ним относят деньги на счетах, в кассе; краткосрочные вложения; векселя; ценные бумаги государства.

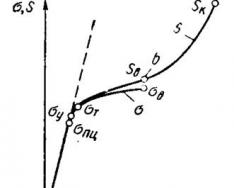

Ликвидность предприятий

Ликвидность предприятия — это способность оплатить краткосрочную (текущую) кредиторскую задолженность с помощью реализации оборотных активов. При финансовом анализе производится оценка его платежеспособности. Основной его инструмент – это финансовые показатели, именуемые коэффициентами ликвидности. Они исчисляются по данным финансовой отчетности. Эти показатели характеризуют номинальную способность предприятия погасить текущую задолженность текущими активами. Нередко их расчет сопровождается модификацией баланса, которая производится для получения адекватной оценки ликвидности разных видов активов.

Все ценности различаются разным уровнем ликвидности. Именно из-за этого некоторые составляющие баланса предприятия при его модификации выносятся за пределы активов. Во время определения коэффициентов ликвидности их не учитывают. Выделяют 4 группы активов:

- самые ликвидные (А1);

- реализуемые быстро (А2);

- реализуемые медленно (А3);

- реализуемые с трудом (А4).

Обязательства (пассивы) выделяют в 4 группы:

- самые срочные (П1);

- краткосрочные (П2);

- долгосрочные (П3);

- постоянные (П4).

Предприятие можно называть ликвидным только тогда, когда выполняются такие условия: А1>П1, А2>П2, А3>П3, А4<П4 (обладает регулярным характером). При выполнении 3 первых неравенств, последнее выполняется обязательно.

Показатели ликвидности предприятия

При оценке степени платежеспособности предприятия определяют такие коэффициенты:

1. Ктл (текущей ликвидности), характеризующий его возможности в погашении текущей кредиторской задолженности оборотными активами. Его также именуют коэффициентом покрытия долгов. Он характеризует платежеспособность с учетом ожидаемых поступлений дебиторской задолженности. Проще говоря: если текущие активы>текущих пассивов (обязательств), то предприятие функционирует успешно. Коэффициент текущей ликвидности вычисляют так:

Ктл = (ОА)/КО,

где ОА – оборотные активы, КО – обязательства краткосрочные;

Ктл = (А1+А2+А3)/(П1+П2).

Чем выше показатель Ктл, тем выше и платежеспособность. У разных предприятий может быть различный Ктл. Нормальным считается тот показатель, который находится в пределах 1,5-2,5.

2. Кбл (быстрой ликвидности), отражающий возможности предприятия погасить краткосрочные обязательства при возникновении проблем со сбытом продукции. Коэффициент быстрой ликвидности вычисляют только по определенным видам активов. Он равняется отношению ликвидных текущих активов (ТА) и обязательств (ТО):

Кбл = (ТА–З)/ТО,

где З – запасы;

Кбл = (А1+А2) /(П1+П2).

Оптимальным его значением считают то, что вписывается в диапазон 0,7-1,0. Рост Кбл, связанный с увеличением дебиторской задолженности, не является положительным показателем хозяйственной деятельности.

3. Кал (абсолютной ликвидности), устанавливающий, какую часть задолженности можно быстро погасить. Расчетные данные берут из формы №1, но в активы предприятия включают только денежные средства и активы, приравненные к ним. Кал определяют по таким формулам:

Кал = (ДС + КВ)/(КП — ДБП — РБР),

где ДС – денежные средства; КП – пассивы краткосрочные; РБР – резервы будущих расходов; КВ – капитальные вложения; ДБП – будущие доходы;

Кал = А1/(П1+П2).

Самый жесткий из показателей платежеспособности — это коэффициент абсолютной ликвидности. Нормальное его значение не может быть меньше 0,2, что говорит о том, что предприятие каждый день сможет оплачивать до 20% текущих обязательств.

Ликвидность рынка

Под этим понятием понимают реакцию рынка на колебания спроса/предложения с помощью привлечения покупателей и продавцов. Для признания его ликвидным на нем в достаточном количестве должны регулярно проводиться сделки купли-продажи. Разница в цене спроса (заявки на покупку) и цене предложения (продажи) должна быть небольшой. На высоколиквидном рынке одна любая сделка не оказывает ощутимого влияния на стоимость товара. Другими словами: ликвидность рынка – это его способность амортизировать колебания в спросе/предложении без существенных колебаний цен товара.

Главное свойство денег – их ликвидность. Она представляет собой возможность их использования, как средства платежа в приобретении товаров и иных благ. Такой показатель свидетельствует об их способности не терять свою номинальную стоимость. Деньги больше других активов защищены от колебания их ценности. Как правило, деньги имеют абсолютную ликвидность в рамках определенной экономической системы, хотя они не всегда обмениваются на товар в короткие сроки. Совершенная денежная ликвидность возможна в условиях устойчивой валютной системы.

Ликвидность ценных бумаг

Этот термин, используемый в отношении фондового рынка, означает способность в наименьшие сроки купить/продать любой биржевой инструмент (валютную пару, акции, фьючерсы) без потери в их цене. Он означает их сравнительное количество, которое обменивается на деньги за небольшой период времени без серьезного изменения их рыночной стоимости. Низкая ликвидность является доказательством того, что ценные бумаги за определенное время не будут проданы/куплены без значительных финансовых потерь.

Высокая ликвидность показывает, что бумаги могут быть быстро проданы/куплены без серьезного влияния такой операции на существующий уровень рыночной цены. Данный вид ликвидности оценивается по числу сделок (объему торгов). Также учитывают и величину спреда (разница между наивысшими ценами спроса и минимальными ценами предложения). При этом чем больше число сделок и меньше спред, тем выше ликвидность ценных бумаг.

Недвижимость.

Если оценивать все финансовые инструменты — недвижимость низколиквидный инструмент. Но если рассматривать ее только одну, то опять же идет разделения на низко- и высоколиквидную.

Допустим, элитные квартиры, загородные дома с высокой стоимостью — это низколиквидная недвижимость. Для ее продажи по справедливой рыночной цене нужно потратить значительное время (несколько месяцев). Да и то в конце еще придется скинуть покупателю цену.

А если взять жилье эконом-класса, да еще в удачном месте в городе (где-нибудь в центре, или в нормальном районе), то можно рассматривать его как высоколиквидную недвижимость по причине того, что на нее всегда есть спрос и ее легко можно продать буквально за пару-тройку недель, в крайнем случае 1-2 месяца.

Почему ликвидность так важна?

Понятие ликвидности имеет важное значения для инвесторов, цель которых получить прибыль от вложенных средств. И случае каких-либо негативных обстоятельств на финансовом рынке они должны иметь возможность быстро избавиться от ненужных активов по приемлемым ценам. И перенести полученные деньги в другой наиболее перспективный (и более доходный) финансовый инструмент.

Поэтому, вкладывая деньги, инвестор всегда старается выбирать высоколиквидные инструменты.

Допустим, если рассматривать рынок недвижимости, то при тенденции к их понижению наиболее быстро можно избавиться от недорогих объектов недвижимости. Т.е. если выбирать между обычными хрущевками и жильем премиум-класса, инвестор выберет первое, в виду их высокой ликвидности.

Тоже справедливо и про рынок акций. В случае возможного обвала фондового рынка (который периодически случается), инвестор должен быстро и с минимальными потерями избавляться от падающего в цене актива. А если у него в портфеле только низколиквидные акции, на которых не находится покупателя, то остается только смотреть как уменьшается стоимость купленных им акций. И в уме подсчитывать убытки.

Ликвидность

Абсолютная ликвидность

Коэффициент абсолютной ликвидности (англ. Cash ratio ) - финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства: (строка 260 + строка 250) / (строка 690-650 - 640).

Кал = (Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства Кал = (Денежные средства + краткосрочные финансовые вложения) / (Краткосрочные пассивы - Доходы будущих периодов - Резервы предстоящих расходов)Считается, что нормальным значение коэффициента должно быть не менее 0,2, т.е каждый день потенциально могут быть оплачены 20 % срочных обязательств. Он показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время.

Ликвидность рынка

Рынок считается высоколиквидным , если на нём регулярно в достаточном количестве заключаются сделки купли-продажи обращающихся на этом рынке товаров и разница в ценах заявок на покупку (цена спроса) и продажу (цена предложения) невелика. Каждая отдельная сделка на таком рынке обычно не способна оказать существенного влияния на цену товара.

Ликвидность ценных бумаг

Ликвидность фондового рынка обычно оценивают по количеству совершаемых сделок (объём торгов) и величине спреда - разницы между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу (их можно увидеть в стакане торгового терминала). Чем больше сделок и меньше разница, тем больше ликвидность.

Существует два основных принципа совершения сделок:

- котировочный - выставление собственных заявок на покупку или продажу с указанием желательной цены.

- рыночный - выставлением заявок для моментального исполнения по текущим ценам спроса или предложения (удовлетворение котировочных заявок с лучшей текущей ценой)

Котировочные заявки формируют моментальную ликвидность рынка, позволяя другим участникам торгов в любой момент времени купить или продать определенное количество актива. Вопрос будет в цене, по которой сделку возможно осуществить. Чем больше котировочных заявок выставлено по торгуемому активу, тем выше его моментальная ликвидность.

Рыночные заявки формируют торговую ликвидность рынка, позволяя другим участникам торгов купить или продать определённое количество актива по желаемой цене. Вопрос будет во времени, когда сделка произойдёт. Чем больше рыночных заявок приходится на инструмент, тем выше его торговая ликвидность.

См. также

Примечания

Литература

- Бригхэм Ю., Эрхардт М. Анализ финансовой отчётности // Финансовый менеджмент = Financial management. Theory and Practice / Пер. с англ. под. ред. к.э.н. Е. А. Дорофеева.. - 10-е изд. - СПб. : Питер, 2007. - С. 121-122. - 960 с. - ISBN 5-94723-537-4

Категории:

- Финансовые коэффициенты

- Финансовый анализ

- Экономические термины

- Денежное обращение

- Инвестиции

- Биржи

- Корпоративное управление

Wikimedia Foundation . 2010 .

Синонимы :- Коллеги Деда Мороза

- Обмен

Смотреть что такое "Ликвидность" в других словарях:

ЛИКВИДНОСТЬ Финансовый словарь

ЛИКВИДНОСТЬ - (liquidity) Степень, в которой активы какой либо организации являются ликвидными (См.: ликвидные активы (liquid assets), что позволяет ей вовремя уплачивать свои долги, а также использовать новые возможности для инвестирования. Финансы. Толковый… … Финансовый словарь

ликвидность - 1. Способность активов обращаться в денежные средства. Измеряется с помощью коэффициентов. 2. Мера соотношения между денежными средствами или легкореализуемыми активами и потребностью предприятия в этих средствах для погашения наступивших… … Справочник технического переводчика

ЛИКВИДНОСТЬ - (liquidity) 1. Свойство активов легко и быстро превращаться в деньги по легкопрогнозируемой цене. Помимо самих денег и депозитов в таких небанковских финансовых фирмах, как строительные общества, такие краткосрочные ценные бумаги, как… … Экономический словарь

ЛИКВИДНОСТЬ - ЛИКВИДНОСТЬ, ликвидности, мн. нет, жен. (фин. торг. неол.). отвлеч. сущ. к ликвидный. Ликвидность товаров. Ликвидность обязательств. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова

Ликвидность - Ликвидность (Liquidity) – 1. В общем смысле – способность активов быть проданными на рынке: быстро и без больших затрат (высокая Л.) или медленно, с большими издержками (низкая Л.) Абсолютной Л. обладают наличные деньги. Другие активы… … Экономико-математический словарь

Ликвидность - (liquidity) Степень, в которой активы какой либо организации являются ликвидными (cм.: ликвидные активы (liquid assets), что позволяет ей вовремя уплачивать свои долги, а также использовать новые возможности для инвестирования. Бизнес. Толковый… … Словарь бизнес-терминов

Здравствуйте, уважаемые читатели! Руслан Мифтахов рад снова вас приветствовать! Многие из нас слышали про ликвидность, и в общих чертах представляют, что это такое. Но что конкретно означает это понятие, знают немногие.

Ликвидность это простыми словами степень стабильности предприятия.

Ее суть, значимость, коэффициенты и разновидности мы сегодня и рассмотрим.

Ликвидностью называют возможность эффективно и быстро обменять имущество на денежные средства, и получить их на руки.

К активам и финансовым инструментам относят все, что имеет рыночную стоимость –вклады в банке, ценные бумаги, недвижимое имущество, товарная продукция, и сами предприятия.

Ликвидность, исходя из скорости «обмена» на деньги, делится на основные 3 типа: высокая, средняя и низкая.

Например, ценные бумаги (их можно продать за пару секунд на специализированном рынке), банковские вклады имеют высокую ликвидность, а недвижимость, бизнес, товары в процессе производства – низкой.

Однако, у одного финансового инструмента данный показатель может быть разным. Примером такого инструмента являются акции.

Если ценные бумаги относят к (акции Газпрома, ВТБ, и крупных корпораций) то спрос на них постоянно увеличивается, их можно продать по выгодной стоимости – это высоколиквидные активы.

Акции второго эшелона продаются немного дольше, и спросом пользуются меньшим – это акции со средней оборачиваемостью.

К низко ликвидным относят так называемые «мусорные» акции, продать которые можно только после снижения цены на 20-30%, поэтому их приобретение связывают с большим риском.

Общее состояние предприятия, его платежеспособность тесно связаны с ликвидностью баланса.

Ликвидность баланса – это способность компании своевременно погашать задолженность по счетам имеющимся во владении имуществом. Она показывает на сколько качественно управляют имуществом предприятия.

Имущество компании состоит из активов и пассивов.

В зависимости от возможности реализации, активы делят на:

- высоколиквидные (финансы и краткосрочные инвестиции);

- быстропродаваемые (краткосрочная задолженность);

- оборотные (медленно продаются);

- необоротные (плохореализуемые, долгосрочные обязательства).

Пассивы предприятия группируются согласно сроком погашения на срочные (обязательства с истекшим сроком погашения), текущие (кредиторские долги по товарам), долгосрочные обязательства и собственный капитал.

Основные коэффициенты

А теперь рассмотрим, как проводится анализ ликвидности и платежеспособности организации. Для этого применяются такие коэффициенты ликвидности как:

- Текущий (коэффициент покрытия) определяет общую оценку ликвидности компании, и определяется путем соотношения всех оборотных (текущих) активов с краткосрочными обязательствами организации.

- Быстрой (промежуточной) — характеризует платежный потенциал компании. Для определения срочной ликвидности суммируют высоколиквидные с хорошо реализуемыми активами и делят их на краткосрочные задолженности. На его величину обращает внимание банк, при кредитовании организации.

- Абсолютной – определяется отношение быстрореализуемых активов к краткосрочным обязательствам. Полученный показатель характеризует надежность заемщика, а также сотрудничества с организацией, ее возможность быстро рассчитываться по долгам.

Допустимая величина показателей зависит от различных факторов (сфера деятельности компании, правила кредитования, величина оборота наличных средств, репутация и имидж организации).

Однако, согласно практике, выделяют ориентировочные нормативные значения коэффициентов: текущая ликвидность – равна 2, быстрая – 1, абсолютная – от 0,05 до 0,1.

Почему же так важны хорошие показатели?

В современном мире многим компаниям требуются кредиты, а также средства инвесторов.

Прежде чем выдать кредит, банковские учреждения оценивают состояние компании, ее платежеспособность (в основном их интересует большой процент владения собственными средствами по сравнению с заемными).

Если эти показатели удовлетворительны, соответствуют нормам, предприятие получает кредит, который может расходовать на развитие и деятельность. А это очень важно для организации – иметь дополнительные средства.

Что касается инвесторов, то они заинтересованы в получении прибыли от своих вложений, а в случае непредвиденных обстоятельств – предпочитают иметь возможность быстро продать имеющиеся активы. Поэтому они выбирают такие финансовые инструменты, которые являются высоколиквидными.

Если говорить о недвижимости, то инвесторам будут интереснее объекты с низкой стоимостью, так как дорогое жилье тяжелее продать.

Для закрепления понятие о ликвидности давайте посмотрим видео, кстати в этом видео есть подсказка к пятому кроссворду, смотрите внимательно.

Вот мы и подошли к завершению статьи, довольно интересной и простой для понимания, не так ли? Если вам она понравилась, то не забывайте ее оценить, для нас это очень важно!

Хочется пожелать вам успехов! И до новых встреч!

С вами был, Руслан Мифтахов.

Отчетность